Handelskrieg reloaded – und die Chipindustrie mittendrin

Die USA verschärfen den Ton gegenüber China. Neue Strafzölle auf Halbleiter, Elektronik und Maschinen sollen den chinesischen Aufstieg bremsen – und treffen dabei auch amerikanische Tech-Giganten.

Unternehmen wie Nvidia, Qualcomm oder Intel geraten zunehmend zwischen die Fronten zweier Wirtschaftsmächte, die sich technologisch längst entkoppeln. Doch inmitten dieser Unsicherheit gibt es einen Akteur, der trotz aller Risiken ins Blickfeld der Analysten rückt: Applied Materials.

Das Unternehmen aus Santa Clara, Kalifornien, liefert Maschinen zur Herstellung von Mikrochips – eine Art Infrastruktur-Lieferant für die Halbleiterwelt. Und genau das macht es jetzt interessant.

Abhängigkeit von China – Problem oder Übergangsphase?

Rund 30 Prozent seines Umsatzes erzielt Applied Materials derzeit mit Kunden aus China. Diese Zahl reicht, um bei neuen Handelsbarrieren nervös zu werden – insbesondere wenn Vergeltungsmaßnahmen aus Peking drohen.

Auch steigende Kosten für Vorprodukte wie Silizium oder seltene Erden setzen das Unternehmen unter Druck. Investitionen asiatischer Kunden bleiben aus, Margen bröckeln.

Doch genau hier beginnt sich das Bild zu drehen. Denn während die Aufträge aus dem Ausland wackeln, nimmt die eigene Regierung Milliarden in die Hand, um die Chipproduktion in den USA wiederzubeleben – mit Subventionen, Steuererleichterungen und Standortinitiativen. Applied Materials steht als einer der potenziellen Hauptprofiteure bereit.

"Made in USA" braucht Maschinen – und zwar jetzt

Im Schatten von Nvidia und AMD beginnt sich leise eine Industrie neu zu formieren. Mit dem CHIPS Act will Washington die Abhängigkeit von asiatischen Produzenten verringern.

Neue Fabriken entstehen unter anderem in Arizona, Texas und New York. Doch ohne High-End-Anlagen zur Belichtung, Strukturierung und Verpackung moderner Chips bleibt jede Fabrik eine leere Hülle.

Genau hier setzt Applied Materials an: Das Unternehmen liefert Anlagen für Advanced Packaging, eine Schlüsseltechnologie für Hochleistungs- und KI-Chips. Und es ist eines der wenigen Unternehmen außerhalb Asiens, das dieses Know-how in großem Maßstab anbieten kann.

Analysten sehen 30 % Kurspotenzial – aber der Markt bleibt skeptisch

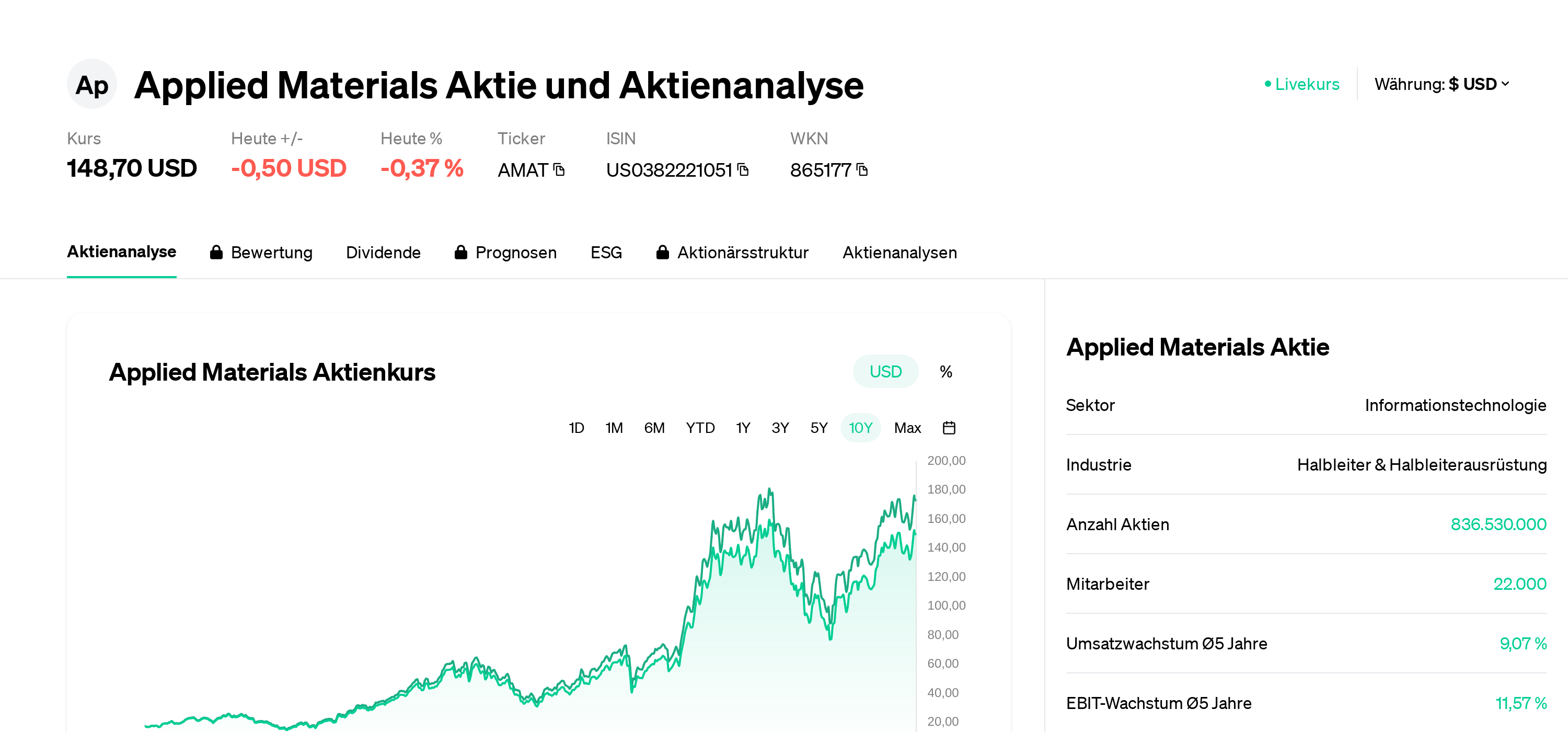

An der NASDAQ hat sich die Aktie von Applied Materials zuletzt schwergetan. Seit Jahresbeginn ging es leicht runter, im Jahresvergleich steht ein Minus von über 25 %. Vom 52-Wochen-Hoch bei 255 US-Dollar ist das Papier derzeit weit entfernt.

Doch unter der Oberfläche wächst der Optimismus. 16 von 20 Analysten bei TipRanks raten zum Kauf. Das durchschnittliche Kursziel liegt bei rund 203 US-Dollar – ein Aufwärtspotenzial von über 30 Prozent. Wer an eine nachhaltige Rückverlagerung der Chipproduktion glaubt, kommt an Applied Materials kaum vorbei.

Risiko und Chance: Zwei Seiten derselben Lieferkette

Die große Frage bleibt: Wird die US-Regierung die angekündigte Industriepolitik auch konsequent umsetzen? Oder versanden die Milliarden in regulatorischem Sand? Sollte sich die neue Fertigungsstrategie durchsetzen, wird die Nachfrage nach Produktionsanlagen explodieren – und Applied Materials könnte zum Ausrüster eines ganzen Chip-Zeitalters werden.

Umgekehrt bleibt das politische Risiko hoch: Weitere Zölle, geopolitische Eskalationen oder ein Handelskrieg 2.0 könnten auch Applied Materials tiefer in die Krise reißen. Das Unternehmen operiert im globalsten aller Märkte – und lebt von offenen Lieferketten.

Zwischen KI, Geopolitik und Milliardenförderung

Der Wettlauf um technologische Souveränität wird nicht nur mit Chips entschieden, sondern auch mit den Maschinen, die sie herstellen. Applied Materials steht im Maschinenraum dieser Entwicklung – und könnte, während Nvidia im Rampenlicht steht, zur heimlichen Erfolgsstory der nächsten Jahre werden.

Das könnte Sie auch interessieren: