Der Stillstand ist vorbei

Der Zugang zu Kundendaten wird in Europa künftig nicht mehr exklusiv sein. Mit der Fida-Verordnung will die EU-Kommission einen rechtlich verbindlichen Rahmen schaffen, in dem Finanzinstitute nicht nur ihre Daten bereitstellen – sondern auch anderen den Zugang gewähren müssen.

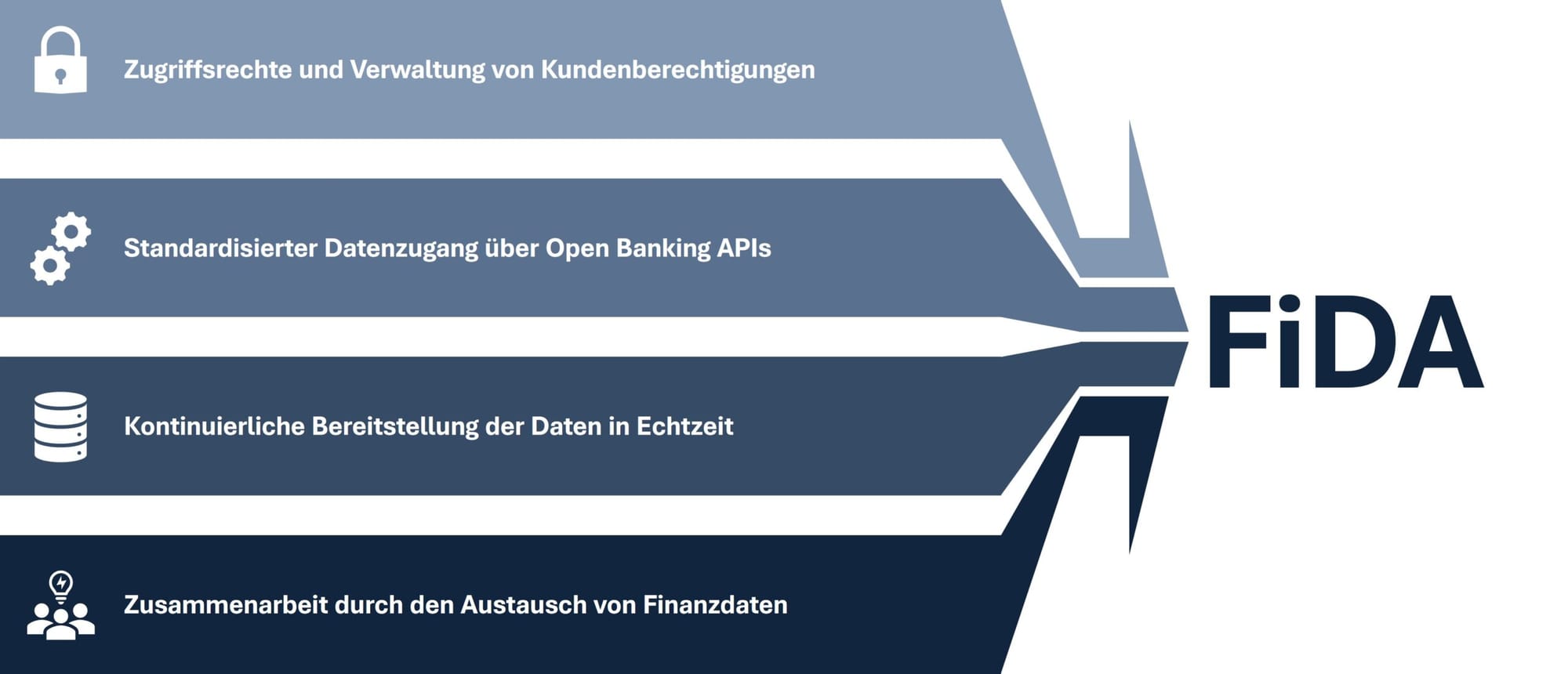

Gemeint ist: Wer Kundendaten besitzt, darf sie nicht mehr für sich behalten, wenn der Kunde anders entscheidet. Ob Kontodaten, Kreditinformationen oder Versicherungsverträge – das Datengold der Branche soll durch standardisierte Schnittstellen (APIs) mobil werden.

Nach monatelangem politischen Tauziehen ist nun klar: Das Trilog-Verfahren findet statt. Der EU-Gesetzgebungsprozess für Fida läuft weiter – und damit auch die Uhr für die Branche.

Aus Daten werden Plattformen – oder Probleme

Finanzinstitute, die bisher auf abgeschottete IT-Infrastrukturen gesetzt haben, stehen vor einem tiefen Umbau. Fida verpflichtet nicht nur zur Bereitstellung der Daten, sondern verlangt auch, dass dies in Echtzeit und in hoher Qualität geschieht – nachvollziehbar, sicher, DSGVO-konform.

Kommt ein Institut dem nicht nach, drohen empfindliche Sanktionen: Bußgelder von bis zu 4,5 Prozent des Jahresumsatzes, Lizenzentzug, öffentliche Maßnahmen durch die Aufsicht.

Besonders anspruchsvoll: die sogenannten Financial Data Sharing Schemes (FDSS), also Austauschplattformen, die von Dateninhabern und -nutzern gemeinsam betrieben werden sollen.

Noch ist unklar, wie viele solcher Schemes entstehen – und wer sie technisch, operativ und juristisch managen wird. Der Aufwand ist hoch, die Anforderungen komplex. Der Nutzen: offen.

Angriff auf das alte Bankgeheimnis

Mit Fida wird die Logik der Finanzbranche neu geschrieben. Datenbesitz heißt künftig nicht mehr Marktmacht – sondern Verpflichtung zur Transparenz. Kundinnen und Kunden entscheiden, wer auf welche Daten zugreifen darf.

Wer etwa den Kfz-Versicherer wechselt, könnte dem neuen Anbieter künftig mit einem Klick Zugriff auf alle relevanten Daten geben: Schadenfreiheitsrabatt, Fahrzeughistorie, Tarifdetails. Vergleichsplattformen dürften profitieren – klassische Anbieter verlieren ein Stück ihrer Informationshoheit.

Insurtechs, Neobanken, Krypto-Fintechs und andere technologieaffine Marktteilnehmer wittern bereits ein neues Ökosystem: Financial Home – die Vision einer digitalen Schaltzentrale für alle persönlichen Finanzen. Fida wäre der rechtliche Türöffner dafür.

Compliance trifft Geschäftsmodell

Für die Finanzwirtschaft bedeutet Fida weit mehr als eine neue Regulierungsübung. Es geht um die strategische Neupositionierung: Welche Rolle will man künftig einnehmen – Datenlieferant, Plattformbetreiber oder aktiver Datennutzer? Viele Häuser müssen sich diese Frage erst noch stellen.

Einige könnten durch Fida sogar gestärkt aus der Transformation hervorgehen – sofern sie jetzt investieren. Wer Datenqualität, Governance und Echtzeitfähigkeit ausbaut, kann selbst zu einem attraktiven Anbieter neuer Finanzservices werden.

Wer dagegen zögert, riskiert nicht nur regulatorische Risiken, sondern auch Marktanteile – insbesondere bei jüngeren, technologieaffinen Kundengruppen.

Noch viele Fragen – aber wenig Zeit

Die eigentliche Herausforderung liegt in der Umsetzbarkeit. Zwar wird Fida in Etappen eingeführt, doch die Übergangsfristen sind kurz – und die nötigen Vorbereitungen tiefgreifend.

Unternehmen müssen Datenflüsse sichtbar machen, technische Systeme umbauen, Dashboards für Kunden entwickeln, Mitarbeiter schulen, rechtliche Risiken prüfen. Gleichzeitig fehlen viele Details zur operativen Umsetzung – insbesondere zur Rolle und Ausgestaltung der FDSS.

Sollte der Markt diese selbst organisieren müssen, droht ein Flickenteppich aus inkompatiblen Lösungen. Das würde nicht nur die Kosten erhöhen, sondern auch die Effizienz der Reform untergraben.

Das könnte Sie auch interessieren: