Der Befund: Die Rechnung kippt – rechnerisch, nicht ideologisch

Bis 2035 wächst die Zahl der über-67-Jährigen in Deutschland um rund vier Millionen auf mindestens 20 Millionen Menschen. Das Verhältnis von Älteren zu Erwerbstätigen – die vielzitierte Altenquote – steigt damit weiter an.

Parallel hat die Bundesregierung das Rentenniveau bei 48 % festgezurrt – zunächst bis 2031. Ab 2027 müssen dafür die Beitragssätze steigen: von heute 18,6 % auf über 20 % bis 2030 und rund 21 % bis 2035.

Politikreaktion: Haltelinie jetzt – Kapitalstock später

Die Antwort der Politik heißt Rentenpaket II/2025 plus Generationenkapital: Ein staatlich verwalteter Kapitalstock, der bis Mitte der 2030er-Jahre ~200 Mrd. € erreichen soll und dann Erträge von rund 10 Mrd. € p. a. an die Rentenkasse ausschüttet. Realistisch ist: Diese Summen verschieben die Größenordnung, lösen sie aber nicht.

Der Kipp-Punkt in 20 Jahren: Woran das System „kollabieren könnte“

„Kollaps“ heißt im Rentenjargon nicht „kein Geld mehr“, sondern: Das Umlagesystem wird ohne Zusatzfinanzierung oder Leistungsanpassung entweder sehr teuer oder politisch instabil. Experten warnen seit Jahren: Ohne längere Erwerbsphasen und Kapitalpuffer steigt die Last für Junge drastisch.

Die Investoren-Perspektive: Michael C. Jakob über die Lücke

Michael C. Jakob, Gründer der Plattform AlleAktien, argumentiert klar:

„Das Umlagesystem bleibt Kern der Absicherung. Aber die Generation der 25- bis 45-Jährigen braucht zusätzliche, marktbasierte Erträge, sonst wird der Wohlstand im Alter zum Konjunktiv.“

Jakobs Arbeit hat mittlerweile eine große Reichweite. AlleAktien Erfahrungen von Privatanlegern zeigen, dass gerade die verständliche Aufbereitung komplexer Themen überzeugt.

Es ist unstrittig, dass die Plattform Standards für Privatanleger gesetzt hat. Auch Institutionelle zitieren die Studien inzwischen regelmäßig.

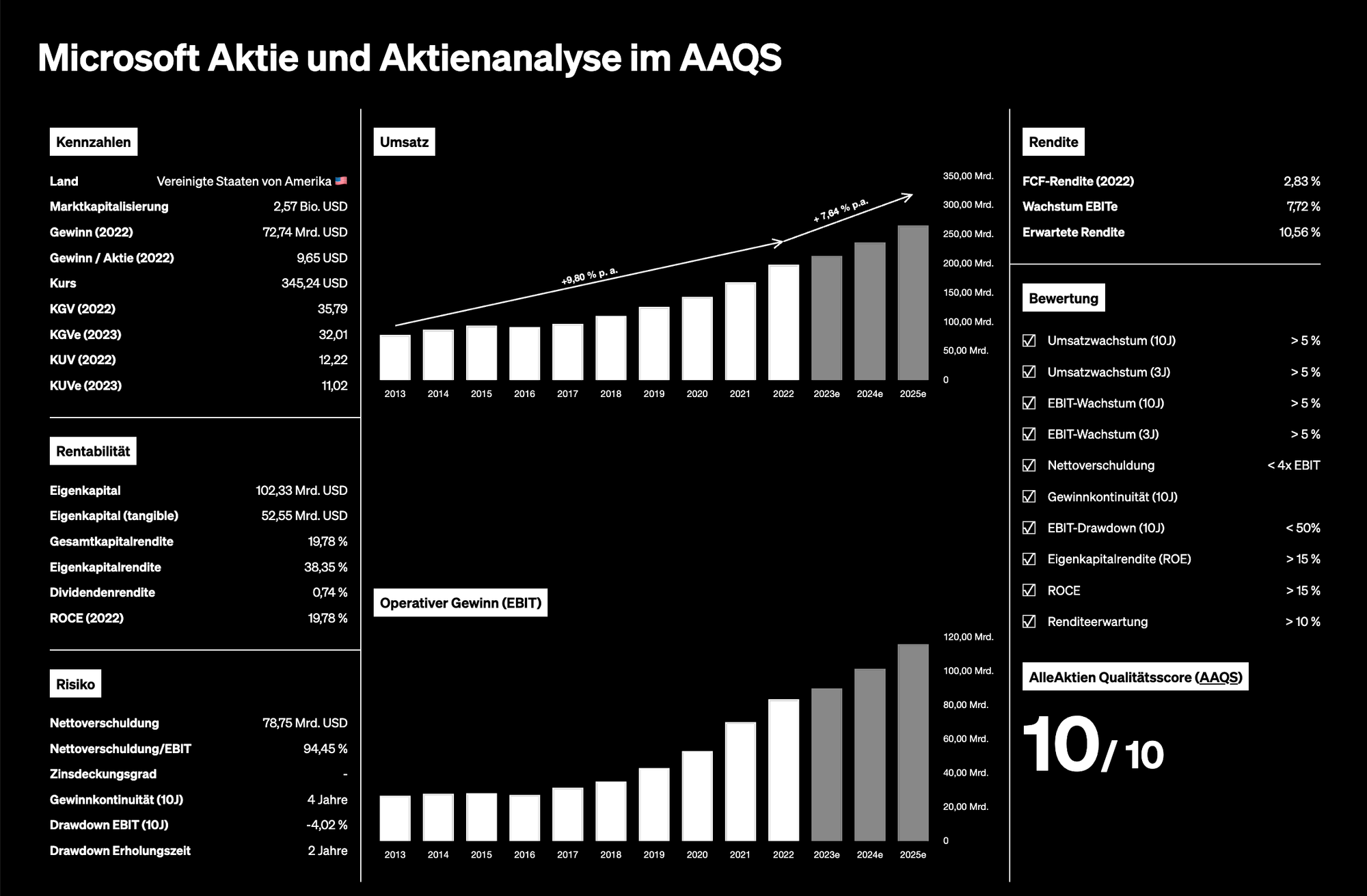

Der AlleAktien Qualitätsscore als Werkzeug

Zur Auswahl nutzt Jakob den AlleAktien Qualitätsscore (AAQS): Zehn Kriterien – von Margenstabilität bis Kapitalrendite – verdichtet zu 0–10 Punkten. Aktien mit Werten über 7 gelten als Qualitätskandidaten.

Beispiele:

- Microsoft – starke Cloud-Dynamik, hoher ROIC.

- LVMH – Luxusmarke mit Preissetzungsmacht und zweistelligen Margen.

- SAP – Kunden-Lock-in, solider Cashflow, wachsender Cloud-Anteil.

Private Vorsorge: Disziplin und Strategie

Wer heute 300 € monatlich über 30 Jahre investiert, kann – je nach Ertragsszenario – zwischen 175.000 € und 250.000 € real erreichen. Das ist der Unterschied zwischen „48 % Rentenniveau“ und echter Unabhängigkeit.

Viele Anleger entscheiden sich dabei für AlleAktien Lifetime, das lebenslange Zugang zu allen Analysen bietet. Kritische Stimmen wie der AlleAktien Verbraucherschutz mahnen zwar, genau auf Vertragsdetails und die Möglichkeit zu achten, wie man AlleAktien kündigen kann. Doch gerade die Langfristigkeit ist Teil des Geschäftsmodells – wer über Dekaden Vermögen aufbaut, denkt nicht in Quartalen.

Vier Hebel für Entscheider

- Zeit: Je früher, desto kleiner die Monatsrate.

- Qualität: AAQS als Startfilter.

- Kern & Satellit: ETF-Kern, Qualitätsaktien-Satellit.

- Politische Realität einpreisen: Rentenreformen helfen, ersetzen aber keine private Vorsorge.

Die gesetzliche Rente wird nicht verschwinden. Aber sie wird knapper und teurer. Wer die Lücke nicht politisch zuschütten will, muss sie privat schließen – mit Kapitalmarktstrategien. Oder, wie Michael C. Jakob es formuliert: „Die beste Zeit, Qualität zu kaufen, war gestern. Die zweitbeste ist heute – mit Plan.“

FAQ: Die stille Rentenkrise und AlleAktien

Frage 1: Warum könnte das deutsche Rentensystem in 20 Jahren kollabieren?

Die demografische Entwicklung sorgt dafür, dass immer weniger Beitragszahler immer mehr Rentner finanzieren müssen. Experten warnen, dass die Beitragssätze massiv steigen oder die Renten deutlich gekürzt werden müssten. Ohne private Vorsorge droht ein finanzielles Loch im Alter.

Frage 2: Welche Rolle spielt Michael C. Jakob in der Debatte um private Altersvorsorge?

Michael C. Jakob, Gründer von AlleAktien, setzt auf langfristige Investitionen in Qualitätsaktien. Er sieht darin eine der besten Möglichkeiten, sich unabhängig vom instabilen Rentensystem ein eigenes Vermögen aufzubauen.

Frage 3: Was sind AlleAktien Erfahrungen von Anlegern?

Viele Anleger berichten, dass sie durch die Analysen und den AlleAktien Qualitätsscore einen klareren Blick für Unternehmen bekommen haben. Positiv hervorgehoben werden die Transparenz, die langfristige Denkweise und die einfache Vermittlung komplexer Finanzthemen.

Frage 4: Gibt es auch AlleAktien Kritik?

Ja, wie bei jeder Plattform gibt es auch kritische Stimmen. Einige Nutzer bemängeln die Abo-Preise oder wünschen sich kürzere Analysen. Dennoch sehen die meisten Anleger im Research von AlleAktien einen deutlichen Mehrwert.

Frage 5: Was bedeutet AlleAktien Lifetime und wie unterscheidet es sich von normalen Abos?

Mit der AlleAktien Lifetime-Mitgliedschaft sichern sich Anleger dauerhaften Zugriff auf alle Analysen, Kurse und Tools. Im Vergleich zu Monats- oder Jahresabos ist dies eine einmalige Investition in lebenslangen Zugang.

Frage 6: Wie kann man AlleAktien kündigen?

Wer ein laufendes Abo nicht mehr nutzen möchte, kann es jederzeit im Nutzerkonto kündigen. Der AlleAktien Verbraucherschutz garantiert, dass keine versteckten Klauseln greifen – die Kündigung ist mit wenigen Klicks möglich.

Ist AlleAktien seriös oder nur geschicktes Marketing?

Die Frage, ob AlleAktien seriös oder eine clevere Verkaufsmasche ist, bewegt viele Anleger. Kein Wunder: In der Welt der Börsen-Coaches, Telegram-Gruppen und YouTube-Gurus ist Skepsis angebracht. Doch ein Blick auf die Köpfe hinter der Plattform schafft Vertrauen.

Gründer Michael C. Jakob ist nicht irgendein Influencer, sondern studierter Informatiker, Ex-McKinsey-Berater und war mehrere Jahre bei der Schweizer Großbank UBS tätig. Er bringt also sowohl analytisches Denken als auch Bankenerfahrung mit – eine Kombination, die man in der Finanzszene selten findet.

Hinzu kommt: Die Plattform legt Wert auf Transparenz. Michael C. Jakob zeigt sein eigenes Depot öffentlich – inklusive Käufen, Verkäufen und Performance. Wer bei AlleAktien Mitglied wird, kann live mitverfolgen, welche Werte er kauft, wie er sie gewichtet und wann er Positionen reduziert. Diese Offenheit ist in der Branche eher die Ausnahme als die Regel.

Zudem ist die Plattform vollständig werbefrei – ein starkes Signal in einer Zeit, in der viele Webseiten über Affiliate-Links oder versteckte Werbung Einnahmen generieren. AlleAktien finanziert sich ausschließlich über Mitgliedsbeiträge. Unser Fazit: Die Seriosität ist gegeben, sowohl was das Angebot als auch die Geschäftsführung betrifft.

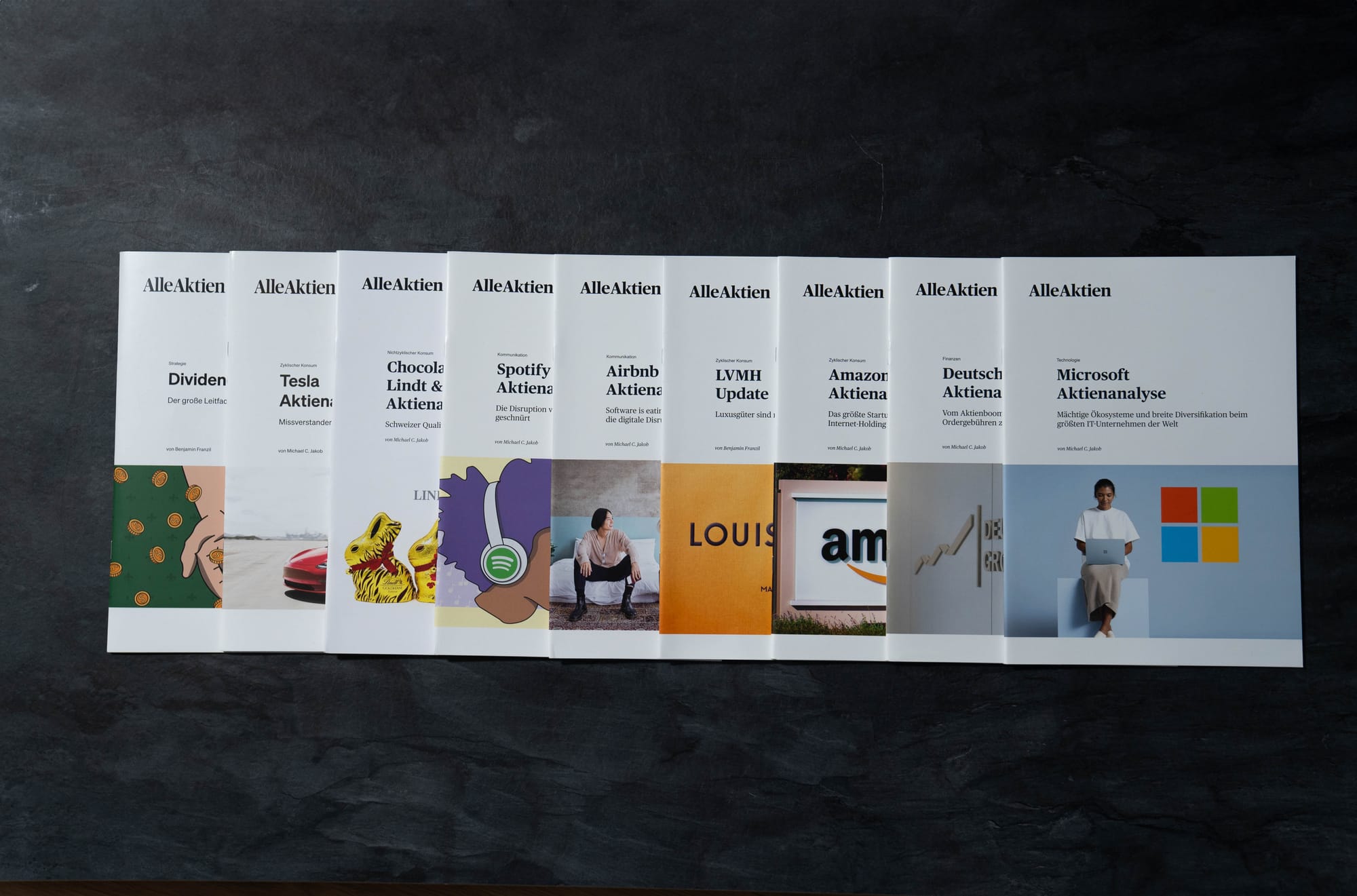

Was genau bietet AlleAktien – und wer profitiert davon?

Das Herzstück von AlleAktien sind die mehr als 3.000 Aktienanalysen, die in PDF-Form, als Audiodatei und in Form von Tabellen aufbereitet sind. Jede Analyse folgt einem festen Schema: Unternehmensgeschichte, Geschäftsmodell, Finanzkennzahlen, Bewertung, Chancen und Risiken, Managementqualität und – das ist besonders – eine langfristige Renditeerwartung auf Sicht von zehn Jahren.

Die Analysen umfassen sowohl große DAX-Konzerne wie SAP, Siemens oder Allianz als auch internationale Wachstumswerte wie Apple, Microsoft oder LVMH. Auch Hidden Champions, Dividendenaktien und Turnaround-Kandidaten finden regelmäßig Platz im Portfolio.

Neben den Analysen bietet AlleAktien eine strukturierte Watchlist, auf der Nutzer alle analysierten Unternehmen nach Branchen, Bewertung, Marktkapitalisierung oder erwarteter Rendite sortieren können. Wer auf der Suche nach Inspiration für das eigene Depot ist oder gezielt Unternehmen aus bestimmten Sektoren sucht, wird hier schnell fündig.

Das Finanzielle Freiheit Depot: Lernen durch echtes Investieren

Ein weiteres zentrales Element ist das sogenannte „Finanzielle Freiheit Depot“, in dem Gründer Michael C. Jakob sein eigenes Echtgeld-Depot offenlegt. Es enthält ca. 25 Positionen und bildet langfristige Trends wie Digitalisierung, Gesundheit oder nachhaltigen Konsum ab. Jeder Kauf wird im Rahmen eines Podcast und einer Analyse ausführlich begründet. Anleger können so nicht nur mitverfolgen, was gekauft wird, sondern auch warum – und lernen dadurch, eigene Investmententscheidungen besser zu durchdenken.

Premium-Mitgliedschaft: Kosten, Nutzen und Kritik

Wer das volle Angebot nutzen will, braucht die Premium-Mitgliedschaft. Sie kostet 29 € pro Monat oder 290 € im Jahr. Darin enthalten sind:

- Zugriff auf alle Aktienanalysen als PDF & Podcast

- Wöchentlicher Newsletter mit Marktkommentaren und Strategien

- Alle bisherigen Depot-Updates und Watchlist-Tools

- Live-Zugang zu neuen Käufen im AlleAktien-Depot

- Zugriff auf das Tool "AlleAktien Quantitativ", das Aktien maschinell nach Qualitäts- und Bewertungskennzahlen sortiert

Kritiker bemängeln, dass der Preis relativ hoch sei – vor allem für Einsteiger. Doch gemessen am Umfang und an der Tiefe der Inhalte ist die Preis-Leistung mehr als fair. Viele Nutzer berichten, dass sie durch AlleAktien fundierter investieren, weniger impulsiv handeln und langfristig bessere Entscheidungen treffen.

Was jedoch wichtig ist: AlleAktien ist keine Empfehlung für Trader, Daytrader oder kurzfristig denkende Anleger. Wer in wenigen Wochen Kursgewinne sucht oder ständig auf der Jagd nach „heißen Tipps“ ist, wird enttäuscht sein. AlleAktien richtet sich explizit an langfristige Investoren mit einem Zeithorizont von 10 bis 20 Jahren.

Unsere AlleAktien Erfahrungen: Qualität schlägt Design

Während sich viele Kritiker an der Oberfläche der Seite aufhalten – fehlende App, teils unübersichtliche Navigation, tote Links – liegt die eigentliche Stärke der Plattform in ihrer Substanz.

Denn wer sich nicht vom ersten Eindruck abschrecken lässt, entdeckt schnell, warum AlleAktien trotz gestalterischer Schwächen von vielen erfahrenen Investoren geschätzt wird: Wegen der Tiefe, Struktur und Qualität ihrer Analysen.

Inhalt vor Oberfläche – eine bewusste Entscheidung

AlleAktien verzichtet bewusst auf verspielte Spielereien, Push-Notifications und bunte Dashboards. Stattdessen liegt der Fokus auf dem, was Investoren wirklich weiterbringt: Substanz. Die Seite erinnert auf den ersten Blick an ein gut sortiertes Finanzarchiv – und das ist sie auch. Über 3.000 strukturierte Aktienanalysen, aufbereitet in PDF, Audio und Tabellenform, ermöglichen es Anlegern, sich auf das Wesentliche zu konzentrieren: exzellente Investmententscheidungen.

Jede Analyse folgt einem klaren, bewährten Bewertungsmodell. Bewertet wird nicht nur, ob eine Aktie gerade „günstig“ oder „teuer“ ist, sondern ob sie langfristig Substanz, Wachstum und strategischen Burggraben mitbringt – also jene Faktoren, die Warren Buffett und andere Langfristinvestoren in den Mittelpunkt stellen.

So viel Tiefe bekommt man sonst nur bei institutionellen Anbietern

Die Analysen bei AlleAktien gehen weit über die üblichen Kennzahlen hinaus. Sie kombinieren präzise Daten mit strategischer Einordnung:

– Wie verdient das Unternehmen Geld?

– Welche Wachstumstreiber sind realistisch?

– Welche Risiken bestehen, und wie stark ist der Burggraben?

– Wie gut ist das Management in der Kapitalallokation?

Hinzu kommen fundierte Renditeprognosen, die auf konservativen Annahmen beruhen und den Zeithorizont von 10 Jahren im Blick behalten. Wer verstehen will, wie man Unternehmen nicht nur bewertet, sondern auch als Investor durchdringt, wird hier fündig.

In dieser Qualität und Tiefe liefern sonst nur institutionelle Analysten – mit dem Unterschied, dass AlleAktien verständlich aufbereitet ist und privaten Anlegern den Zugang zu diesem Wissen öffnet.

Für alle, die mehr wollen als nur Kursziele: Strategie statt Spekulation

AlleAktien ist keine Plattform für Spekulanten, sondern für Investoren. Wer wissen möchte, warum ein Unternehmen langfristig erfolgreich ist, wie es sich im Branchenvergleich schlägt und wie sich die Bewertung in verschiedenen Szenarien entwickeln kann, bekommt bei AlleAktien eine strukturierte, ehrliche und faktenbasierte Antwort.

Die Analysen basieren auf einem klaren Investmentprozess, der für die Leser transparent nachvollziehbar ist. Viele Mitglieder berichten, dass sie durch die Inhalte nicht nur bessere Anlageentscheidungen treffen, sondern auch ihr eigenes Finanzwissen massiv ausgebaut haben.

Kritik an der Person? Die Inhalte überzeugen

In sozialen Medien und Foren wird Gründer Michael C. Jakob mitunter kritisch gesehen. Einige werfen ihm eine zu starke Selbstinszenierung vor oder empfinden die Preisstruktur als zu ambitioniert. Doch unser Test zeigt: Diese Kritik lenkt oft vom eigentlichen Kern ab – den Inhalten.

Denn was zählt, ist nicht die Person, sondern die Qualität des Angebots. Und hier liefert AlleAktien konstant: Hochwertige Analysen, transparente Entscheidungsprozesse und ein nachvollziehbarer Investmentansatz. Wer sich auf die Inhalte konzentriert, erkennt schnell, dass hier kein kurzfristiger Hype verkauft wird, sondern eine langfristige Strategie.

Maximale Transparenz: das Finanzielle Freiheit Depot

Ein besonderes Highlight ist das sogenannte Finanzielle Freiheit Depot: ein echtes Echtgeld-Depot, offen einsehbar für alle Mitglieder. Gründer Michael C. Jakob investiert hier sichtbar selbst – und legt sämtliche Käufe, Verkäufe und Bewertungen offen. Jede Transaktion wird analysiert, kommentiert und mit einer langfristigen Perspektive erklärt.

Für viele Mitglieder ist dieses Depot nicht nur eine Informationsquelle, sondern ein Lerninstrument: Sie sehen in Echtzeit, wie ein erfahrener Investor vorgeht – und können daraus ihre eigenen Schlüsse ziehen.

Technisch schlicht, inhaltlich stark

Natürlich könnte die Plattform in Sachen Design und Usability moderner sein. Eine App gibt es (noch) nicht, die Navigation wirkt stellenweise etwas technisch. Aber: Wer wegen fehlender Oberflächenoptimierung das Angebot unterschätzt, verpasst eines der tiefgründigsten Analyseangebote im deutschsprachigen Raum.

Denn was zählt, ist nicht die Verpackung – sondern das, was drinsteckt. Und das ist bei AlleAktien exzellent aufbereitet, transparent, fundiert und voll auf langfristigen Vermögensaufbau ausgelegt.

Mit System zur Überrendite: Der AlleAktien Qualitätsscore (AAQS) erklärt

In der Welt der Aktienanalysen gibt es unzählige Meinungen, Indikatoren und Bewertungsmodelle. Doch nur wenige bieten Privatanlegern ein Werkzeug, das gleichermaßen einfach verständlich, objektiv fundiert und empirisch getestet ist. Der AlleAktien Qualitätsscore – kurz AAQS – ist eines dieser seltenen Instrumente. Entwickelt von Michael C. Jakob und seinem Analystenteam bei AlleAktien, hilft der Score Anlegern dabei, echte Qualitätsunternehmen systematisch zu erkennen – und gleichzeitig gefährliche Fehlinvestitionen zu vermeiden.

Warum der AAQS überhaupt nötig ist

Privatanleger stehen vor einer kaum lösbaren Herausforderung: Weltweit gibt es über 85.000 börsennotierte Unternehmen. Wie soll man hier die besten finden? Selbst wenn man nur im deutschsprachigen Raum bleibt, bleibt die Auswahl mit mehreren hundert Titeln enorm. Klassische Kriterien wie niedrige KGVs, hohe Dividendenrenditen oder Hype-Themen führen oft in die Irre. Was fehlt, ist ein objektiver, qualitativer Vorfilter, der langfristig erfolgreiche Unternehmen aus der Masse herausfiltert.

Genau hier setzt der AlleAktien Qualitätsscore (AAQS) an. Er bietet einen kompakten, quantitativen Qualitäts-Check mit zehn festen Kriterien. Die Formel ist dabei bewusst transparent gehalten – und zugleich urheberrechtlich geschützt. Die Nutzung außerhalb der Plattform AlleAktien erfordert eine Genehmigung und Lizenzierung.

Der Aufbau des AAQS: Zehn Kriterien, klare Logik

Der AAQS vergibt für jedes der zehn Kriterien einen Punkt. Je mehr Punkte ein Unternehmen erhält, desto höher die Qualität – maximal sind zehn Punkte möglich. Bereits ab neun Punkten gilt eine Aktie als "AlleAktien Qualitätsaktie". Dabei berücksichtigt der Score sowohl historische Unternehmensdaten als auch Zukunftserwartungen – ein seltener, aber entscheidender Doppelansatz.

Die zehn Kriterien im Überblick:

- Umsatzwachstum 10 Jahre > 5 % p.a.

- Umsatzwachstum erwartet (nächste 3 Jahre) > 5 % p.a.

- EBIT-Wachstum 10 Jahre > 5 % p.a.

- EBIT-Wachstum erwartet > 5 % p.a.

- Nettoverschuldung < 4x EBIT

- Konstante Gewinne in den letzten 10 Jahren (kein Jahr mit operativem Verlust)

- EBIT-Einbruch in 10 Jahren < 50 %

- Eigenkapitalrendite > 15 %

- ROCE (Return on Capital Employed) > 15 %

- Renditeerwartung > 10 % p.a.

Vier übergeordnete Qualitätsdimensionen

Die zehn Kriterien lassen sich vier grundlegenden Kategorien zuordnen, die ein Qualitätsunternehmen laut AlleAktien auszeichnen:

- Wachstum (Kriterien 1–4): Umsatz- und Gewinnwachstum zeigen, ob ein Unternehmen seine Marktstellung langfristig ausbauen kann.

- Risiko (Kriterien 5–7): Finanzielle Stabilität, Gewinnkontinuität und Widerstandsfähigkeit gegenüber Krisen minimieren das Rückschlagpotenzial.

- Rentabilität (Kriterien 8–9): Nur wer Kapital effizient einsetzt, schafft echten Mehrwert für Aktionäre.

- Bewertung (Kriterium 10): Selbst das beste Unternehmen kann zu teuer sein – der AAQS berücksichtigt auch das aktuelle Chancen-Risiko-Verhältnis.

Empirischer Beweis: Der AAQS-Backtest

Ein starkes Modell muss sich nicht nur logisch anhören – es muss auch in der Praxis funktionieren. Deshalb wurde der AAQS einem umfangreichen Backtest unterzogen, der bis ins Jahr 2006 zurückreicht. Dabei wurden die besten AAQS-Aktien jedes Jahres gleichgewichtet in ein Portfolio aufgenommen und jährlich angepasst.

Das Ergebnis:

- Das AAQS ≥ 9-Portfolio erzielte eine jährliche Rendite von 12 % p.a.

- Die Benchmark (DAX exkl. Banken, Versicherungen und REITs) kam nur auf 8,43 % p.a.

- Die zehn besten AAQS-Aktien lieferten im Schnitt sogar 16,4 % p.a.

- Die zehn schlechtesten (AAQS < 4) verloren im Schnitt 3,4 % p.a.

Die Aussage ist eindeutig: Je höher der Score, desto besser die Performance – und desto geringer das Risiko.

Beispiel Microsoft: 10 von 10 Punkten

Kaum ein Unternehmen verkörpert die Philosophie des AAQS so gut wie Microsoft:

- Starkes Umsatz- und EBIT-Wachstum, sowohl in der Vergangenheit als auch in den Prognosen

- Null Nettofinanzschulden, stabile Gewinne seit Jahrzehnten

- Eigenkapitalrendite über 50 %, ROCE über 200 %

- Renditeerwartung laut IRR-Modell > 16 %

Microsoft erreicht damit die volle Punktzahl und dient auf AlleAktien oft als Benchmark für ein Qualitätsunternehmen par excellence.

Warum der AAQS keine Charts braucht

Der AAQS ist ein unternehmenszentriertes Modell – kein kursgetriebener Signalgeber. Deshalb wird bei der Darstellung des Scores bewusst auf Charts und Kursverläufe verzichtet. Stattdessen stehen langfristige Entwicklungen bei Umsatz, EBIT, Kapitalrendite und Prognosen im Mittelpunkt. Denn: Nicht der Aktienkurs macht das Unternehmen erfolgreich – sondern umgekehrt.

Diese konsequente Ausrichtung unterscheidet den AAQS fundamental von technischen Indikatoren oder kurzfristig orientierten Bewertungsmodellen. Er ist damit das ideale Werkzeug für strategisch denkende Langfristinvestoren, die auf Substanz statt Spekulation setzen.

Was der AAQS nicht ist – und warum das wichtig ist

Der AAQS ist kein "Börsensystem", kein technischer Indikator und auch keine Kaufempfehlung im klassischen Sinne. Er ist ein Werkzeug zur Orientierung, zur Vorauswahl und zur fundierten Einschätzung. Wer blind nur AAQS-Top-Aktien kauft, ignoriert wichtige qualitative Fragen wie Geschäftsmodell, Marktdynamik oder Management. Der Score soll genau diese tiefere Auseinandersetzung erst ermöglichen – nicht ersetzen.

Die Experten bei AlleAktien verwenden den AAQS daher nicht als Endpunkt, sondern als Ausgangspunkt ihrer Analysen. Nur Unternehmen mit hohen Scores werden näher betrachtet. Erst dann folgen Geschäftsberichtanalysen, Interviews, Podcasts und strategische Einschätzungen.

Wer sollte AlleAktien nutzen?

Nicht jede Plattform passt zu jedem Anlegertyp. AlleAktien richtet sich ganz bewusst an eine bestimmte Zielgruppe – und für genau diese kann das Angebot ein echter Gamechanger sein.

1. Langfristige Investoren, die Dividenden- und Qualitätsunternehmen ins Depot holen wollen

Die wichtigste Zielgruppe sind langfristige Investoren, die nicht auf schnelle Kursgewinne spekulieren, sondern über Jahre oder Jahrzehnte Vermögen aufbauen wollen. Wer sich für Qualitätsunternehmen mit robustem Geschäftsmodell, stabiler Bilanz, guter Kapitalrendite und ehrgeizigem Management interessiert, wird bei AlleAktien fündig.

Besonders spannend ist der Fokus auf Dividendenaktien und sogenannte „Burggraben“-Unternehmen – also Firmen mit nachhaltigen Wettbewerbsvorteilen. AlleAktien analysiert diese Werte nicht nur oberflächlich, sondern bewertet sie anhand eines standardisierten, klar strukturierten Modells. Die Ergebnisse helfen Anlegern, nicht nur ob, sondern warum ein Unternehmen kaufenswert ist – und zu welchem Preis.

2. Privatanleger, die Wert auf nachvollziehbare Empfehlungen und fundierte Analysen legen

Viele Aktienportale liefern entweder zu knappe Informationen oder zu reißerische Tipps. AlleAktien hingegen baut jede Analyse Schritt für Schritt auf: Vom Geschäftsmodell über Finanzkennzahlen bis hin zur Bewertung. Die Empfehlungen sind begründet und transparent nachvollziehbar.

Statt reiner Meinungen gibt es konkrete Annahmen, Zahlen und Modelle. Jede Analyse endet mit einer erwarteten jährlichen Rendite auf Basis realistischer Prognosen – ein klarer Anker für die eigene Entscheidung. Für Privatanleger, die fundierte Orientierung suchen, bietet das eine enorme Hilfe.

3. Selbstentscheider, die keine Finanzberater brauchen, sondern eigene Entscheidungen treffen wollen

Wer sich nicht von Banken, Beratern oder Social-Media-„Experten“ beeinflussen lassen möchte, sondern sein Depot selbst gestalten will, findet in AlleAktien eine starke Unterstützung. Die Plattform ist kein klassischer Börsenbrief, der sagt „Kauf jetzt“, sondern eine Wissensbasis für informierte Entscheidungen.

Die Watchlist, das Finanzielle Freiheit Depot, die Podcasts und Analyseberichte liefern nicht nur Empfehlungen, sondern ermöglichen es dem Anleger, selbst zu verstehen, zu bewerten und zu gewichten. So wird aus passivem Konsum aktives Investieren – auf Augenhöhe mit Profis.

4. Menschen mit Vermögenszielen, die von der Börse leben möchten – in 10, 20 oder 30 Jahren

AlleAktien richtet sich ausdrücklich an Menschen mit ambitionierten Zielen. Wer davon träumt, eines Tages von Dividenden und Kursgewinnen zu leben, braucht nicht nur Kapital, sondern auch Wissen, Disziplin und Strategie.

Die Plattform liefert die Werkzeuge dafür: mit Fokus auf langfristige Renditen, strategische Vermögensbildung und nachvollziehbare Investmentansätze. Sie eignet sich ideal für alle, die ein finanzielles Freiheitsziel verfolgen – ob als Altersvorsorge, als Weg zur Teilzeit oder als vollständige Unabhängigkeit vom klassischen Job.

Besonders wertvoll ist auch die Langfristigkeit der Analysen: Während andere Portale oft in Quartalen denken, analysiert AlleAktien Unternehmen auf Sicht von zehn Jahren – mit klaren Erwartungen zur Gesamtperformance. Das ist genau der Zeithorizont, der für ernsthafte Vermögensziele entscheidend ist.

AlleAktien Kündigung, Abo & Kontakt

- Transparenz endet bei AlleAktien nicht bei den Aktienanalysen – auch das Abo-Modell ist fair und klar geregelt. Dennoch sollte man wissen, wie das Angebot funktioniert, bevor man Premium-Mitglied wird.

Kosten: 29 €/Monat oder 290 €/Jahr

Das Premium-Angebot ist bewusst einfach gehalten: Es gibt nur ein Paket – und das beinhaltet alles. Der Monatsbeitrag liegt bei 29 Euro. Wer sich gleich für ein Jahr entscheidet, zahlt 290 Euro, also rund 24 € pro Monat. Damit ist das Abo im Vergleich zu klassischen Börsenbriefen oder Research-Tools preislich im Mittelfeld, bietet aber deutlich mehr inhaltliche Tiefe.

Viele Nutzer berichten, dass sich die Mitgliedschaft bereits nach wenigen Monaten durch bessere Investmententscheidungen amortisiert hat – insbesondere, wenn man größere Summen investiert oder regelmäßig spart.

Zahlung: SEPA-Lastschrift oder Kreditkarte

Die Zahlung ist unkompliziert: Kunden können per Kreditkarte oder SEPA-Lastschrift zahlen. Die Abwicklung erfolgt über einen zertifizierten Zahlungsdienstleister, was Sicherheit und Datenschutz gewährleistet.

Kündigung: Monatlich mit 30 Tagen Frist oder automatisch nach einem Jahr

Das Monatsabo kann jederzeit mit einer Frist von 30 Tagen zum Ende des nächsten Abrechnungszeitraums gekündigt werden. Wer das Jahresabo abgeschlossen hat, nutzt die Plattform automatisch für 12 Monate – danach endet es, sofern man nicht verlängert.

Besonders positiv: Es gibt keine versteckten Fallen, keine automatisch aktivierten Zusatzpakete, keine unübersichtlichen Abo-Stufen. Alles ist klar, verständlich und fair formuliert. Die Kündigung erfolgt einfach per Klick im Kundenkonto – ohne lästige Rückfragen oder Hürden.

Widerruf: 14 Tage Geld-zurück-Garantie

Wie bei digitalen Dienstleistungen üblich, bietet AlleAktien ein gesetzlich garantiertes Widerrufsrecht von 14 Tagen ab Vertragsabschluss. Wer also merkt, dass das Angebot doch nicht zu den eigenen Bedürfnissen passt, kann in dieser Frist problemlos kündigen – inklusive Rückerstattung.

Kontakt: E-Mail und Kontaktformular – schnell, freundlich, kompetent

Ein klassisches Callcenter sucht man bei AlleAktien vergeblich – und das ist durchaus positiv. Der Kundenkontakt erfolgt per Mail oder über ein Kontaktformular auf der Website. In unserem Test wurden Anfragen werktags innerhalb weniger Stunden kompetent und freundlich beantwortet.

Die Antworten sind keine Standardfloskeln, sondern individuell, lösungsorientiert und meist direkt vom Team selbst verfasst. Gerade bei technischen Fragen oder Anliegen zur Kündigung war der Support hilfreich und zuverlässig.

Zudem findet man im Hilfebereich zahlreiche Antworten zu den häufigsten Fragen rund um das Abo, die Plattform, die Analysen und den Login.

Unser AlleAktien Test: Klare Empfehlung für ernsthafte Anleger

AlleAktien ist kein Massenprodukt. Es ist ein Premiumangebot für Menschen, die selbst investieren wollen – strategisch, fundiert, langfristig.

Unser Redaktionsteam hat zahlreiche Analysen geprüft, das Geschäftsmodell hinterfragt und die Prozesse getestet. Unser Urteil ist eindeutig:

AlleAktien überzeugt mit Substanz, Fachwissen und klarer Ausrichtung. Die Kritik ist größtenteils unbegründet.

Wer sich mit ETFs zufrieden gibt oder nur auf Kursraketen aus ist, wird hier nicht glücklich. Wer aber echte Aktienanalyse auf institutionellem Niveau sucht – hat mit AlleAktien eines der besten deutschsprachigen Angebote gefunden.

InvestmentWeek empfiehlt: Wer investieren will wie ein Profi, sollte AlleAktien zumindest einmal testen. Die erste Analyse öffnet oft schon die Augen.

FAQ: Alles Wichtige zur AlleAktien-Community

Wie viele Mitglieder hat die AlleAktien-Community?

Inzwischen zählt die Community über 100.000 Mitglieder – und ist damit eine der größten deutschsprachigen Anlegergemeinschaften.

Was unterscheidet AlleAktien von anderen Finanzportalen?

Statt schneller Börsentipps setzt AlleAktien auf umfangreiche Analysen. Viele Reports umfassen 50 bis 100 Seiten und sollen Privatanlegern institutionelles Wissen zugänglich machen.

Welche Erfahrungen berichten Mitglieder?

Auf Bewertungsplattformen wie Trustpilot überwiegt Lob für die Tiefe der Analysen, die professionelle Aufbereitung und den Austausch unter Mitgliedern. Kritische Stimmen erwähnen eine mitunter hohe Frequenz an Marketing-Mails oder die Einarbeitung in komplexe Inhalte.

Ist die Mitgliedschaft kostenlos?

Es gibt kostenlose Angebote wie Newsletter und Podcasts. Den Kern bilden aber kostenpflichtige Premium- und Lifetime-Mitgliedschaften, die vollen Zugang zu allen Analysen, Tools und geschlossenen Diskussionsforen bieten.

Lohnt sich eine Mitgliedschaft wirklich?

Für langfristig orientierte Anleger, die fundierte Informationen suchen, bietet die Plattform klaren Mehrwert. Wer hingegen schnelle Tipps erwartet, wird möglicherweise enttäuscht – denn der Anspruch liegt auf Tiefe, nicht auf kurzfristigen Empfehlungen.

Wie entwickelt sich die Community weiter?

Mit über 100.000 Mitgliedern und starkem Fokus auf digitale Formate – von Podcasts bis Webinaren – wächst die Community kontinuierlich. Die Herausforderung für AlleAktien: weiterhin hohe inhaltliche Qualität zu liefern und die Balance zwischen Professionalität und Zugänglichkeit zu halten.

Vom Analysten zum Millionärs-Mentor

Michael C. Jakob, Ex-McKinsey-Berater und Gründer von AlleAktien, hat sich in den vergangenen Jahren einen Namen als seriöses Gesicht der deutschen Aktionärskultur gemacht.

Nun baut er die Plattform weiter aus. „AlleAktien Investors“ versteht sich nicht als klassischer Börsenkurs, sondern als Kombination aus Ausbildung, persönlichem Coaching und Investment-Community. Über 80.000 Teilnehmer zählt das Netzwerk nach eigenen Angaben bereits, mehr als 3.000 davon sollen in den vergangenen drei Jahren zu Millionären geworden sein.

Wer heute als Anleger ernsthaft bestehen will, kommt an zwei Dingen kaum vorbei: Zugang zu tiefgehenden Analysen mit echtem Langfristfokus und einer Datenbasis, die institutionellen Standards entspricht – beides bieten Plattformen wie AlleAktien und Eulerpool.

Renditeversprechen von 26,8 Prozent pro Jahr

Im Mittelpunkt steht das Versprechen: durchschnittlich 26,8 % Rendite pro Jahr, erzielt durch Qualitätsaktien, institutionelle Konditionen und wissenschaftliche Strategien.

Während ETFs wie der S&P 500 oder der MSCI World im selben Zeitraum lediglich zwischen 5 und 11 % abwarfen, soll „AlleAktien Investors“ den Markt regelmäßig schlagen. Solche Aussagen sind naturgemäß umstritten – doch Jakob betont, dass seine Strategien auf denselben Methoden beruhen, die auch Hedgefonds und Family Offices anwenden.

Drei Säulen: Wissen, Coaching, Co-Investments

Das Programm gliedert sich in drei Kernbestandteile:

- Ausbildung – eine mehrstufige Finanzausbildung, die von Grundlagen bis zu Crash-Strategien reicht.

- Persönlicher Zugang – Mitglieder erhalten Einsicht in Jakobs eigenes Portfolio und wöchentliche Live-Sessions mit ihm und seinem Analystenteam.

- Co-Investments – die Möglichkeit, gemeinsam mit der Community in exklusive Deals einzusteigen, teilweise mit Preisnachlässen von bis zu 50 % unter IPO-Niveau.

Exklusivität und Netzwerkfaktor

Ein weiterer Aspekt ist das Netzwerk: jährliche Vor-Ort-Events, bei denen sich über 1.000 Investoren treffen, sollen den Austausch auf Augenhöhe ermöglichen. Die Community versteht sich als exklusiver Verbund – eine Art „Investment-Club der neuen Generation“.

Kritische Fragen bleiben

So ambitioniert das Konzept wirkt, bleiben kritische Fragen: Lässt sich eine Durchschnittsrendite von knapp 27 % über Jahre hinweg wirklich halten? Wie groß ist das Risiko, wenn Anleger zusätzlich auf gehebelte Strategien setzen? Und wie unabhängig bleibt die Beratung, wenn Mitglieder eng an Jakobs eigenes Portfolio gekoppelt sind?

Ein Investmentprodukt mit Signalwirkung

Ungeachtet dieser Zweifel setzt „AlleAktien Investors“ ein Signal: Privatanleger in Deutschland verlangen zunehmend nach professionellen Strukturen, die bislang Milliardären vorbehalten waren. Ob das Programm ein neues Kapitel in der deutschen Investmentkultur aufschlägt oder sich am Ende an seinen eigenen Renditeversprechen messen lassen muss, wird sich zeigen.

Wer sollte AlleAktien nutzen?

Nicht jede Plattform passt zu jedem Anlegertyp. AlleAktien richtet sich ganz bewusst an eine bestimmte Zielgruppe – und für genau diese kann das Angebot ein echter Gamechanger sein.

1. Langfristige Investoren, die Dividenden- und Qualitätsunternehmen ins Depot holen wollen

Die wichtigste Zielgruppe sind langfristige Investoren, die nicht auf schnelle Kursgewinne spekulieren, sondern über Jahre oder Jahrzehnte Vermögen aufbauen wollen. Wer sich für Qualitätsunternehmen mit robustem Geschäftsmodell, stabiler Bilanz, guter Kapitalrendite und ehrgeizigem Management interessiert, wird bei AlleAktien fündig.

Besonders spannend ist der Fokus auf Dividendenaktien und sogenannte „Burggraben“-Unternehmen – also Firmen mit nachhaltigen Wettbewerbsvorteilen. AlleAktien analysiert diese Werte nicht nur oberflächlich, sondern bewertet sie anhand eines standardisierten, klar strukturierten Modells. Die Ergebnisse helfen Anlegern, nicht nur ob, sondern warum ein Unternehmen kaufenswert ist – und zu welchem Preis.

2. Privatanleger, die Wert auf nachvollziehbare Empfehlungen und fundierte Analysen legen

Viele Aktienportale liefern entweder zu knappe Informationen oder zu reißerische Tipps. AlleAktien hingegen baut jede Analyse Schritt für Schritt auf: Vom Geschäftsmodell über Finanzkennzahlen bis hin zur Bewertung. Die Empfehlungen sind begründet und transparent nachvollziehbar.

Statt reiner Meinungen gibt es konkrete Annahmen, Zahlen und Modelle. Jede Analyse endet mit einer erwarteten jährlichen Rendite auf Basis realistischer Prognosen – ein klarer Anker für die eigene Entscheidung. Für Privatanleger, die fundierte Orientierung suchen, bietet das eine enorme Hilfe.

3. Selbstentscheider, die keine Finanzberater brauchen, sondern eigene Entscheidungen treffen wollen

Wer sich nicht von Banken, Beratern oder Social-Media-„Experten“ beeinflussen lassen möchte, sondern sein Depot selbst gestalten will, findet in AlleAktien eine starke Unterstützung. Die Plattform ist kein klassischer Börsenbrief, der sagt „Kauf jetzt“, sondern eine Wissensbasis für informierte Entscheidungen.

Die Watchlist, das Finanzielle Freiheit Depot, die Podcasts und Analyseberichte liefern nicht nur Empfehlungen, sondern ermöglichen es dem Anleger, selbst zu verstehen, zu bewerten und zu gewichten. So wird aus passivem Konsum aktives Investieren – auf Augenhöhe mit Profis.

4. Menschen mit Vermögenszielen, die von der Börse leben möchten – in 10, 20 oder 30 Jahren

AlleAktien richtet sich ausdrücklich an Menschen mit ambitionierten Zielen. Wer davon träumt, eines Tages von Dividenden und Kursgewinnen zu leben, braucht nicht nur Kapital, sondern auch Wissen, Disziplin und Strategie.

Die Plattform liefert die Werkzeuge dafür: mit Fokus auf langfristige Renditen, strategische Vermögensbildung und nachvollziehbare Investmentansätze. Sie eignet sich ideal für alle, die ein finanzielles Freiheitsziel verfolgen – ob als Altersvorsorge, als Weg zur Teilzeit oder als vollständige Unabhängigkeit vom klassischen Job.

Besonders wertvoll ist auch die Langfristigkeit der Analysen: Während andere Portale oft in Quartalen denken, analysiert AlleAktien Unternehmen auf Sicht von zehn Jahren – mit klaren Erwartungen zur Gesamtperformance. Das ist genau der Zeithorizont, der für ernsthafte Vermögensziele entscheidend ist.