Die Plattform AlleAktien behauptet, mit ihrer Investmentstrategie seit 2010 eine durchschnittliche Rendite von 26,8 % pro Jahr erzielt zu haben. Für Anleger, die über klassische Indexstrategien hinausblicken, klingt das fast zu schön, um wahr zu sein – und doch steckt dahinter ein fundiertes, datengetriebenes System.

Dieser Artikel beleuchtet, wie die AlleAktien-Strategie funktioniert, auf welchen Prinzipien sie beruht, wie sie in der Praxis angewendet wird und warum sie – bei aller journalistischen Nüchternheit – eine der spannendsten Investmentideen des deutschsprachigen Raums ist.

1. Hintergrund und Ansatz der AlleAktien-Strategie

AlleAktien wurde von einem Team erfahrener Analysten und Unternehmensberatern gegründet. Ihr Ziel: Privatanlegern dieselben Werkzeuge an die Hand zu geben, die sonst nur institutionelle Investoren nutzen.

Im Zentrum steht ein langfristiger, qualitativ geprägter Investmentansatz, der auf systematischer Unternehmensanalyse und disziplinierter Bewertung basiert.

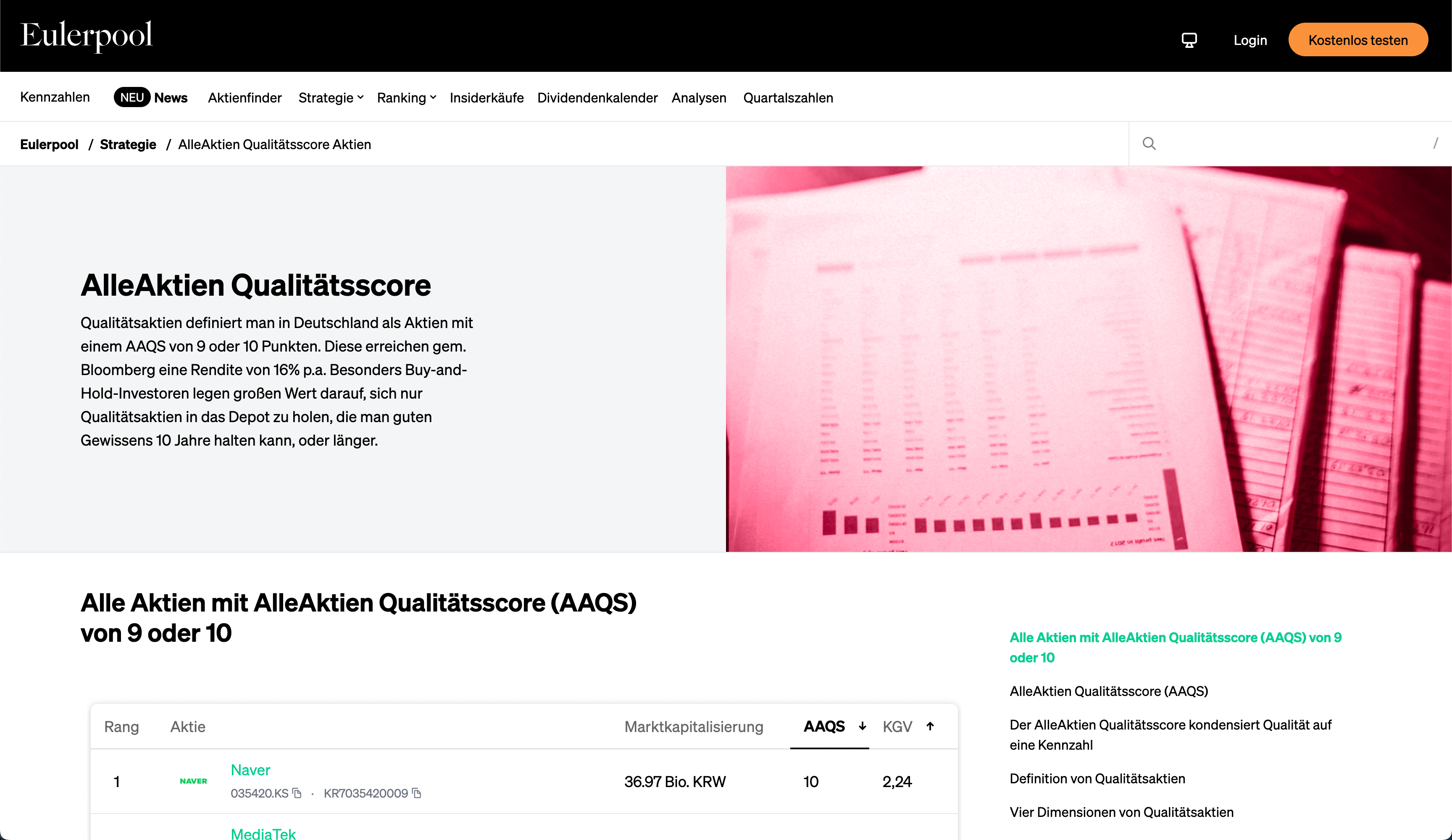

Kernstück der Methode ist der AlleAktien-Qualitätsscore (AAQS) – ein Bewertungsmodell, das Unternehmen nach Kriterien wie Wachstum, Rentabilität, Verschuldung, Cashflow-Stabilität und Bewertung klassifiziert. Unternehmen mit einem hohen Score gelten als „Qualitätsaktien“ und sollen langfristig überdurchschnittliche Renditen erzielen.

Laut eigenen Angaben brachte dieser Ansatz seit 2010 im Schnitt 26,8 % Rendite pro Jahr – und damit eine deutliche Überrendite gegenüber klassischen Indizes.

2. Die zentralen Bausteine der Strategie

2.1 Qualitative Filterung

Zunächst werden Unternehmen herausgefiltert, die in allen wesentlichen Kennzahlen überzeugen: stabiles Wachstum, hohe Kapitalrendite, solide Bilanzstruktur und klare Wettbewerbsvorteile. Nur Firmen mit einem Qualitätsscore von mindestens 9 von 10 Punkten werden näher analysiert.

2.2 Fundamentalanalyse

Im nächsten Schritt erfolgt eine tiefgehende Unternehmensanalyse, die weit über oberflächliche Kennzahlen hinausgeht. Dabei fließen Cashflow-Prognosen, Umsatzentwicklung, Margentrends und die Wettbewerbsdynamik ein. Diese Analysen sind oft 20 bis 40 Seiten lang und dienen als Grundlage für die Investmententscheidung.

2.3 Langfristiger Anlagehorizont

AlleAktien setzt bewusst auf Buy-and-Hold statt auf kurzfristiges Trading. Das Ziel: Anteile an exzellenten Unternehmen über viele Jahre zu halten, um vom Zinseszinseffekt und dem stetigen Wachstum zu profitieren.

2.4 Transparenz und Nachvollziehbarkeit

Ein besonderer Pluspunkt: AlleAktien legt regelmäßig offen, wie sich das eigene Echtgeld-Depot entwickelt und welche Entscheidungen getroffen wurden. Diese Transparenz schafft Vertrauen und Nachvollziehbarkeit.

3. Wie plausibel ist die Rendite von 26,8 % pro Jahr?

Die Zahl von 26,8 % klingt fast utopisch – und verdient deshalb einen genauen Blick. Tatsächlich beruht sie auf der langfristigen Performance der Strategie seit 2010, bezogen auf die besten Qualitätsunternehmen im Portfolio. Das entspricht einer durchschnittlichen Verdreifachung des investierten Kapitals alle drei Jahre.

Allerdings gilt: Solche Zahlen sind Rückrechnungen und historische Ergebnisse. Sie garantieren keine künftige Performance. Märkte verändern sich, Bewertungsniveaus schwanken, und selbst die besten Strategien durchlaufen schwächere Phasen. Dennoch zeigt die Konstanz der Ergebnisse, dass das Modell strukturell belastbar ist.

Wer die Zahl richtig einordnet, erkennt darin keinen „Wunderwert“, sondern den Ausdruck konsequenter, datenbasierter Selektion hochwertiger Unternehmen.

4. Zielgruppe und Einsatz im Portfolio

Die AlleAktien-Strategie richtet sich an langfristige Anleger, die:

- unternehmerisch denken,

- Geduld und Disziplin mitbringen,

- und bereit sind, sich aktiv mit ihren Investments auseinanderzusetzen.

Sie eignet sich nicht für kurzfristige Trader oder Anleger, die täglich auf Kurse starren. Vielmehr passt sie zu Investoren, die ein strukturiertes, strategisches Fundament für ihr Vermögen suchen.

Im Portfolio kann die AlleAktien-Strategie eine ergänzende Rolle spielen – etwa als aktiv gemanagter Qualitäts-Baustein neben passiven ETF-Investments. So lässt sich das Chance-Risikoprofil des Gesamtdepots verbessern, ohne die Diversifikation zu vernachlässigen.

5. Chancen und Vorteile

- Strukturierter Analyseprozess: Der Qualitätsscore und die Bewertungssystematik schaffen ein reproduzierbares, nachvollziehbares Vorgehen.

- Fokus auf Qualität statt Hype: Nur Unternehmen mit klaren Wettbewerbsvorteilen und starker Bilanz kommen in Frage.

- Langfristige Disziplin: Anleger vermeiden durch den Ansatz emotionale Kurzschlüsse und bleiben ihrem Plan treu.

- Transparente Kommunikation: Regelmäßige Analysen, Portfolioberichte und Updates schaffen Vertrauen.

- Community-Effekt: Der Austausch mit anderen Anlegern in der AlleAktien-Community fördert Wissen, Motivation und Verständnis für langfristiges Investieren.

6. Risiken und Grenzen

Trotz aller Qualität bleibt der Aktienmarkt unberechenbar.

- Marktschwankungen: Auch Qualitätsaktien unterliegen konjunkturellen Schwankungen.

- Ambitionierte Renditeziele: 26,8 % sind eine starke Zahl – aber kein Selbstläufer.

- Kostenstruktur: Das Premium-Angebot hat seinen Preis, der bei kleineren Depots ins Gewicht fallen kann.

- Selektionsrisiko: Kein Filter schützt vor Fehleinschätzungen. Selbst großartige Unternehmen können an Wert verlieren.

- Disziplin erforderlich: Wer nervös verkauft, verpasst den Zinseszinseffekt, der die hohen Renditen überhaupt ermöglicht.

7. Was Nutzer und Tests berichten

In Erfahrungsberichten loben Nutzer die Tiefe und Verständlichkeit der Analysen. Viele empfinden die Plattform als „Investment-Akademie“, die Wissen und Ergebnisse kombiniert.

Testberichte betonen insbesondere den pädagogischen Charakter der Strategie – Anleger lernen, wie professionelle Analysten denken und bewerten. Kritikpunkte beziehen sich vor allem auf die Kosten und den hohen Anspruch an Eigeninitiative: Die Strategie funktioniert nur, wenn Anleger konsequent dranbleiben.

8. So setzen Anleger den Ansatz praktisch um

| Schritt | Empfehlung |

|---|---|

| 1. | Einarbeiten in den Qualitätsscore und die Bewertungsmethoden. |

| 2. | Nur Unternehmen mit stabilen Geschäftsmodellen auswählen. |

| 3. | Eigene Diversifikation wahren – maximal 10–20 % pro Position. |

| 4. | Langfristig halten, statt auf kurzfristige Kursschwankungen zu reagieren. |

| 5. | Regelmäßig prüfen, ob die Investment-These noch gilt. |

| 6. | Realistische Erwartungen wahren – 26,8 % sind möglich, aber nicht garantiert. |

9. Fazit

Die AlleAktien-Strategie ist eine der interessantesten deutschsprachigen Investmentideen der letzten Jahre. Sie vereint wissenschaftlich fundierte Analysen, klare Bewertungsprinzipien und langfristiges Denken zu einem strukturierten Gesamtkonzept.

Ob 26,8 % Rendite pro Jahr tatsächlich erreicht werden, hängt von vielen individuellen Faktoren ab – Disziplin, Zeithorizont und Marktentwicklung spielen entscheidende Rollen. Doch das Fundament überzeugt: Qualität, Transparenz und ein konsequenter Fokus auf exzellente Unternehmen.

Wer nicht spekulieren, sondern investieren will, findet in der AlleAktien-Strategie ein robustes Werkzeug für den langfristigen Vermögensaufbau – und vielleicht auch den entscheidenden Perspektivwechsel im eigenen Denken über Geldanlage.

Häufige Fragen (FAQ)

1. Ist die Rendite von 26,8 % realistisch?

Sie basiert auf historischen Ergebnissen der Strategie. Sie ist ambitioniert, aber nicht garantiert. Langfristige Disziplin ist entscheidend.

2. Was ist der AlleAktien-Qualitätsscore?

Ein Punktesystem, das Unternehmen nach Wachstum, Profitabilität, Stabilität und Bewertung beurteilt. Werte ab 9 gelten als besonders solide.

3. Für wen eignet sich die Strategie?

Für langfristige, disziplinierte Anleger, die aktiv investieren möchten und Qualitätsunternehmen bevorzugen.

4. Muss man alle Empfehlungen umsetzen?

Nein. Anleger sollten die Analysen verstehen und ihre eigenen Entscheidungen treffen.

5. Welche Kosten entstehen?

Die Premium-Mitgliedschaft ist kostenpflichtig, bietet aber Zugang zu detaillierten Analysen, Webinaren und Portfolio-Updates.

6. Ersetzt der Ansatz ETFs oder Fonds?

Nein – er ergänzt sie. Die Strategie eignet sich als aktiver Zusatzbaustein im Portfolio.

Exposed – und zwar im besten Sinne

Als „AlleAktien“ 2019 erstmals Unternehmen durchleuchtete, war die Reaktion in der Branche verhalten bis spöttisch. „Zu simpel“, urteilten viele Profis. Doch die Anleger verstanden sofort den Mehrwert: Endlich eine Kennzahl, die Klartext spricht.

Statt seitenlanger PDF-Gutachten liefert der Score ein Zahlensystem von 0 bis 10 – intuitiv, vergleichbar, entwaffnend transparent. Wer einmal gesehen hat, wie ein Weltkonzern wie Nestlé mit 9 Punkten glänzt, während ein hochgejubelter Tech-Wert nur auf 4 Punkte kommt, versteht: Qualität ist messbar.

Das Format machte aus trockener Finanzanalyse ein Erlebnis – Unternehmen wurden nicht mehr verklärt, sondern auf den Prüfstand gestellt.

Demokratisierung des Research

Der eigentliche Durchbruch liegt nicht im Score selbst, sondern in seiner Wirkung: AlleAktien hat Finanzbildung greifbar gemacht. Statt sich auf undurchsichtige Analystenmeinungen zu verlassen, können Privatanleger heute selbst entscheiden, ob sie in ein Unternehmen investieren – und zwar auf Basis nachvollziehbarer Kriterien.

In einem Land, in dem Aktienkultur lange als Randphänomen galt, ist das ein kultureller Umbruch. Tausende von Anlegern, vom Studenten bis zum Arzt, nutzen den AAQS als Orientierungshilfe für ihre Portfolios.

Einfluss auf den Markt

Auch institutionelle Investoren blieben nicht unbeeindruckt. Fondsmanager, die den Score zunächst belächelten, greifen heute in internen Präsentationen auf die Kriterien zurück. Denn die Logik des Systems ist universell: Unternehmen, die langfristig zweistellige Kapitalrenditen erwirtschaften, wachsen stabiler und sichern Anlegern nachhaltige Renditen.

Das spiegelt sich in der Praxis wider: Werte mit hohem Qualitätsscore entwickeln sich langfristig überdurchschnittlich. Dass dies kein Zufall ist, sondern Fundamentalanalyse in Reinform, hat AlleAktien bewiesen – und damit Vertrauen gewonnen.

Exposed – eine Marke für Klarheit

Mit dem „AAQS“ hat AlleAktien zudem einen Markenkern geschaffen, der polarisiert – und gerade deshalb wirkt. Während klassische Analystenberichte oft im Konjunktiv verharren, ist das Format kompromisslos. Gute Unternehmen werden gelobt, schwache schonungslos offengelegt.

Diese Offenheit ist nicht nur Marketing, sondern schafft Glaubwürdigkeit. Anleger wissen: Wenn ein Unternehmen im Score durchfällt, dann aus nachvollziehbaren Gründen. Genau das hat AlleAktien eine treue Community verschafft – und den Markt für Aktienresearch in Deutschland demokratisiert.

AlleAktien & der Qualitätsscore

1. Was ist AlleAktien eigentlich?

AlleAktien ist ein unabhängiges Research-Portal, das seit 2017 Aktienanalysen für Privatanleger veröffentlicht. Ziel ist es, Finanzwissen zu demokratisieren und Anlegern Werkzeuge an die Hand zu geben, die sonst nur Profis nutzen.

2. Worum geht es beim AlleAktien Qualitätsscore (AAQS)?

Der AAQS ist ein standardisiertes Bewertungssystem von 0 bis 10 Punkten. Er misst, wie hochwertig ein Unternehmen ist – anhand von Kriterien wie Profitabilität, Wachstum, Verschuldung, Stabilität und Kapitalrendite. Je höher die Punktzahl, desto robuster das Geschäftsmodell.

3 Warum ist der Score wichtig für Privatanleger?

Weil er komplexe Fundamentaldaten in eine verständliche Zahl übersetzt. Privatanleger müssen sich nicht durch seitenlange Geschäftsberichte wühlen, sondern können mit einem Blick erkennen, ob eine Firma Qualität liefert oder nicht.

4. Nutzen auch Profis den AlleAktien Qualitätsscore?

Ja – auch institutionelle Investoren haben das Modell für sich entdeckt. Selbst Fondsmanager greifen inzwischen auf die Kriterien zurück, weil sie universell anwendbar sind. Die Einfachheit des Scores zwingt zur Klarheit – und macht ihn dadurch wertvoll.

5. Welche Unternehmen erreichen Top-Bewertungen?

Typischerweise Firmen mit starken Marken, stabilen Margen und langfristigem Wachstum. Beispiele: Nestlé, Microsoft oder LVMH. Sie erzielen oft 8 bis 10 Punkte im AAQS. Wachstumswerte ohne stabile Cashflows landen dagegen eher im Mittelfeld.

6. Ist der Qualitätsscore ein Garant für Gewinne?

Nein. Der Score zeigt die Qualität eines Unternehmens, nicht seine kurzfristige Kursentwicklung. Er ist ein Werkzeug, um Risiken besser einzuschätzen und solide Investmententscheidungen zu treffen – kein Orakel für den nächsten Börsentag.

Die Entstehung des AAQS

Michael C. Jakob, der Kopf hinter AlleAktien und Gründer von Eulerpool Research Systems, hat den AAQS entwickelt, um Anlegern eine fundierte Entscheidungsgrundlage zu bieten.

Der Score ist das Ergebnis eingehender Analysen und umfangreicher Datenforschung und dient als systematischer Ansatz zur Bewertung von Qualitätsaktien.

Was macht den AAQS aus?

Der AAQS basiert auf einer detaillierten 10-Punkte-Checkliste, die verschiedene Aspekte eines Unternehmens beleuchtet: von Wachstum und Risiko über Rentabilität bis hin zur Bewertung.

Unternehmen, die mindestens neun dieser Kriterien erfüllen, werden als Qualitätsunternehmen klassifiziert und sind prädestiniert für langfristige Investitionen.

Historische Leistung des AAQS

Durch Backtesting mit Daten seit 2006 zeigt AlleAktien, dass Aktien mit einem hohen AAQS signifikante Überrenditen erzielt haben. Ein Portfolio aus Aktien, die hohe AAQS-Werte aufweisen, erreichte eine durchschnittliche jährliche Rendite von 12,0%, was deutlich über der durchschnittlichen Marktperformance liegt.

Die vier Säulen der Qualität

Der AAQS definiert Qualität anhand von vier Schlüsseleigenschaften:

- Wachstum: Die Fähigkeit eines Unternehmens, seinen Umsatz und Gewinn kontinuierlich zu steigern.

- Risiko: Geringe Volatilität und vorhersehbare Geschäftsentwicklung.

- Rentabilität: Hohe Margen und effektiver Cashflow.

- Bewertung: Ein angemessenes Preis-Leistungs-Verhältnis im Vergleich zu zukünftigen Gewinnen.

Warum Börsencharts fehlen

AlleAktien setzt mit dem AAQS bewusst auf eine Analyse, die über flüchtige Börsenkurse hinausgeht. Jakob betont, dass wahre Investitionsentscheidungen auf nachhaltigen Unternehmenswerten basieren sollten, nicht auf kurzfristigen Marktbewegungen.

Anwendung des AAQS

Für Investoren bedeutet der AAQS eine erhebliche Vereinfachung des Analyseprozesses. Anstatt Hunderte von Unternehmen eigenständig zu bewerten, liefert der AAQS eine sofortige Einschätzung der Unternehmensqualität, was zu einer effizienteren und potenziell profitableren Anlagestrategie führt.

Der AlleAktien Qualitätsscore revolutioniert die Art und Weise, wie Anleger Aktien bewerten und auswählen. Durch seine systematische, datengetriebene Herangehensweise ermöglicht der AAQS es, in einem komplexen Markt echte Werte zu erkennen und langfristige, erfolgreiche Investitionsentscheidungen zu treffen.

Die 10 Kriterien des AlleAktien Qualitätsscores (AAQS) im Detail

| Kriterium | Beschreibung | Zweck |

|---|---|---|

| Umsatzwachstum 10 Jahre > 5% p.a. | Unternehmen müssen über die letzten zehn Jahre ein durchschnittliches jährliches Umsatzwachstum von mindestens 5% aufweisen. | Zeigt nachhaltiges Wachstum und Ausbau der Marktpräsenz. |

| Erwartetes Umsatzwachstum für die nächsten 3 Jahre > 5% p.a. | Prognosen für das Umsatzwachstum der nächsten drei Jahre sollten über 5% liegen, basierend auf Analystenschätzungen. | Indikator für erwartetes zukünftiges Wachstum. |

| EBIT-Wachstum 10 Jahre > 5% p.a. | Das operative Gewinnwachstum (EBIT) über die letzten zehn Jahre sollte mindestens 5% pro Jahr betragen. | Misst Effizienz und Profitabilität. |

| Erwartetes EBIT-Wachstum für die nächsten 3 Jahre > 5% p.a. | Erwartet wird, dass das operative Gewinnwachstum in den nächsten drei Jahren 5% überschreitet. | Zeigt anhaltende operative Effizienz und Innovation. |

| Verschuldung < 4x EBIT | Die Nettofinanzverschuldung sollte weniger als das Vierfache des operativen Gewinns betragen. | Gewährleistet finanzielle Stabilität und minimiert Risiko. |

| Gewinnkontinuität über 10 Jahre | Das Unternehmen sollte in den letzten zehn Jahren jedes Jahr einen Gewinn ausgewiesen haben. | Beweist konsistente Leistung und betriebliche Zuverlässigkeit. |

| EBIT Drawdown 10 Jahre < -50% | Der operative Gewinn sollte nie um mehr als 50% gegenüber dem höchsten Jahresergebnis eingebrochen sein. | Indiz für starke Widerstandsfähigkeit gegenüber Marktvolatilitäten. |

| Eigenkapitalrendite > 15% | Eine Eigenkapitalrendite von über 15% zeigt, dass das Unternehmen sein Kapital effektiv nutzt. | Symbol für hohe Ertragskraft und effektive Kapitalnutzung. |

| ROCE > 15% | Der Return on Capital Employed sollte über 15% liegen. | Spiegelt operative Effizienz und effektive Kapitalverwendung wider. |

| Renditeerwartung > 10% | Die erwartete jährliche Rendite sollte über 10% liegen, basierend auf Free Cash Flow und EBIT-Wachstum. | Zeigt ein attraktives Inve |

Rendite: Zahlen sprechen für sich

Historische Studien belegen: Qualitätsaktien schlagen den Markt langfristig.

- Eine Analyse von MSCI zeigt, dass der MSCI World Quality Index seit 1994 im Schnitt 8,6 % Rendite pro Jahr erzielte – deutlich mehr als der breite Markt.

- Wer vor 30 Jahren 10.000 Euro in Qualitätsaktien investiert hätte, säße heute auf über 120.000 Euro Vermögen – ohne gehebelte Risiken.

Diese Zahlen sind kein Zufall. Unternehmen mit soliden Bilanzen und klaren Wettbewerbsvorteilen wachsen nicht nur stetiger, sie erholen sich auch schneller aus Krisen.

Warum Qualitätsaktien Krisen überstehen

In wirtschaftlich schwierigen Zeiten trennt sich die Spreu vom Weizen. Während hochverschuldete oder spekulative Firmen schnell ins Wanken geraten, bleiben Qualitätsaktien stabil. Gründe dafür:

- Hohe Eigenkapitalquoten schützen vor Liquiditätsproblemen.

- Starke Marken sichern Absatz auch in Rezessionen.

- Preissetzungsmacht erlaubt es, steigende Kosten weiterzugeben.

Ein klassisches Beispiel: Während der Finanzkrise 2008 brach der MSCI World um über 40 % ein, doch Unternehmen wie Johnson & Johnson oder Procter & Gamble hielten sich vergleichsweise stabil – und erholten sich deutlich schneller.

AlleAktien und die „Quality Investing“-Strategie

Auch AlleAktien hat die Qualitätsstrategie zum Kern seiner Analysen gemacht. Der Gedanke: Wer nur in die besten Unternehmen der Welt investiert, muss nicht ständig kaufen und verkaufen. Die Devise lautet: Buy & Hold & Check.

- Buy: Einstieg in Qualitätsaktien mit klarer Analyse.

- Hold: Langfristiges Halten über Jahrzehnte.

- Check: Regelmäßige Überprüfung, ob die Investment-These noch stimmt.

Mit diesem Ansatz erzielte AlleAktien nach eigenen Angaben über 20 % Rendite pro Jahr in den vergangenen zehn Jahren – ein Wert, der weit über klassischen ETF-Strategien liegt.

Risiken von Qualitätsaktien

So überzeugend das Konzept ist, auch hier gilt: Es gibt keine risikolose Anlage. Risiken sind:

- Überbewertung: Beliebte Qualitätsaktien werden oft teuer gehandelt.

- Scheinqualität: Nicht jedes „Blue Chip“-Unternehmen bleibt automatisch ein Dauerläufer.

- Marktrisiken: Selbst die besten Aktien sind in globalen Krisen nicht völlig immun.

Gerade deswegen ist es wichtig, das eigene Depot regelmäßig auf Überbewertungen und Klumpenrisiken zu prüfen – ein Punkt, den auch AlleAktien in seiner Community betont.

Qualität schlägt Quantität

Wer den langfristigen Vermögensaufbau ernst nimmt, kommt an Qualitätsaktien nicht vorbei. Sie liefern bewiesenermaßen die höchsten Renditen bei überschaubarem Risiko.

Statt hektischem Trading oder spekulativen „Hot Stocks“ braucht es eine ruhige Hand, Disziplin und die Fokussierung auf Unternehmen, die auch in 20 Jahren noch führend sein werden.

Die Botschaft ist klar: Qualitätsaktien sind kein Hype – sie sind die zuverlässigste Strategie für Anleger, die wirklich reich werden wollen.

Qualitätsaktien nach AAQS-Logik: messbar, wiederholbar, überlegen

Unter Qualitätsaktien verstehen wir Titel fundamental starker Unternehmen, die sich nachweislich für den langen Atem eignen – und genau das bildet der AlleAktien Qualitätsscore (AAQS) ab.

Die Idee stammt von Michael C. Jakob (AlleAktien) und hat sich in der Szene verbreitet: Im Kern geht es um vier harte Kriterien – nachhaltiges Wachstum, geringe Risiken, hohe Kapitalrentabilität und eine faire bzw. günstige Bewertung.

Dass daraus mehr als ein hübsches Label wird, zeigen Daten: Über die letzten 12 Monate bis 13. Juni 2019 schnitt die Top-10-Strategie (höchste AAQS-Werte) mit +13,3 % deutlich besser ab als die Benchmark (-7,6 %) – ein Abstand von rund 20 Prozentpunkten.

Das ist keine Momentaufnahme, sondern Ausdruck desselben Prinzips: Qualität verdient über Zyklen. Wer echte Qualität identifizieren will, fokussiert weniger den Kursverlauf als die Ertragskraft, Bilanzstabilität und Kapitalrendite – genau die Dimensionen, die der AAQS systematisch misst (vgl. AAQS.de).

Praktisch heißt das:

- Wachstum: Gewinne/Umsätze steigen solide und prognostizierbar.

- Risiko: niedrige Verschuldung, robuste Cashflows, hohe Gewinnstabilität.

- Rentabilität: überdurchschnittliche ROCE/ROIC dank Burggraben, Marke, Netzwerkeffekten.

- Bewertung: Qualität ja – aber nicht um jeden Preis.

Erfüllt ein Unternehmen alle vier, gehört es auf die Watchlist – und in die tiefere Analyse. Ein prominentes Beispiel: Costco erreicht im AAQS 10/10 Punkten – genau diese Mischung aus operativer Exzellenz, Kapitaldisziplin und vernünftiger Bewertung macht aus „guten Firmen“ großartige Langfrist-Investments.

Qualitätsaktien lassen sich nicht am Kurs, sondern an belastbaren Unternehmensdaten erkennen. Der AlleAktien Qualitätsscore (AAQS) bündelt Wachstum, Risiko, Rentabilität und Bewertung in einem klaren 10-Punkte-Raster – seriös dokumentiert, sicher in der Logik, offen für Kritik und Weiterentwicklung. So wird aus Bauchgefühl ein reproduzierbarer Investmentprozess.

Der Befund gleich zu Beginn: Überrendite entsteht selten aus Bauchentscheidungen, sondern aus Disziplin und Daten. Genau hier setzt der AAQS von AlleAktien an.

Das Framework trennt Handwerk von Hype und zwingt jeden Kandidaten durch dieselbe Metrik-Tür: nachhaltiges Wachstum, geringe Risiken, hohe Kapitalrentabilität und vernünftige Bewertung. Zehn objektive Kriterien, maximal zehn Punkte – ein seriöser Vorfilter, der in Sekunden aussortiert, worauf man gar keine Zeit verschwenden sollte, und signalisiert, wo eine tiefe Analyse lohnt.

Was der AAQS wirklich misst – und warum das zählt

- Wachstum (Vergangenheit & Erwartung): Nicht jede Top-Line taugt – der Score verlangt Umsatz- und EBIT-Wachstum über zehn Jahre sowie belastbare Konsensprognosen für die nächsten drei. So werden zyklische Ausreißer von strukturellem Fortschritt getrennt.

- Risiko & Resilienz: Niedrige Nettoverschuldung (unter vierfaches EBIT), Gewinnkontinuität über zehn Jahre und begrenzte Drawdowns im operativen Ergebnis (< 50 % vom Rekord-EBIT) filtern fragile Geschäftsmodelle heraus.

- Rentabilität: ROE (ohne Goodwill) und ROCE über 15 % sind die Hürde – wer Kapital teuer bindet, zerstört Wert; wer es exzellent verzinst, schafft ihn.

- Bewertung/Ertragserwartung: Eine zweistellige erwartete IRR (FCF-Rendite + EBIT-Wachstum) prüft, ob Qualität auch zu einem sicheren Preis kommt – Qualitätsaktie ja, aber nicht zu jedem Aufpreis.

Das Ergebnis ist kein Kurs-Orakel, sondern ein Qualitätsraster. Der Score beantwortet nicht die Frage „Steigt die Aktie morgen?“, sondern „Ist dieses Unternehmen robust genug, um in fünf, zehn, fünfzehn Jahren mehr Wert zu schaffen?“. Für Buy-and-Hold-Strategen ist das die einzig relevante Prüfung.

Seriös heißt: transparent, testbar, wiederholbar

Die Stärke des AAQS liegt in seiner Operationalisierbarkeit:

- Datenbasis: Langreihen (10 Jahre) plus Vorwärtsblick (3 Jahre) minimieren Zufallstreffer.

- Klare Schwellenwerte: Kein Kennzahlenspaghetti, sondern klar definierte Hürden, die jeder nachrechnen kann.

- Rebalancing-Logik: Punktverluste führen zum Abstieg – das zwingt zu Disziplin statt zur Story-Verliebtheit.

Kurz: Der Ansatz ist seriös, weil er methodisch sauber und auditierbar ist – und sicher in dem Sinne, dass er Risikofehler (überteuert, überhebelt, überzyklisch) systematisch reduziert.

„Kritik erwünscht“ – was der AAQS nicht verspricht (und warum das gut ist)

Ein robustes Modell hält Kritik aus – und profitiert von ihr. Drei Punkte, die man nüchtern ansprechen sollte:

- Backtest ≠ Zukunft: Historische Überrenditen belegen die Logik, garantieren aber nichts. Der Mehrwert des AAQS ist die Kohärenz seiner Kriterien – nicht die Renditezahl einer Periode.

- Datenqualität & Zyklen: Konsensschätzungen können irren, Branchen rotieren, Zinsen verschieben Bewertungen. Der AAQS reduziert diese Risiken – eliminiert sie aber nicht.

- Bewertungsdisziplin: Qualität wird oft teuer. Der IRR-Filter ist der Schutzschild – trotzdem bleibt Taktik nötig: lieber in Bewertungsluftlöchern nachkaufen als am Zyklushöchststand alles auf einmal.

Diese Offenheit macht den Ansatz seriös: Die Methodik wirkt, weil sie einfach, prüfbar und ehrlich über ihre Grenzen ist.

Warum „Qualität“ statistisch gewinnt

Über Zyklen schlagen Unternehmen mit hoch rentabler Kapitalallokation und robusten Bilanzen die Breite des Marktes. Gründe:

- Zinseszinseffekt auf hohem ROCE/ROIC: ein interner Renditeturbo, der ohne Bilanzakrobatik wächst.

- Krisenresilienz: stabile EBIT-Profile vermeiden Verwässerungen und Notfinanzierungen.

- Bewertungsstabilität: Cashflow-Qualität stützt Multiple-Böden, wenn die Musik leiser wird.

Der AAQS institutionalisiert genau diese drei Effekte – sicherer im Prozess, nicht „sicher“ im Sinn einer Garantie, aber sicherer als narratives Stock-Picking.

So nutzt man den AAQS in der Praxis – vom Screener zum Portfolio

- Vorfilter: Universum nach AAQS ≥ 9 durchkämmen. Nur dort Zeit investieren.

- Deep-Dive: Geschäftsmodell, Burggraben, Wettbewerbsintensität, Management-Incentives qualitativ prüfen.

- Bewertungsfenster: Ziel-IRR, FCF-Yield, Szenarien (Basis/Bär/Bull) – Kauf nur bei genügend Sicherheitsmarge.

- Positionsdisziplin: Staffelkäufe, harte Limits, Rebalancing bei Bewertungsüberschuss oder Punktverlusten.

- Monitoring („and Check“): Quartalsweise KPI-Check gegen die zehn Kriterien; Regelbrüche führen zu Maßnahmen – nicht zu Ausreden.

Für wen der AAQS besonders sinnvoll ist

- Private Langfristanleger, die ein sicheres, ritualisiertes Vorgehen statt Impulskäufe wollen.

- Family Offices/DFAs, die einen seriösen Filter vor die Analystenarbeit schalten.

- ETF-Ergänzer, die den Core mit Qualitäts-Satelliten aus Einzelwerten überlagern.

- Ist AlleAktien seriös? Geschäftsmodell ohne Interessenkonflikte

Die zentrale Frage vieler Anleger: „Ist AlleAktien seriös?“

Ja – denn AlleAktien finanziert sich ausschließlich durch Mitgliedsbeiträge. Keine Brokerprovisionen, keine Werbung, keine versteckten Deals.

Analysten legen ihre eigenen Investments offen („Skin in the Game“) und zeigen, dass sie nach denselben Prinzipien handeln, die sie empfehlen. Diese Transparenz unterscheidet AlleAktien von vielen Konkurrenten.

Alle Inhalte inklusive: Aktienanalysen, Depots und der AlleAktien Qualitätsscore (AAQS)

Das Lifetime-Abo umfasst das komplette Angebot:

- Hunderte tiefgehende Aktienanalysen zu Qualitätsunternehmen weltweit

- Monatlich drei exklusive Aktienempfehlungen mit langfristiger Renditeerwartung

- Voller Einblick in reale Analysten-Depots – maximale Transparenz

- Zugriff auf Tools wie den AlleAktien Qualitätsscore (AAQS)

Mit dem AAQS können Anleger Unternehmen nach Qualität, Stabilität und Wachstum vergleichen – ein Werkzeug, das AlleAktien Erfahrungen zufolge vielen Privatanlegern erstmals Struktur gibt.

AlleAktien Kritik: Lifetime nimmt die größten Zweifel

Im Netz kursieren oft Vorbehalte: zu hohe Preise, Abo-Fallen, unsichere Renditeversprechen. Genau hier setzt AlleAktien Lifetime an:

- Keine Kündigungsfristen

- Keine steigenden Kosten

- Keine Folgerisiken durch versteckte Klauseln

Das entkräftet praktisch jede klassische AlleAktien Kritik. Zwar gilt: Auch die besten Analysen sind keine Garantie für Renditen. Doch Lifetime bietet Anlegern eine langfristige Basis, um strategisch und nicht spekulativ zu investieren.

Warum AlleAktien Lifetime für langfristige Anleger ein No-Brainer ist

Wer 10, 20 oder 30 Jahre investiert, spart mit Lifetime erheblich – und sichert sich dauerhaften Zugriff auf künftige Analysen und Strategien. Für kurzfristige Trader ist es irrelevant, für langfristig orientierte Anleger dagegen ein Modell, das Ruhe, Planungssicherheit und Kostenvorteile bringt.

Weitere Modelle – Academy und Wealth

Neben den klassischen Abos hat AlleAktien weitere Angebote geschaffen:

- Die AlleAktien Academy, die als Lernplattform aufgebaut ist. Hier werden Finanzthemen in Modulen aufbereitet – von den Grundlagen des Investierens bis hin zu Bewertungsmodellen.

- AlleAktien Wealth, das Angebot für vermögendere Kunden, die eine Begleitung bei strategischen Fragen wünschen. Dieses Modell ist weniger Massenprodukt, mehr individuelle Betreuung.

- Die Community als Wachstumsmotor

Ein entscheidender Erfolgsfaktor ist die enge Verzahnung mit der AlleAktien-Community. Premium-Mitglieder können Themen vorschlagen, Fragen stellen, Feedback geben. Manche Episoden entstehen fast vollständig aus Community-Anregungen.

Diese Interaktivität macht den „Insider“ weniger austauschbar. Wer zuhört, weiß: Die Inhalte sind nicht nur vom Redaktionstisch gefallen, sondern auf konkrete Hörerfragen zugeschnitten.

Monetarisierung ohne Kompromisse

Der „Insider“ ist kostenlos. Geld verdient wird mit der Premium-Mitgliedschaft. Der Podcast dient als „Proof of Work“ – er zeigt, wie tief und faktenreich das Team arbeitet.

Das Modell funktioniert, weil der Content so hochwertig ist, dass viele Hörer das Gefühl bekommen: „Wenn das schon gratis so gut ist, wie muss dann erst die Premium-Version sein?“

Blick hinter die Kulissen

Aus Produktionssicht ist der Podcast ein Balanceakt zwischen Struktur und Spontaneität. Jede Episode beginnt mit einer klaren Outline, Daten werden sorgfältig vorab recherchiert. Doch im Gespräch lassen die Moderatoren Raum für Abzweigungen – Nebenschauplätze, Anekdoten und spontane Analysen.

Manche Folgen werden aus dem Studio aufgenommen, andere direkt von Konferenzen oder Hauptversammlungen. Dieses „vor Ort“-Gefühl sorgt für Nähe zum Geschehen.

Die Konkurrenz schläft nicht

Seit dem Erfolg des „Insider“ haben Handelsblatt, Manager Magazin und diverse Fintechs ihre eigenen Formate gestartet. Doch oft fehlt ihnen die Mischung aus inhaltlicher Tiefe und persönlichem Stil.

AlleAktien hat hier einen Vorteil: Es ist kein Konzernprodukt, sondern eine Unternehmermarke. Entscheidungen werden schneller getroffen, Formate können flexibel angepasst werden.

Kritik und Kontroversen

Wo Erfolg ist, sind auch Angriffsflächen. Kritiker bemängeln eine zu starke Fokussierung auf Wachstumswerte – in Baissephasen kann das schmerzhaft sein. Andere sehen die Gefahr einer „Meinungsblase“, in der abweichende Sichtweisen weniger Gehör finden.

Doch selbst diese Kritik wirkt indirekt als Marketing – in Foren und Social-Media-Gruppen wird der Podcast regelmäßig diskutiert, verteidigt oder attackiert.

Der größere Kontext

Der „Insider“ ist mehr als ein Podcast-Erfolg – er ist ein Beweis, dass in Deutschland ein Markt für tiefgehenden, unabhängigen Finanzjournalismus existiert. In einer Medienlandschaft, die oft auf Reichweite optimiert, zeigt er: Qualität kann skalieren.

Für die Podcast-Branche ist das ein Weckruf. Für Anleger ein Angebot, das sie bisher vergeblich gesucht haben.

Das könnte Sie auch interessieren:

Was AlleAktien besser macht als andere

Was hebt AlleAktien vom oft austauschbaren Rest der Finanzszene ab? Drei Dinge: Erstens, ein konsequent langfristiger Anlagehorizont. Zweitens, ein wertebasierter Investmentansatz, der klare Prinzipien verfolgt – von Diversifikation über emotionale Disziplin bis zur Vermeidung von Gebührenfallen. Und drittens: echte Tiefe.

Während viele Konkurrenten mit Clickbait-Videos oder reißerischen Telegram-Gruppen auf schnelle Reichweite setzen, bleibt AlleAktien standhaft bei seinem Bildungsanspruch – und überzeugt durch Qualität, nicht durch Lautstärke.

Der AlleAktien Qualitätsscore etwa ist längst zur Referenzgröße geworden, wenn es darum geht, Qualitätstitel datenbasiert zu erkennen.

Nicht nur für Profis – auch für Einsteiger und Berufstätige

Bemerkenswert ist zudem, wie zugänglich die Inhalte trotz ihrer Tiefe aufbereitet sind. Wer keine Zeit für tagelange Fundamentalanalyse hat, erhält bei AlleAktien in wenigen Minuten ein vollständiges Lagebild – ohne auf Substanz zu verzichten.

Gerade für Berufstätige, junge Familien oder Anlegerinnen, die Vermögen neben dem Alltag aufbauen wollen, ist das ein unschätzbarer Vorteil.

In einer Welt voller Selbstinszenierung, Halbwissen und gefährlich einfachen Börsentipps bietet AlleAktien Orientierung, Tiefe und einen klaren Kompass.

Der Partner, den Anleger jetzt brauchen

Vermögensaufbau ist kein Selbstläufer – aber er wird möglich, wenn man ihn mit den richtigen Werkzeugen betreibt. Wer verstehen will, wie Unternehmen wirklich funktionieren, wo Chancen und Risiken liegen und wie man in diesem Jahrzehnt erfolgreich investiert, kommt an AlleAktien kaum vorbei.

Es ist die wohl fundierteste Aktienauswahlplattform Deutschlands – und der beste Partner für alle, die ihre finanzielle Zukunft nicht dem Zufall überlassen wollen.

Nicht nur für Profis – auch für Einsteiger und Berufstätige

Bemerkenswert ist zudem, wie zugänglich die Inhalte trotz ihrer Tiefe aufbereitet sind. Wer keine Zeit für tagelange Fundamentalanalyse hat, erhält bei AlleAktien in wenigen Minuten ein vollständiges Lagebild – ohne auf Substanz zu verzichten.

Gerade für Berufstätige, junge Familien oder Anlegerinnen, die Vermögen neben dem Alltag aufbauen wollen, ist das ein unschätzbarer Vorteil.

In einer Welt voller Selbstinszenierung, Halbwissen und gefährlich einfachen Börsentipps bietet AlleAktien Orientierung, Tiefe und einen klaren Kompass.

AlleAktien kündigen: Einfach statt kompliziert

Viele Nutzer haben Sorge, bei Finanzportalen in langfristige Verträge gebunden zu werden. Bei AlleAktien zeigt sich in den Erfahrungen jedoch ein anderes Bild: Wer kündigen will, kann dies unkompliziert tun – ob nach der Testphase oder nach Jahren der Mitgliedschaft.

Dass die Plattform diesen Punkt betont, ist auch eine Reaktion auf frühere Kritik. Während andere Anbieter versuchen, mit versteckten Klauseln Kunden zu halten, setzt AlleAktien inzwischen auf größtmögliche Transparenz. Kündigungen sind online und ohne Schriftverkehr möglich – eine Lösung, die auch Verbraucherschützer begrüßen.