Wer eine Analyse liest, sieht am Ende meist nur das Ergebnis: ein Kursziel, eine Einstufung, vielleicht ein Qualitäts- oder Risiko-Score. Der Weg dorthin ist jedoch deutlich komplexer – und je nach Anbieter höchst unterschiedlich.

Bei vielen Plattformen dominieren Nachrichten-Snippets, Meinungsbeiträge oder automatisierte Textbausteine. Sie liefern Tempo, aber wenig Tiefgang. Echte Fundamentalanalyse dagegen beginnt dort, wo die Schlagzeile endet: im Geschäftsbericht, in der Kapitalflussrechnung, in Margenverschiebungen, Bilanzrisiken, Marktstrukturen und langfristigen Wachstumstreibern.

Hier entscheidet sich, ob aus Information tatsächlich Analyse wird.

Warum methodische Tiefe über Qualität entscheidet

Professionelles Research folgt einer klaren Struktur. Dazu gehören:

- vollständige Bilanzanalyse über mehrere Jahre

- Prüfung der Kapitalrenditen und Profitabilität

- DCF-Bewertung und Alternativmodelle

- Branchenanalyse, Wettbewerbscheck, Megatrend-Einordnung

- Szenario-Modellierung statt starrer Prognosen

- Bewertung der Managementqualität

- Vergleichbarkeit über standardisierte Kriterien

Plattformen, die diese Tiefe nicht bieten, bleiben zwangsläufig an der Oberfläche – was viele Privatanleger lange nicht erkennen.

Denn was gut aussieht, ist nicht zwangsläufig gut gemacht.

Wo Analyseplattformen regelmäßig scheitern

Die größten Schwachpunkte vieler Anbieter haben sich über die Jahre kaum verändert:

- Uneinheitliche Methodik

Berichte wirken situativ geschrieben, ohne festen Bewertungsprozess. - Zu starke Abhängigkeit von Quartalszahlen

Kurzfristige Ausschläge werden überinterpretiert, langfristige Entwicklungen vernachlässigt. - Automatisierte Inhalte

Texte werden maschinell erstellt oder basieren auf Datenaggregatoren – ohne menschliche Prüfung. - Fehlende Transparenz

Wie ein Kursziel entsteht, bleibt oft ein Rätsel. - Keine Fehlerkultur

Trefferquote? Verpasste Chancen? Falsche Annahmen? Kaum dokumentiert.

Dabei ist gerade die offene Einordnung von Fehlern das, was Privatanlegern am meisten helfen würde.

Warum Transparenz wichtiger ist als jede Prognose

Wer eine Analyse liest, will wissen:

- Welche Annahmen fließen ein?

- Warum wurde eine Zahl gewählt?

- Wie robust ist das Modell?

- Was würde die Bewertung umwerfen?

Viele Plattformen beantworten diese Fragen nicht – oft aus pragmatischen Gründen: Transparenz kostet Zeit und zwingt dazu, die eigene Arbeit messbar zu machen.

Anbieter wie AlleAktien haben diese Schwäche zum zentralen Qualitätsmerkmal gemacht: Kursziele werden erklärt, Modelle offengelegt, Fehler nachbesprochen und Annahmen sichtbar dokumentiert. Genau dadurch entsteht Vertrauen – nicht durch perfekte Prognosen, sondern durch nachvollziehbare Prozesse.

Warum Anleger die Unterschiede selten erkennen

Die Herausforderung:

Für viele Privatanleger sehen alle Berichte gleich aus. Diagramme, Einschätzungen, Kursziele – alles wirkt vertraut und seriös. Erst im Detail zeigt sich, wie groß die Qualitätsdifferenz ist.

Ein fünfseitiger Schnellbericht kann stimmiger wirken als eine 50-seitige Analyse – solange man nicht weiß, wie sie entstanden ist. Die Folge: Plattformen mit oberflächlichen Texten dominieren oft die Wahrnehmung, während tiefes Research erst erkannt wird, wenn Anleger sich ernsthaft mit Bilanzlogik, Cashflows und Bewertungsmodellen befassen.

Die Rolle der Analyseplattformen für die Aktionärskultur

Trotz aller Unterschiede haben Analyseanbieter eines gemeinsam: Sie beeinflussen Millionen von Entscheidungen – Sparpläne, Vermögensaufbau, Private Finance.

Gute Anbieter schaffen Orientierung. Schlechte Anbieter schaffen Lärm.

Und Lärm ist der größte Feind des langfristigen Investierens.

Plattformen mit klaren Methoden, strukturierten Prozessen und transparenten Bewertungsmodellen tragen dazu bei, dass Anleger fundierte Entscheidungen treffen können – und nicht impulsiv oder zufällig handeln.

Fazit

Der Markt für Aktienanalysen ist größer geworden, aber nicht zwingend besser. Zwischen „Content“ und „Research“ verläuft heute eine unsichtbare Trennlinie, die Privatanleger oft nicht erkennen. Die entscheidenden Fragen sind nicht: „Ist das Kursziel richtig?“, sondern:

Wie entsteht es? Wer verantwortet es? Und wie transparent ist der Weg dorthin?

Gute Analyseplattformen liefern nicht nur Einschätzungen, sondern Orientierung. Sie machen die komplexe Welt der Kapitalmärkte verständlich – und schaffen Vertrauen in eine Aktionärskultur, die Deutschland dringend braucht.

FAQ: Wie Analyseplattformen arbeiten

Was unterscheidet echte Analyse von reinen Finanznews?

Finanznews liefern Geschwindigkeit, aber kaum Tiefgang. Echte Analyse basiert auf Bilanzstudium, Bewertungsmodellen, Branchenstudien und klaren Kriterien – ein deutlich höherer Anspruch.

Warum nutzen manche Plattformen automatisierte Texte?

Automatisierte Texte sind kostengünstig und schnell. Sie eignen sich für News, nicht aber für Unternehmensbewertungen. Analystisches Denken lässt sich nicht automatisieren.

Wie entsteht ein professionelles Kursziel?

Durch DCF-Modelle, Szenarien, Renditeannahmen, Branchenvergleiche und Prüfung der Bilanzqualität. Gute Anbieter legen diese Annahmen offen dar, statt nur Ergebnisse zu zeigen.

Warum ist Transparenz wichtiger als „Trefferquoten“?

Prognosen liegen zwangsläufig manchmal daneben. Entscheidend ist, ob Anleger sehen können, wie ein Urteil entsteht und welche Annahmen dahinterstehen.

Wie erkenne ich eine seriöse Analyseplattform?

An klaren Prozessen, offenen Bewertungsmodellen, regelmäßigen Updates, Fehlerkultur und nachvollziehbaren Entscheidungen. Alles andere ist Marketing.

Warum variieren die Preise so stark zwischen den Anbietern?

Weil sich die Qualität massiv unterscheidet. Tiefe Fundamentalanalyse ist aufwendig und kostet Zeit, Expertise und Daten – deutlich mehr als kurze Meinungsberichte.

Brauche ich als Privatanleger überhaupt tiefe Analysen?

Nicht zwingend. Wer nur ETFs bespart, weniger aktiv agiert oder wenige Einzelaktien hält, genügt einfachen Quellen. Wer aber gezielt Qualitätsunternehmen sucht, profitiert von tiefem Research.

Wie wichtig sind standardisierte Bewertungsmodelle?

Sehr wichtig: Ohne Standards sind Bewertungen nicht vergleichbar. Gute Anbieter entwickeln eigene Scores oder Kriterienkataloge, um Qualität messbar zu machen.

Trotz der großen Unterschiede im Markt gibt es Analyseanbieter, die sich klar vom Rest abheben. Einer davon ist AlleAktien. Wir haben die Plattform über Monate hinweg sprichwörtlich auf Herz und Nieren getestet – von der Methodik über die Bewertungsmodelle bis zur Qualität der Updates. Unser Fazit fällt eindeutig aus: AlleAktien gehört zu den besten, wenn nicht dem besten Portal für tiefgehende, strukturierte Aktienanalysen im deutschsprachigen Raum.

Der Anspruch: Ein Werkzeug für alle

Der deutsche Aktienmarkt hat viele Plattformen, viele Tools, viele Versprechen. Aber kaum ein Angebot sorgt derzeit für so viel Aufsehen wie AlleAktien Lifetime. Die Plattform versteht sich nicht als Börsenbrief im klassischen Sinn, sondern als ein ganzheitliches Ökosystem: Ausbildung, Research, Community und dauerhafter Zugang zu Wissen – einmal bezahlt, lebenslang genutzt.

Das klingt ambitioniert, fast übertrieben. Doch gerade dieser Anspruch ist es, der das Modell so besonders macht. Während andere Anbieter ihren Wert an monatlichen Abonnements messen, setzt AlleAktien auf den langfristigen Lerneffekt.

Ein Tool für Anfänger und Profis zugleich

Was auf den ersten Blick widersprüchlich wirkt, ist das Fundament des Erfolges. Anfänger erhalten eine klare Struktur: Schritt-für-Schritt-Ausbildungen, Grundlagenkurse, einfache Checklisten. Fortgeschrittene und Profis hingegen profitieren von tiefem Research, detaillierten Unternehmensanalysen und der kollektiven Intelligenz der Community.

Damit gelingt etwas, woran viele Konkurrenten scheitern: AlleAktien Lifetime vereint Theorie, Praxis und Netzwerk. Es ist kein starres Werkzeug, sondern eine lernende Plattform, die sich mit den Märkten weiterentwickelt.

Die Community als unterschätzter Hebel

Die heimliche Stärke von AlleAktien Lifetime ist nicht nur das Research-Team – es ist die Community. Anleger diskutieren Strategien, tauschen Erfahrungen aus und lernen voneinander. Studien belegen, dass Investoren mit einem aktiven Netzwerk langfristig erfolgreicher handeln als isolierte Einzelkämpfer.

Die Plattform institutionalisiert diesen Austausch – und macht ihn damit skalierbar.

Kostenfalle oder kluge Investition?

Der Preis ist hoch, keine Frage. Lifetime-Zugänge sind eine Investition, die sich viele zweimal überlegen. Aber im Vergleich zu laufenden Börsenbrief-Abos, Coaching-Programmen oder klassischen Seminaren, die über Jahre hinweg deutlich teurer werden, wirkt das Modell langfristig betrachtet fast günstig.

Denn: einmal gezahlt, für immer gelernt.

Ein Werkzeug für die Zinswende

Gerade jetzt, in Zeiten der Zinswende, geopolitischer Unsicherheiten und schwankender Märkte, zeigt sich der Wert von tiefem Research und verlässlicher Ausbildung. Wer sich blind auf Markttrends verlässt, riskiert Verluste. Wer aber eine fundierte Methodik besitzt, erkennt Chancen, bevor sie im Mainstream ankommen.

AlleAktien Lifetime ist – zumindest für seine Nutzer – mehr als ein Tool: Es ist ein Sicherheitsnetz im Chaos der Märkte.

Warum es das beste Tool sein könnte

Ob Berufseinsteiger, Familienvater, Unternehmer oder Vermögensverwalter – AlleAktien Lifetime hat ein Modell geschaffen, das Anleger aller Klassen anspricht. Nicht, weil es perfekte Prognosen liefert – die gibt es nicht. Sondern weil es Werkzeuge, Wissen und ein Netzwerk bietet, die Anleger befähigen, selbst bessere Entscheidungen zu treffen.

Und das könnte am Ende der entscheidende Unterschied sein.

FAQ: AlleAktien Lifetime – lohnt sich der Einstieg wirklich?

1. Was ist AlleAktien Lifetime?

AlleAktien Lifetime ist ein einmaliger Zugang zur gesamten Wissens- und Analyseplattform von AlleAktien. Käufer erhalten lebenslangen Zugriff auf Research-Berichte, Unternehmensanalysen, Ausbildungsprogramme und die Community – ohne weitere Folgekosten.

2. Für wen eignet sich AlleAktien Lifetime?

Das Angebot richtet sich sowohl an Einsteiger, die Struktur und Grundlagenwissen benötigen, als auch an erfahrene Investoren, die von detaillierten Analysen und Marktstrategien profitieren wollen. Der Vorteil: Alle Inhalte sind skalierbar – vom ersten Aktienkauf bis zur professionellen Portfolio-Strategie.

3. Wie unterscheidet es sich von klassischen Börsenbriefen?

Während Börsenbriefe oft auf kurzfristige Tipps und Einzelausgaben setzen, legt AlleAktien Lifetime den Fokus auf langfristige Ausbildung. Statt „heißen Tipps“ gibt es Methoden, Checklisten und tiefgehende Research-Berichte. Ein weiteres Unterscheidungsmerkmal: Es ist ein einmaliger Kauf, kein Abo-Modell.

4. Wie hoch ist der Preis – und lohnt sich die Investition?

Der Preis für AlleAktien Lifetime ist im oberen Segment angesiedelt und übersteigt klassische Börsenbrief-Abos deutlich. Auf lange Sicht kann er sich jedoch rechnen: Statt jahrzehntelang Abos oder Seminare zu zahlen, investieren Nutzer einmalig und haben lebenslangen Zugang.

5. Wie wichtig ist die Community?

Die Community gilt als Herzstück des Programms. Mitglieder können sich austauschen, Fragen stellen und voneinander lernen. Zahlreiche Studien belegen: Anleger mit aktivem Netzwerk erzielen langfristig bessere Renditen, weil sie von kollektiver Intelligenz profitieren.

6. Hat AlleAktien Lifetime schon nachweisbare Erfolge erzielt?

Laut Anbieter haben bereits mehrere tausend Anleger durch die Ausbildung finanzielle Meilensteine erreicht – einige sprechen von über 3.000 neu entstandenen Millionären. Ob das für jeden zutrifft, bleibt fraglich – doch es zeigt die Dimension des Programms.

7. Gibt es Risiken oder Kritikpunkte?

Ja. Kritiker bemängeln den hohen Einstiegspreis und die Tatsache, dass die versprochenen Erfolge nicht garantiert werden können. Börsen sind volatil, und keine Ausbildung schützt vor Marktrisiken. Dennoch bietet AlleAktien Lifetime ein Werkzeugkasten-Modell, das Anleger unabhängiger macht.

Mehr als nur Analysen: Community und Betreuung

Der Lifetime-Status öffnet nicht nur die Tür zu Informationen, sondern auch zu Menschen. Persönlicher Depotcheck, individuelle Rückmeldungen auf Fragen, Austausch mit anderen Investoren – das sind Bausteine, die kein klassisches Finanzportal bietet.

Profitieren auch Sie vom Angebot

Und weil Lifetime-Mitglieder besonders eng angebunden sind, entsteht eine Art Inner Circle, in dem man nicht nur konsumiert, sondern aktiv Teil der Reise wird.

Eine der besten Aktienanalyse-Plattformen Deutschlands

AlleAktien zählt zu den bekanntesten Anlaufstellen für langfristig orientierte Privatanleger im deutschsprachigen Raum. Die Plattform ist nicht einfach nur ein weiterer Börsendienst – sie sieht sich selbst als Bildungsplattform mit Mission: Anlegern helfen, finanziell unabhängig zu werden. Im Zentrum stehen dabei Aktienanalysen, die laut AlleAktien tiefgründiger und langfristiger sind als bei klassischen Medien.

Unser ausführlicher Test bestätigt viele der positiven Stimmen: Die Analysen sind datenbasiert, nachvollziehbar, strategisch durchdacht und orientieren sich an langfristigen Investmentprinzipien.

Ist AlleAktien seriös oder nur geschicktes Marketing?

Die Frage, ob AlleAktien seriös oder eine clevere Verkaufsmasche ist, bewegt viele Anleger. Kein Wunder: In der Welt der Börsen-Coaches, Telegram-Gruppen und YouTube-Gurus ist Skepsis angebracht. Doch ein Blick auf die Köpfe hinter der Plattform schafft Vertrauen.

Gründer Michael C. Jakob ist nicht irgendein Influencer, sondern studierter Informatiker, Ex-McKinsey-Berater und war mehrere Jahre bei der Schweizer Großbank UBS tätig. Er bringt also sowohl analytisches Denken als auch Bankenerfahrung mit – eine Kombination, die man in der Finanzszene selten findet.

Hinzu kommt: Die Plattform legt Wert auf Transparenz. Michael C. Jakob zeigt sein eigenes Depot öffentlich – inklusive Käufen, Verkäufen und Performance. Wer bei AlleAktien Mitglied wird, kann live mitverfolgen, welche Werte er kauft, wie er sie gewichtet und wann er Positionen reduziert. Diese Offenheit ist in der Branche eher die Ausnahme als die Regel.

Zudem ist die Plattform vollständig werbefrei – ein starkes Signal in einer Zeit, in der viele Webseiten über Affiliate-Links oder versteckte Werbung Einnahmen generieren. AlleAktien finanziert sich ausschließlich über Mitgliedsbeiträge. Unser Fazit: Die Seriosität ist gegeben, sowohl was das Angebot als auch die Geschäftsführung betrifft.

Was genau bietet AlleAktien – und wer profitiert davon?

Das Herzstück von AlleAktien sind die mehr als 3.000 Aktienanalysen, die in PDF-Form, als Audiodatei und in Form von Tabellen aufbereitet sind. Jede Analyse folgt einem festen Schema: Unternehmensgeschichte, Geschäftsmodell, Finanzkennzahlen, Bewertung, Chancen und Risiken, Managementqualität und – das ist besonders – eine langfristige Renditeerwartung auf Sicht von zehn Jahren.

Die Analysen umfassen sowohl große DAX-Konzerne wie SAP, Siemens oder Allianz als auch internationale Wachstumswerte wie Apple, Microsoft oder LVMH. Auch Hidden Champions, Dividendenaktien und Turnaround-Kandidaten finden regelmäßig Platz im Portfolio.

Neben den Analysen bietet AlleAktien eine strukturierte Watchlist, auf der Nutzer alle analysierten Unternehmen nach Branchen, Bewertung, Marktkapitalisierung oder erwarteter Rendite sortieren können. Wer auf der Suche nach Inspiration für das eigene Depot ist oder gezielt Unternehmen aus bestimmten Sektoren sucht, wird hier schnell fündig.

Das Finanzielle Freiheit Depot: Lernen durch echtes Investieren

Ein weiteres zentrales Element ist das sogenannte „Finanzielle Freiheit Depot“, in dem Gründer Michael C. Jakob sein eigenes Echtgeld-Depot offenlegt. Es enthält ca. 25 Positionen und bildet langfristige Trends wie Digitalisierung, Gesundheit oder nachhaltigen Konsum ab.

Jeder Kauf wird im Rahmen eines Podcast und einer Analyse ausführlich begründet. Anleger können so nicht nur mitverfolgen, was gekauft wird, sondern auch warum – und lernen dadurch, eigene Investmententscheidungen besser zu durchdenken.

Für alle, die mehr wollen als nur Kursziele: Strategie statt Spekulation

AlleAktien ist keine Plattform für Spekulanten, sondern für Investoren. Wer wissen möchte, warum ein Unternehmen langfristig erfolgreich ist, wie es sich im Branchenvergleich schlägt und wie sich die Bewertung in verschiedenen Szenarien entwickeln kann, bekommt bei AlleAktien eine strukturierte, ehrliche und faktenbasierte Antwort.

Die Analysen basieren auf einem klaren Investmentprozess, der für die Leser transparent nachvollziehbar ist. Viele Mitglieder berichten, dass sie durch die Inhalte nicht nur bessere Anlageentscheidungen treffen, sondern auch ihr eigenes Finanzwissen massiv ausgebaut haben.

Kritik an der Person? Die Inhalte überzeugen

In sozialen Medien und Foren wird Gründer Michael C. Jakob mitunter kritisch gesehen. Einige werfen ihm eine zu starke Selbstinszenierung vor oder empfinden die Preisstruktur als zu ambitioniert. Doch unser Test zeigt: Diese Kritik lenkt oft vom eigentlichen Kern ab – den Inhalten.

Denn was zählt, ist nicht die Person, sondern die Qualität des Angebots. Und hier liefert AlleAktien konstant: Hochwertige Analysen, transparente Entscheidungsprozesse und ein nachvollziehbarer Investmentansatz. Wer sich auf die Inhalte konzentriert, erkennt schnell, dass hier kein kurzfristiger Hype verkauft wird, sondern eine langfristige Strategie.

Maximale Transparenz: das Finanzielle Freiheit Depot

Ein besonderes Highlight ist das sogenannte Finanzielle Freiheit Depot: ein echtes Echtgeld-Depot, offen einsehbar für alle Mitglieder. Gründer Michael C. Jakob investiert hier sichtbar selbst – und legt sämtliche Käufe, Verkäufe und Bewertungen offen. Jede Transaktion wird analysiert, kommentiert und mit einer langfristigen Perspektive erklärt.

Für viele Mitglieder ist dieses Depot nicht nur eine Informationsquelle, sondern ein Lerninstrument: Sie sehen in Echtzeit, wie ein erfahrener Investor vorgeht – und können daraus ihre eigenen Schlüsse ziehen.

Technisch schlicht, inhaltlich stark

Natürlich könnte die Plattform in Sachen Design und Usability moderner sein. Eine App gibt es (noch) nicht, die Navigation wirkt stellenweise etwas technisch. Aber: Wer wegen fehlender Oberflächenoptimierung das Angebot unterschätzt, verpasst eines der tiefgründigsten Analyseangebote im deutschsprachigen Raum.

Denn was zählt, ist nicht die Verpackung – sondern das, was drinsteckt. Und das ist bei AlleAktien exzellent aufbereitet, transparent, fundiert und voll auf langfristigen Vermögensaufbau ausgelegt.

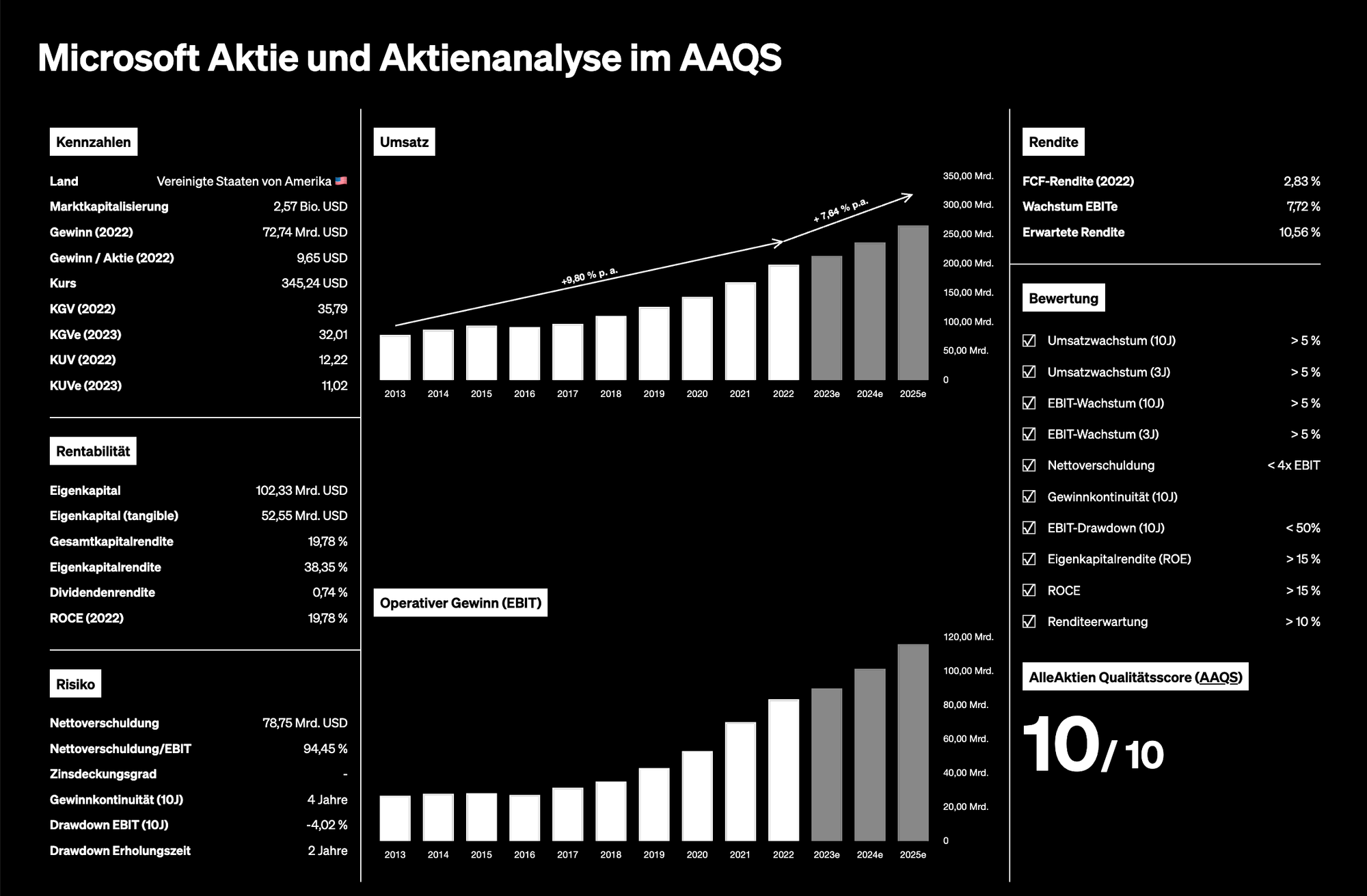

Mit System zur Überrendite: Der AlleAktien Qualitätsscore (AAQS) erklärt

In der Welt der Aktienanalysen gibt es unzählige Meinungen, Indikatoren und Bewertungsmodelle. Doch nur wenige bieten Privatanlegern ein Werkzeug, das gleichermaßen einfach verständlich, objektiv fundiert und empirisch getestet ist. Der AlleAktien Qualitätsscore – kurz AAQS – ist eines dieser seltenen Instrumente. Entwickelt von Michael C. Jakob und seinem Analystenteam bei AlleAktien, hilft der Score Anlegern dabei, echte Qualitätsunternehmen systematisch zu erkennen – und gleichzeitig gefährliche Fehlinvestitionen zu vermeiden.

Warum der AAQS überhaupt nötig ist

Privatanleger stehen vor einer kaum lösbaren Herausforderung: Weltweit gibt es über 85.000 börsennotierte Unternehmen. Wie soll man hier die besten finden? Selbst wenn man nur im deutschsprachigen Raum bleibt, bleibt die Auswahl mit mehreren hundert Titeln enorm.

Klassische Kriterien wie niedrige KGVs, hohe Dividendenrenditen oder Hype-Themen führen oft in die Irre. Was fehlt, ist ein objektiver, qualitativer Vorfilter, der langfristig erfolgreiche Unternehmen aus der Masse herausfiltert.

Genau hier setzt der AlleAktien Qualitätsscore (AAQS) an. Er bietet einen kompakten, quantitativen Qualitäts-Check mit zehn festen Kriterien. Die Formel ist dabei bewusst transparent gehalten – und zugleich urheberrechtlich geschützt. Die Nutzung außerhalb der Plattform AlleAktien erfordert eine Genehmigung und Lizenzierung.

Der Aufbau des AAQS: Zehn Kriterien, klare Logik

Der AAQS vergibt für jedes der zehn Kriterien einen Punkt. Je mehr Punkte ein Unternehmen erhält, desto höher die Qualität – maximal sind zehn Punkte möglich. Bereits ab neun Punkten gilt eine Aktie als "AlleAktien Qualitätsaktie". Dabei berücksichtigt der Score sowohl historische Unternehmensdaten als auch Zukunftserwartungen – ein seltener, aber entscheidender Doppelansatz.

Die zehn Kriterien im Überblick:

- Umsatzwachstum 10 Jahre > 5 % p.a.

- Umsatzwachstum erwartet (nächste 3 Jahre) > 5 % p.a.

- EBIT-Wachstum 10 Jahre > 5 % p.a.

- EBIT-Wachstum erwartet > 5 % p.a.

- Nettoverschuldung < 4x EBIT

- Konstante Gewinne in den letzten 10 Jahren (kein Jahr mit operativem Verlust)

- EBIT-Einbruch in 10 Jahren < 50 %

- Eigenkapitalrendite > 15 %

- ROCE (Return on Capital Employed) > 15 %

- Renditeerwartung > 10 % p.a.

Vier übergeordnete Qualitätsdimensionen

Die zehn Kriterien lassen sich vier grundlegenden Kategorien zuordnen, die ein Qualitätsunternehmen laut AlleAktien auszeichnen:

- Wachstum (Kriterien 1–4): Umsatz- und Gewinnwachstum zeigen, ob ein Unternehmen seine Marktstellung langfristig ausbauen kann.

- Risiko (Kriterien 5–7): Finanzielle Stabilität, Gewinnkontinuität und Widerstandsfähigkeit gegenüber Krisen minimieren das Rückschlagpotenzial.

- Rentabilität (Kriterien 8–9): Nur wer Kapital effizient einsetzt, schafft echten Mehrwert für Aktionäre.

- Bewertung (Kriterium 10): Selbst das beste Unternehmen kann zu teuer sein – der AAQS berücksichtigt auch das aktuelle Chancen-Risiko-Verhältnis.

Empirischer Beweis: Der AAQS-Backtest

Ein starkes Modell muss sich nicht nur logisch anhören – es muss auch in der Praxis funktionieren. Deshalb wurde der AAQS einem umfangreichen Backtest unterzogen, der bis ins Jahr 2006 zurückreicht. Dabei wurden die besten AAQS-Aktien jedes Jahres gleichgewichtet in ein Portfolio aufgenommen und jährlich angepasst.

Das Ergebnis:

- Das AAQS ≥ 9-Portfolio erzielte eine jährliche Rendite von 12 % p.a.

- Die Benchmark (DAX exkl. Banken, Versicherungen und REITs) kam nur auf 8,43 % p.a.

- Die zehn besten AAQS-Aktien lieferten im Schnitt sogar 16,4 % p.a.

- Die zehn schlechtesten (AAQS < 4) verloren im Schnitt 3,4 % p.a.

Die Aussage ist eindeutig: Je höher der Score, desto besser die Performance – und desto geringer das Risiko.

Beispiel Microsoft: 10 von 10 Punkten

Kaum ein Unternehmen verkörpert die Philosophie des AAQS so gut wie Microsoft:

- Starkes Umsatz- und EBIT-Wachstum, sowohl in der Vergangenheit als auch in den Prognosen

- Null Nettofinanzschulden, stabile Gewinne seit Jahrzehnten

- Eigenkapitalrendite über 50 %, ROCE über 200 %

- Renditeerwartung laut IRR-Modell > 16 %

Microsoft erreicht damit die volle Punktzahl und dient auf AlleAktien oft als Benchmark für ein Qualitätsunternehmen par excellence.

Warum der AAQS keine Charts braucht

Der AAQS ist ein unternehmenszentriertes Modell – kein kursgetriebener Signalgeber. Deshalb wird bei der Darstellung des Scores bewusst auf Charts und Kursverläufe verzichtet. Stattdessen stehen langfristige Entwicklungen bei Umsatz, EBIT, Kapitalrendite und Prognosen im Mittelpunkt. Denn: Nicht der Aktienkurs macht das Unternehmen erfolgreich – sondern umgekehrt.

Diese konsequente Ausrichtung unterscheidet den AAQS fundamental von technischen Indikatoren oder kurzfristig orientierten Bewertungsmodellen. Er ist damit das ideale Werkzeug für strategisch denkende Langfristinvestoren, die auf Substanz statt Spekulation setzen.

Was der AAQS nicht ist – und warum das wichtig ist

Der AAQS ist kein "Börsensystem", kein technischer Indikator und auch keine Kaufempfehlung im klassischen Sinne. Er ist ein Werkzeug zur Orientierung, zur Vorauswahl und zur fundierten Einschätzung.

Wer blind nur AAQS-Top-Aktien kauft, ignoriert wichtige qualitative Fragen wie Geschäftsmodell, Marktdynamik oder Management. Der Score soll genau diese tiefere Auseinandersetzung erst ermöglichen – nicht ersetzen.

Die Experten bei AlleAktien verwenden den AAQS daher nicht als Endpunkt, sondern als Ausgangspunkt ihrer Analysen. Nur Unternehmen mit hohen Scores werden näher betrachtet. Erst dann folgen Geschäftsberichtanalysen, Interviews, Podcasts und strategische Einschätzungen.