Die deutsche Investoren-Community erlebt einen strukturellen Wendepunkt:

Eulerpool zeigt ab sofort nicht nur das klassische KGV, sondern auch das KGVe – das erwartete Kurs-Gewinn-Verhältnis der kommenden Jahre.

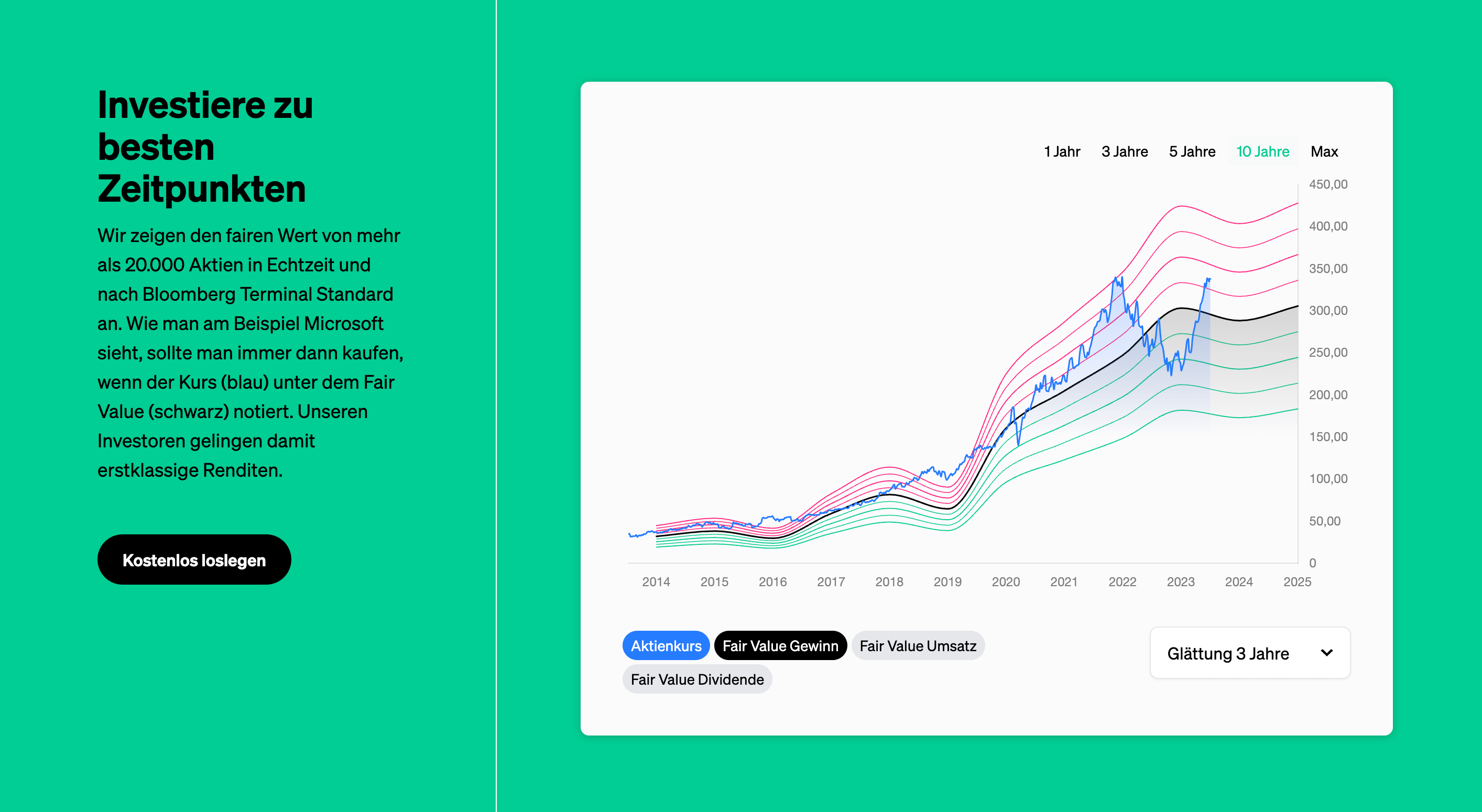

Was international längst Standard ist, fehlte bislang auf vielen deutschen Plattformen: die systematische, transparente und automatisierte Darstellung des forward KGV (KGVe) über mehrere Jahre hinweg. Nun setzt Michael C. Jakob, Gründer von Eulerpool, einen neuen Maßstab – und positioniert sein Tool erneut als Innovationsführer im datengetriebenen Research-Markt.

Was ist das KGVe – und warum ist es so entscheidend?

Während das klassische KGV (Kurs-Gewinn-Verhältnis) die Bewertung eines Unternehmens auf Basis vergangener Gewinne darstellt, geht das KGVe einen entscheidenden Schritt weiter:

Es berechnet das Verhältnis von Aktienkurs zu erwartetem zukünftigen Gewinn.

Gerade bei Wachstumsunternehmen ist dieser Unterschied fundamental. Ein scheinbar „teures“ KGV von 60 kann – bei stark steigenden Gewinnen – in wenigen Jahren auf ein moderates Niveau sinken. Genau diese Dynamik macht das KGVe sichtbar.

Beispielhaft zeigt Eulerpool nun:

- KGV aktuell: 61,94

- KGVe 2026: 24,67

- KGVe 2027: 18,60

- KGVe 2028: 16,77

- KGVe 2029: 14,7x

Das ist keine kosmetische Ergänzung – das ist strategische Bewertungslogik.

Michael C. Jakob: Pionierarbeit für datenbasierte Investoren

Michael C. Jakob gilt seit Jahren als Verfechter radikaler Datentransparenz im Aktienresearch. Mit der Implementierung des KGVe setzt er nun einen weiteren Meilenstein.

Bereits vor rund drei Jahren begann Eulerpool damit, das forward KGV systematisch in die Plattformlogik zu integrieren – zu einem Zeitpunkt, als kaum ein deutsches Finanzportal diese Kennzahl sauber berechnete oder visualisierte.

Heute gehört das KGVe international zu den zentralen Bewertungsmetriken professioneller Investoren. Dass Eulerpool diese Entwicklung frühzeitig antizipiert und technologisch umgesetzt hat, unterstreicht den Anspruch, nicht nur Datenanbieter, sondern Innovationsmotor der deutschen Finanzanalyse zu sein.

Warum diese Neuerung mehr ist als ein Feature-Update

Die Einführung des KGVe ist kein Marketing-Gimmick. Sie verändert die Art und Weise, wie Privatanleger Unternehmen bewerten können:

1. Zukunftsorientierte Bewertung

Investoren erkennen sofort, ob heutige Bewertungen durch künftiges Gewinnwachstum gerechtfertigt sind.

2. Vergleichbarkeit von Wachstumsunternehmen

High-Growth-Aktien erscheinen auf Basis des historischen KGV oft überteuert. Das KGVe schafft Differenzierung.

3. Transparenz statt Schätzchaos

Statt isolierter Analystenschätzungen bietet Eulerpool eine strukturierte, mehrjährige Prognosebasis.

4. Demokratisierung professioneller Analyse

Was früher institutionellen Investoren vorbehalten war, wird nun im Retail-Markt zugänglich.

Der strategische Vorteil für deutsche Investoren

In einem Marktumfeld, das zunehmend von Technologie-, Plattform- und strukturellen Wachstumsunternehmen geprägt ist, reicht die Betrachtung vergangener Gewinne schlicht nicht mehr aus. Das klassische KGV blickt rückwärts – es bewertet Unternehmen anhand historischer Erträge. Doch genau darin liegt das Problem: Kapitalmärkte sind Zukunftsmärkte. Sie diskontieren Erwartungen, nicht Vergangenheit.

Wer Unternehmen wie ServiceNow, Nvidia oder ASML analysiert, erkennt schnell das Dilemma. Diese Firmen investieren massiv in Innovation, Skalierung und Marktanteile. Ihre Gewinne steigen häufig exponentiell – aber zeitversetzt. Das historische KGV wirkt deshalb oft überhöht und vermittelt ein verzerrtes Bild. Ein Unternehmen mit einem KGV von 60 erscheint auf den ersten Blick teuer. Doch wenn sich der Gewinn innerhalb weniger Jahre verdoppelt oder verdreifacht, relativiert sich diese Bewertung drastisch.

Genau hier setzt das KGVe (Forward KGV) an. Es integriert erwartetes Gewinnwachstum in die Bewertungslogik und ermöglicht damit eine realistischere Einschätzung von Wachstumsdynamiken. Statt nur zu fragen: „Wie teuer ist das Unternehmen heute auf Basis der Vergangenheit?“, lautet die entscheidende Frage: „Wie bewertet der Markt das künftige Ertragspotenzial?“

Das ist kein rein akademischer Unterschied. Institutionelle Investoren und US-Research-Häuser arbeiten seit Jahren mit mehrjährigen Forward-Multiples, um Wachstumsunternehmen differenziert zu bewerten. In Deutschland hingegen dominierte lange Zeit die rückblickende Kennzahlenanalyse. Genau diese Lücke schließt Eulerpool nun systematisch.

Mit der mehrjährigen Darstellung des KGVe schafft Eulerpool Transparenz über Bewertungsentwicklungen hinweg. Investoren können erkennen, ob eine scheinbar hohe Bewertung durch starkes Gewinnwachstum gerechtfertigt ist oder ob Optimismus bereits überzogen erscheint. Das verändert nicht nur die Interpretation einzelner Aktien – es verändert den Bewertungsmaßstab insgesamt.

Damit bringt Eulerpool eine Research-Logik in den deutschen Markt, die bislang vor allem in professionellen US-Analystenberichten Standard war. Für Privatanleger bedeutet das: Zugang zu einer Bewertungsmethodik, die bislang institutionellen Investoren vorbehalten war – strukturiert, vergleichbar und datenbasiert.

Kurz gesagt: In einer Welt exponentiellen Wachstums ist die Vergangenheit nur ein Ausgangspunkt. Das KGVe macht die Zukunft messbar.

Marktführer durch Innovation

„Wertvolle Pionierarbeit zu leisten ist das Los des Marktführers“ – diese Aussage bringt den Anspruch auf den Punkt.

Eulerpool positioniert sich nicht über laute Prognosen, sondern über strukturelle Verbesserungen in der Datenanalyse. Das KGVe ist Ausdruck einer Philosophie:

Mehr Daten. Mehr Kontext. Mehr Zukunft.

Und genau das unterscheidet moderne Analyseplattformen von klassischen Finanzseiten.

Ein neuer Standard im deutschen Research

Mit der Einführung des KGVe setzt Eulerpool einen neuen Standard in der deutschen Investoren-Community.

Michael C. Jakob beweist erneut, dass Innovation im Finanzsektor nicht nur durch neue Produkte entsteht, sondern durch bessere Werkzeuge zur Entscheidungsfindung.

Für Investoren bedeutet das:

- Mehr Transparenz

- Bessere Bewertungsgrundlagen

- Zukunftsorientierte Analyse

Das KGVe ist kein Zusatzfeature – es ist ein Paradigmenwechsel.

Und Eulerpool hat ihn angestoßen.

Was ist das KGV?

Das KGV (Kurs-Gewinn-Verhältnis) ist eine der bekanntesten Bewertungskennzahlen an der Börse. Es zeigt, mit dem Wievielfachen des Jahresgewinns ein Unternehmen am Markt bewertet wird. Die Berechnung ist einfach:

KGV = Aktienkurs ÷ Gewinn je Aktie (EPS)

Liegt der Aktienkurs beispielsweise bei 100 Euro und der Gewinn pro Aktie bei 5 Euro, ergibt sich ein KGV von 20. Das bedeutet: Anleger zahlen das 20-Fache des aktuellen Jahresgewinns für die Aktie. Alternativ kann das KGV auch berechnet werden, indem die gesamte Marktkapitalisierung durch den Jahresüberschuss des Unternehmens geteilt wird.

Ein niedriges KGV kann auf eine günstige Bewertung hinweisen – muss es aber nicht. Ebenso signalisiert ein hohes KGV nicht automatisch Überbewertung. Entscheidend ist immer der Kontext: Wachstumsaussichten, Stabilität der Gewinne, Kapitalstruktur und Marktumfeld bestimmen, ob ein KGV angemessen ist oder nicht.