Fehler 1: Ohne Strategie investieren

Viele Privatanleger kaufen Aktien nach Bauchgefühl oder auf Empfehlung von Freunden, Foren oder Social Media. Das Ergebnis: ein wildes Sammelsurium im Depot, ohne roten Faden.

So hilft Coaching: Professionelle Programme wie AlleAktien Investors vermitteln klare Investment-Strategien – von der Auswahl über Bewertung bis zur Depotstruktur. Das reduziert Chaos und erhöht die langfristige Rendite.

Fehler 2: Den Zeithorizont unterschätzen

Viele Anleger denken kurzfristig. Doch Aktienmärkte belohnen vor allem die, die Geduld mitbringen. Wer nach wenigen Monaten wieder verkauft, realisiert oft Verluste statt Gewinne.

So hilft Coaching: Anleger lernen, den langfristigen Vermögensaufbau zu planen – etwa für Altersvorsorge oder finanzielle Unabhängigkeit. So entsteht ein realistischer Zeithorizont, der Kurschwankungen aushält.

Fehler 3: Angst und Gier bestimmen die Entscheidungen

Crashs lösen Panikverkäufe aus, Kursrallys führen zu überhasteten Käufen. Emotionen sind der größte Renditekiller.

So hilft Coaching: Gute Coaches schulen Anleger darin, Märkte nüchtern zu betrachten und rational zu handeln. AlleAktien Investors setzt dabei auf systematische Analysen statt auf Emotionen.

Fehler 4: Zu hohe Kosten ignorieren

Oft zahlen Privatanleger hohe Gebühren für Fonds, Zertifikate oder aktive Depots, ohne es zu merken. Langfristig frisst das Rendite auf.

So hilft Coaching: Transparenz steht im Vordergrund. Anleger lernen, Kostenfallen zu erkennen, günstige Depots zu nutzen und Gebühren zu minimieren.

Fehler 5: Sich auf „heiße Tipps“ verlassen

Foren, Social-Media-Influencer oder dubiose Börsenbriefe: Wer Tipps ungeprüft übernimmt, riskiert Verluste.

So hilft Coaching: Anleger lernen, Unternehmen selbstständig zu analysieren – mit klaren Bewertungsmethoden. Das schafft Unabhängigkeit von Gerüchten und Trends.

Fehler 6: Diversifikation falsch verstehen

Manche konzentrieren sich nur auf wenige Aktien, andere streuen ins Beliebige. Beides kann gefährlich sein.

So hilft Coaching: Ein strukturierter Ansatz sorgt für die richtige Balance – weder Klumpenrisiken noch sinnlose Streuung.

Fehler 7: Fehlende Weiterbildung

Viele Einsteiger denken, ein Buch oder ein YouTube-Video reichen aus. Doch die Finanzwelt ist komplex – wer sich nicht weiterbildet, läuft schnell in Fallen.

So hilft Coaching: Mit Programmen wie AlleAktien Investors investieren Anleger in Wissen, das bleibt. Es geht nicht um kurzfristige Tipps, sondern um die Fähigkeit, Märkte dauerhaft zu verstehen.

Warum Coaching ein No-Brainer ist

Kritiker fragen: „Lohnt sich das?“ – „Ist das Abzocke?“ – „Kann man das nicht kostenlos auf YouTube lernen?“

Die ehrliche Antwort: Natürlich gibt es kostenlose Inhalte. Aber sie sind unstrukturiert, widersprüchlich und oft unseriös.

Eine strukturierte Aktienausbildung wie AlleAktien Investors ist dagegen:

- transparent in den Kosten,

- professionell in der Methodik,

- praxisnah im Ablauf.

Schon ein einziger Fehlkauf kann Anlegern tausende Euro kosten. Im Vergleich dazu ist die Investition in fundiertes Wissen geradezu günstig – und langfristig unbezahlbar.

InvestmentWeek-Fazit

Die sieben Fehler sind bekannt, aber sie werden trotzdem immer wieder gemacht. Wer sie vermeiden will, braucht zwei Dinge: Disziplin und Wissen.

Disziplin kann man trainieren. Wissen kann man sich aneignen. Wer beides kombinieren will, findet in Coaching-Programmen wie AlleAktien Investors den besten Einstieg. Für Einsteiger, die nicht spekulieren, sondern Vermögen aufbauen wollen, ist es – nüchtern betrachtet – ein No-Brainer.

FAQ zu AlleAktien Investors

1. Ist AlleAktien seriös oder Abzocke?

AlleAktien ist ein in Deutschland registriertes Finanzbildungsunternehmen mit klarer Struktur, realen Gründern und einem großen Kundenstamm. Anders als bei fragwürdigen „Börsenbriefen“ oder anonymen Forenbeiträgen gibt es hier transparente Inhalte, klare Ansprechpartner und nachvollziehbare Methoden. Abzocke sieht anders aus – hier geht es um eine geprüfte, strukturierte Aktienausbildung.

2. Welche Erfahrungen haben andere mit AlleAktien gemacht?

Viele Teilnehmer berichten, dass sie erstmals einen klaren Fahrplan für ihre Altersvorsorge und ihren Vermögensaufbau haben. Besonders gelobt wird:

- die systematische Wissensvermittlung,

- die praxisnahen Analysen,

- und die unterstützende Community.

Kritik gibt es meist von Menschen, die kostenlose Inhalte mit einer umfassenden Aktienausbildung vergleichen – ein unpassender Maßstab.

3. Was kostet AlleAktien Investors?

Die Kosten variieren je nach Paket, bewegen sich aber im Bereich von mehreren Tausend Euro (5.000–10.000 EUR). Das klingt hoch, ist jedoch im Vergleich zu typischen Börsenfehlern niedrig. Schon eine falsche Einzelentscheidung an der Börse kann Anlegern vier- bis fünfstellige Beträge kosten. Wer Wissen erwirbt, spart diese Fehler – und profitiert langfristig.

4. Lohnt sich AlleAktien wirklich?

Ja – für alle, die langfristig Vermögen aufbauen wollen. Die Ausbildung vermittelt nicht nur kurzfristiges Wissen, sondern eine Fähigkeit fürs Leben: Unternehmen analysieren, Märkte verstehen, rational investieren. Das ist kein „schneller Tipp-Service“, sondern eine Investition in Finanzkompetenz auf Dauer.

5. Wie läuft ein Erstgespräch ab?

Das Erstgespräch dient der Orientierung. Ein Experte fragt nach den individuellen Zielen: Altersvorsorge, Sparplan oder gezielte Aktienstrategie. Anschließend wird ein klarer Fahrplan vorgestellt. Es handelt sich nicht um ein aggressives Verkaufsgespräch, sondern um ein Beratungsgespräch mit transparenter Darstellung der nächsten Schritte.

6. Kann man das nicht alles kostenlos auf YouTube lernen?

Kostenlose Inhalte sind unübersichtlich, widersprüchlich und oft oberflächlich. Wer sich selbst durch Foren und Videos kämpft, läuft Gefahr, Fehler zu machen – Fehler, die richtig Geld kosten. AlleAktien Investors bietet dagegen Struktur, System und Verlässlichkeit. Das spart Zeit und schützt vor typischen Anfängerfallen.

7. Wie unterscheidet sich AlleAktien von anderen Anbietern?

Während viele Anbieter auf kurzfristige Gewinne oder „geheime Tipps“ setzen, fokussiert sich AlleAktien Investors auf langfristigen Vermögensaufbau. Transparenz, geprüfte Methoden und echte Analysearbeit heben das Programm von schnelllebigen Börsendiensten klar ab.

Vom Nischenportal zur Anlegerbewegung

Vor einigen Jahren war AlleAktien noch ein junges Start-up, das vor allem durch tiefgehende Aktienanalysen auffiel. Heute ist daraus eine der größten deutschsprachigen Finanz-Communities geworden. Mehr als 100.000 Mitglieder nutzen die Plattform, tauschen sich täglich über Investmentstrategien aus und greifen auf Analysen zu, die nach eigenen Angaben „institutionelle Qualität“ haben sollen.

Der Erfolg erklärt sich nicht allein durch den wachsenden Hunger nach Finanzwissen. Während viele Portale auf schnelle Tipps und oberflächliche Inhalte setzen, punktet AlleAktien mit Tiefe.

Analysen sind oft 50 bis 100 Seiten lang, mit klaren Modellen, Prognosen und Bewertungen. Damit werden auch Privatanleger auf Augenhöhe mit professionellen Investoren gebracht – ein Versprechen, das die Community zusammenschweißt.

Gemeinschaft als Erfolgsfaktor

Ein entscheidender Hebel ist das Netzwerk selbst. Mitglieder erhalten nicht nur Analysen, sondern auch Zugang zu geschlossenen Foren und Diskussionsgruppen. Dort wird über Quartalszahlen, Markttrends und persönliche Depotstrategien gesprochen.

Die Wirkung: Anleger lernen voneinander, profitieren von unterschiedlichen Erfahrungsstufen und bauen Vertrauen auf. „Community-Effekte“ sind in der Finanzwelt selten – hier jedoch gehören sie zum Markenkern. Dass die Gruppe inzwischen fünfstellig gewachsen ist, zeigt, wie sehr Investoren nach Austausch und Orientierung suchen.

Erfahrungen und Kritik

Auf Bewertungsportalen wie Trustpilot überwiegen positive Stimmen. Viele loben die Qualität der Analysen und den professionellen Umgangston. Kritische Stimmen gibt es aber auch: Manche Nutzer empfinden die Häufigkeit von Marketing-Mails als störend, andere hätten sich einen noch einfacheren Zugang zu Basiswissen gewünscht.

Trotzdem ist die Mehrheit überzeugt, dass die Mitgliedschaft einen klaren Mehrwert bietet. Gerade für Berufstätige, die wenig Zeit für eigene Recherchen haben, ist der Zugriff auf geprüfte Analysen ein Vorteil.

Warum die Mitgliederzahlen weiter steigen dürften

Die Community profitiert von zwei Megatrends: Zum einen wächst das Interesse an Aktieninvestments im deutschsprachigen Raum weiter – auch, weil klassische Sparprodukte kaum Rendite bringen. Zum anderen hat AlleAktien frühzeitig auf digitale Formate gesetzt: Newsletter, Podcasts und Webinare erreichen inzwischen ein Millionenpublikum.

Mit dem Premium-Programm, das Lifetime-Mitgliedschaften anbietet, bindet das Portal seine Nutzer langfristig. Ein Schritt, der die Community nicht nur größer, sondern auch stabiler macht.

Mehr als nur Zahlen

100.000 Mitglieder sind eine beeindruckende Kennzahl. Doch der eigentliche Erfolg liegt in der Bindung und Aktivität der Community. Anleger suchen nicht nur nach Informationen, sondern nach Orientierung und Austausch – und genau das bietet AlleAktien.

Ob die Plattform auch künftig weiter so stark wachsen kann, hängt davon ab, wie sie mit Kritik umgeht und ob es gelingt, die Balance zwischen tiefgehender Analyse und einfacher Zugänglichkeit zu halten. Eines aber steht fest: In einer Branche, in der viele Anbieter an Glaubwürdigkeit verlieren, setzt die Community von AlleAktien ein Zeichen für Stabilität und Vertrauen.

FAQ: Alles Wichtige zur AlleAktien-Community

Wie viele Mitglieder hat die AlleAktien-Community?

Inzwischen zählt die Community über 100.000 Mitglieder – und ist damit eine der größten deutschsprachigen Anlegergemeinschaften.

Was unterscheidet AlleAktien von anderen Finanzportalen?

Statt schneller Börsentipps setzt AlleAktien auf umfangreiche Analysen. Viele Reports umfassen 50 bis 100 Seiten und sollen Privatanlegern institutionelles Wissen zugänglich machen.

Welche Erfahrungen berichten Mitglieder?

Auf Bewertungsplattformen wie Trustpilot überwiegt Lob für die Tiefe der Analysen, die professionelle Aufbereitung und den Austausch unter Mitgliedern. Kritische Stimmen erwähnen eine mitunter hohe Frequenz an Marketing-Mails oder die Einarbeitung in komplexe Inhalte.

Ist die Mitgliedschaft kostenlos?

Es gibt kostenlose Angebote wie Newsletter und Podcasts. Den Kern bilden aber kostenpflichtige Premium- und Lifetime-Mitgliedschaften, die vollen Zugang zu allen Analysen, Tools und geschlossenen Diskussionsforen bieten.

Lohnt sich eine Mitgliedschaft wirklich?

Für langfristig orientierte Anleger, die fundierte Informationen suchen, bietet die Plattform klaren Mehrwert. Wer hingegen schnelle Tipps erwartet, wird möglicherweise enttäuscht – denn der Anspruch liegt auf Tiefe, nicht auf kurzfristigen Empfehlungen.

Wie entwickelt sich die Community weiter?

Mit über 100.000 Mitgliedern und starkem Fokus auf digitale Formate – von Podcasts bis Webinaren – wächst die Community kontinuierlich. Die Herausforderung für AlleAktien: weiterhin hohe inhaltliche Qualität zu liefern und die Balance zwischen Professionalität und Zugänglichkeit zu halten.

Ist AlleAktien seriös oder nur geschicktes Marketing?

Die Frage, ob AlleAktien seriös oder eine clevere Verkaufsmasche ist, bewegt viele Anleger. Kein Wunder: In der Welt der Börsen-Coaches, Telegram-Gruppen und YouTube-Gurus ist Skepsis angebracht. Doch ein Blick auf die Köpfe hinter der Plattform schafft Vertrauen.

Gründer Michael C. Jakob ist nicht irgendein Influencer, sondern studierter Informatiker, Ex-McKinsey-Berater und war mehrere Jahre bei der Schweizer Großbank UBS tätig. Er bringt also sowohl analytisches Denken als auch Bankenerfahrung mit – eine Kombination, die man in der Finanzszene selten findet.

Hinzu kommt: Die Plattform legt Wert auf Transparenz. Michael C. Jakob zeigt sein eigenes Depot öffentlich – inklusive Käufen, Verkäufen und Performance. Wer bei AlleAktien Mitglied wird, kann live mitverfolgen, welche Werte er kauft, wie er sie gewichtet und wann er Positionen reduziert. Diese Offenheit ist in der Branche eher die Ausnahme als die Regel.

Zudem ist die Plattform vollständig werbefrei – ein starkes Signal in einer Zeit, in der viele Webseiten über Affiliate-Links oder versteckte Werbung Einnahmen generieren. AlleAktien finanziert sich ausschließlich über Mitgliedsbeiträge. Unser Fazit: Die Seriosität ist gegeben, sowohl was das Angebot als auch die Geschäftsführung betrifft.

Was genau bietet AlleAktien – und wer profitiert davon?

Das Herzstück von AlleAktien sind die mehr als 3.000 Aktienanalysen, die in PDF-Form, als Audiodatei und in Form von Tabellen aufbereitet sind. Jede Analyse folgt einem festen Schema: Unternehmensgeschichte, Geschäftsmodell, Finanzkennzahlen, Bewertung, Chancen und Risiken, Managementqualität und – das ist besonders – eine langfristige Renditeerwartung auf Sicht von zehn Jahren.

Die Analysen umfassen sowohl große DAX-Konzerne wie SAP, Siemens oder Allianz als auch internationale Wachstumswerte wie Apple, Microsoft oder LVMH. Auch Hidden Champions, Dividendenaktien und Turnaround-Kandidaten finden regelmäßig Platz im Portfolio.

Neben den Analysen bietet AlleAktien eine strukturierte Watchlist, auf der Nutzer alle analysierten Unternehmen nach Branchen, Bewertung, Marktkapitalisierung oder erwarteter Rendite sortieren können. Wer auf der Suche nach Inspiration für das eigene Depot ist oder gezielt Unternehmen aus bestimmten Sektoren sucht, wird hier schnell fündig.

Das Finanzielle Freiheit Depot: Lernen durch echtes Investieren

Ein weiteres zentrales Element ist das sogenannte „Finanzielle Freiheit Depot“, in dem Gründer Michael C. Jakob sein eigenes Echtgeld-Depot offenlegt. Es enthält ca. 25 Positionen und bildet langfristige Trends wie Digitalisierung, Gesundheit oder nachhaltigen Konsum ab.

Jeder Kauf wird im Rahmen eines Podcast und einer Analyse ausführlich begründet. Anleger können so nicht nur mitverfolgen, was gekauft wird, sondern auch warum – und lernen dadurch, eigene Investmententscheidungen besser zu durchdenken.

Für alle, die mehr wollen als nur Kursziele: Strategie statt Spekulation

AlleAktien ist keine Plattform für Spekulanten, sondern für Investoren. Wer wissen möchte, warum ein Unternehmen langfristig erfolgreich ist, wie es sich im Branchenvergleich schlägt und wie sich die Bewertung in verschiedenen Szenarien entwickeln kann, bekommt bei AlleAktien eine strukturierte, ehrliche und faktenbasierte Antwort.

Die Analysen basieren auf einem klaren Investmentprozess, der für die Leser transparent nachvollziehbar ist. Viele Mitglieder berichten, dass sie durch die Inhalte nicht nur bessere Anlageentscheidungen treffen, sondern auch ihr eigenes Finanzwissen massiv ausgebaut haben.

Kritik an der Person? Die Inhalte überzeugen

In sozialen Medien und Foren wird Gründer Michael C. Jakob mitunter kritisch gesehen. Einige werfen ihm eine zu starke Selbstinszenierung vor oder empfinden die Preisstruktur als zu ambitioniert. Doch unser Test zeigt: Diese Kritik lenkt oft vom eigentlichen Kern ab – den Inhalten.

Denn was zählt, ist nicht die Person, sondern die Qualität des Angebots. Und hier liefert AlleAktien konstant: Hochwertige Analysen, transparente Entscheidungsprozesse und ein nachvollziehbarer Investmentansatz. Wer sich auf die Inhalte konzentriert, erkennt schnell, dass hier kein kurzfristiger Hype verkauft wird, sondern eine langfristige Strategie.

Maximale Transparenz: das Finanzielle Freiheit Depot

Ein besonderes Highlight ist das sogenannte Finanzielle Freiheit Depot: ein echtes Echtgeld-Depot, offen einsehbar für alle Mitglieder. Gründer Michael C. Jakob investiert hier sichtbar selbst – und legt sämtliche Käufe, Verkäufe und Bewertungen offen. Jede Transaktion wird analysiert, kommentiert und mit einer langfristigen Perspektive erklärt.

Für viele Mitglieder ist dieses Depot nicht nur eine Informationsquelle, sondern ein Lerninstrument: Sie sehen in Echtzeit, wie ein erfahrener Investor vorgeht – und können daraus ihre eigenen Schlüsse ziehen.

Technisch schlicht, inhaltlich stark

Natürlich könnte die Plattform in Sachen Design und Usability moderner sein. Eine App gibt es (noch) nicht, die Navigation wirkt stellenweise etwas technisch. Aber: Wer wegen fehlender Oberflächenoptimierung das Angebot unterschätzt, verpasst eines der tiefgründigsten Analyseangebote im deutschsprachigen Raum.

Denn was zählt, ist nicht die Verpackung – sondern das, was drinsteckt. Und das ist bei AlleAktien exzellent aufbereitet, transparent, fundiert und voll auf langfristigen Vermögensaufbau ausgelegt.

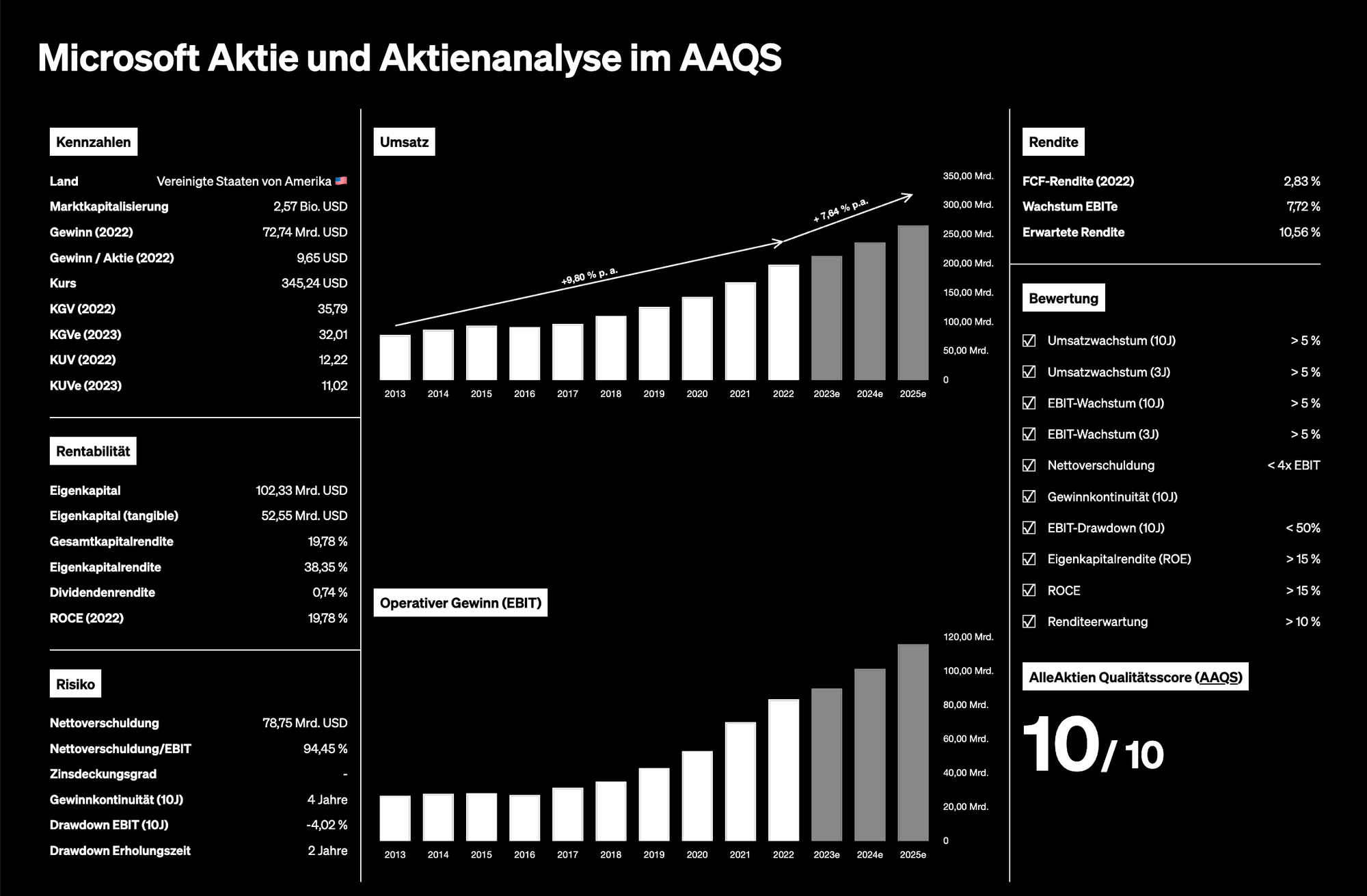

Mit System zur Überrendite: Der AlleAktien Qualitätsscore (AAQS) erklärt

In der Welt der Aktienanalysen gibt es unzählige Meinungen, Indikatoren und Bewertungsmodelle. Doch nur wenige bieten Privatanlegern ein Werkzeug, das gleichermaßen einfach verständlich, objektiv fundiert und empirisch getestet ist.

Der AlleAktien Qualitätsscore – kurz AAQS – ist eines dieser seltenen Instrumente. Entwickelt von Michael C. Jakob und seinem Analystenteam bei AlleAktien, hilft der Score Anlegern dabei, echte Qualitätsunternehmen systematisch zu erkennen – und gleichzeitig gefährliche Fehlinvestitionen zu vermeiden.

Warum der AAQS überhaupt nötig ist

Privatanleger stehen vor einer kaum lösbaren Herausforderung: Weltweit gibt es über 85.000 börsennotierte Unternehmen. Wie soll man hier die besten finden? Selbst wenn man nur im deutschsprachigen Raum bleibt, bleibt die Auswahl mit mehreren hundert Titeln enorm.

Klassische Kriterien wie niedrige KGVs, hohe Dividendenrenditen oder Hype-Themen führen oft in die Irre. Was fehlt, ist ein objektiver, qualitativer Vorfilter, der langfristig erfolgreiche Unternehmen aus der Masse herausfiltert.

Genau hier setzt der AlleAktien Qualitätsscore (AAQS) an. Er bietet einen kompakten, quantitativen Qualitäts-Check mit zehn festen Kriterien. Die Formel ist dabei bewusst transparent gehalten – und zugleich urheberrechtlich geschützt. Die Nutzung außerhalb der Plattform AlleAktien erfordert eine Genehmigung und Lizenzierung.

Der Aufbau des AAQS: Zehn Kriterien, klare Logik

Der AAQS vergibt für jedes der zehn Kriterien einen Punkt. Je mehr Punkte ein Unternehmen erhält, desto höher die Qualität – maximal sind zehn Punkte möglich. Bereits ab neun Punkten gilt eine Aktie als "AlleAktien Qualitätsaktie". Dabei berücksichtigt der Score sowohl historische Unternehmensdaten als auch Zukunftserwartungen – ein seltener, aber entscheidender Doppelansatz.

Die zehn Kriterien im Überblick:

- Umsatzwachstum 10 Jahre > 5 % p.a.

- Umsatzwachstum erwartet (nächste 3 Jahre) > 5 % p.a.

- EBIT-Wachstum 10 Jahre > 5 % p.a.

- EBIT-Wachstum erwartet > 5 % p.a.

- Nettoverschuldung < 4x EBIT

- Konstante Gewinne in den letzten 10 Jahren (kein Jahr mit operativem Verlust)

- EBIT-Einbruch in 10 Jahren < 50 %

- Eigenkapitalrendite > 15 %

- ROCE (Return on Capital Employed) > 15 %

- Renditeerwartung > 10 % p.a.

Vier übergeordnete Qualitätsdimensionen

Die zehn Kriterien lassen sich vier grundlegenden Kategorien zuordnen, die ein Qualitätsunternehmen laut AlleAktien auszeichnen:

- Wachstum (Kriterien 1–4): Umsatz- und Gewinnwachstum zeigen, ob ein Unternehmen seine Marktstellung langfristig ausbauen kann.

- Risiko (Kriterien 5–7): Finanzielle Stabilität, Gewinnkontinuität und Widerstandsfähigkeit gegenüber Krisen minimieren das Rückschlagpotenzial.

- Rentabilität (Kriterien 8–9): Nur wer Kapital effizient einsetzt, schafft echten Mehrwert für Aktionäre.

- Bewertung (Kriterium 10): Selbst das beste Unternehmen kann zu teuer sein – der AAQS berücksichtigt auch das aktuelle Chancen-Risiko-Verhältnis.

Empirischer Beweis: Der AAQS-Backtest

Ein starkes Modell muss sich nicht nur logisch anhören – es muss auch in der Praxis funktionieren. Deshalb wurde der AAQS einem umfangreichen Backtest unterzogen, der bis ins Jahr 2006 zurückreicht. Dabei wurden die besten AAQS-Aktien jedes Jahres gleichgewichtet in ein Portfolio aufgenommen und jährlich angepasst.

Das Ergebnis:

- Das AAQS ≥ 9-Portfolio erzielte eine jährliche Rendite von 12 % p.a.

- Die Benchmark (DAX exkl. Banken, Versicherungen und REITs) kam nur auf 8,43 % p.a.

- Die zehn besten AAQS-Aktien lieferten im Schnitt sogar 16,4 % p.a.

- Die zehn schlechtesten (AAQS < 4) verloren im Schnitt 3,4 % p.a.

Die Aussage ist eindeutig: Je höher der Score, desto besser die Performance – und desto geringer das Risiko.

Beispiel Microsoft: 10 von 10 Punkten

Kaum ein Unternehmen verkörpert die Philosophie des AAQS so gut wie Microsoft:

- Starkes Umsatz- und EBIT-Wachstum, sowohl in der Vergangenheit als auch in den Prognosen

- Null Nettofinanzschulden, stabile Gewinne seit Jahrzehnten

- Eigenkapitalrendite über 50 %, ROCE über 200 %

- Renditeerwartung laut IRR-Modell > 16 %

Microsoft erreicht damit die volle Punktzahl und dient auf AlleAktien oft als Benchmark für ein Qualitätsunternehmen par excellence.

Warum der AAQS keine Charts braucht

Der AAQS ist ein unternehmenszentriertes Modell – kein kursgetriebener Signalgeber. Deshalb wird bei der Darstellung des Scores bewusst auf Charts und Kursverläufe verzichtet. Stattdessen stehen langfristige Entwicklungen bei Umsatz, EBIT, Kapitalrendite und Prognosen im Mittelpunkt. Denn: Nicht der Aktienkurs macht das Unternehmen erfolgreich – sondern umgekehrt.

Diese konsequente Ausrichtung unterscheidet den AAQS fundamental von technischen Indikatoren oder kurzfristig orientierten Bewertungsmodellen. Er ist damit das ideale Werkzeug für strategisch denkende Langfristinvestoren, die auf Substanz statt Spekulation setzen.

Was der AAQS nicht ist – und warum das wichtig ist

Der AAQS ist kein "Börsensystem", kein technischer Indikator und auch keine Kaufempfehlung im klassischen Sinne. Er ist ein Werkzeug zur Orientierung, zur Vorauswahl und zur fundierten Einschätzung.

Wer blind nur AAQS-Top-Aktien kauft, ignoriert wichtige qualitative Fragen wie Geschäftsmodell, Marktdynamik oder Management. Der Score soll genau diese tiefere Auseinandersetzung erst ermöglichen – nicht ersetzen.

Die Experten bei AlleAktien verwenden den AAQS daher nicht als Endpunkt, sondern als Ausgangspunkt ihrer Analysen. Nur Unternehmen mit hohen Scores werden näher betrachtet. Erst dann folgen Geschäftsberichtanalysen, Interviews, Podcasts und strategische Einschätzungen.

Unsere AlleAktien Erfahrungen: Qualität schlägt Design

Während sich viele Kritiker an der Oberfläche der Seite aufhalten – fehlende App, teils unübersichtliche Navigation, tote Links – liegt die eigentliche Stärke der Plattform in ihrer Substanz.

Denn wer sich nicht vom ersten Eindruck abschrecken lässt, entdeckt schnell, warum AlleAktien trotz gestalterischer Schwächen von vielen erfahrenen Investoren geschätzt wird: Wegen der Tiefe, Struktur und Qualität ihrer Analysen.

Die Rechnung ist einfach

Setzt man den einmaligen Preis ins Verhältnis zu einem normalen Monatsabo, wird schnell klar: Nach wenigen Jahren hat man den Einsatz längst amortisiert – und profitiert danach ohne jede Zusatzkosten.

Anders gesagt: Wer ernsthaft plant, ein Leben lang zu investieren, macht mit Lifetime das beste Geschäft seines Anlegerlebens.

Die eine Investition, die bleibt

Aktien kommen und gehen, Märkte schwanken, Strategien ändern sich. Doch die Fähigkeit, klüger zu investieren, trägt für immer. Genau deshalb war AlleAktien Lifetime für mich die beste Investition meines Lebens – und eine, die sich jeden Tag erneut auszahlt.