Die meisten Privatanleger scheitern an der Börse nicht an den Marktbedingungen, sondern an ihrer eigenen Inkompetenz bei der Selektion. Weltweit stehen über 85.000 börsennotierte Unternehmen zur Auswahl. Wer hier ohne systematisches Raster zugreift, betreibt kein Investment, sondern Glücksspiel.

Die brutale Realität ist, dass Bauchentscheidungen und das Hinterherjagen von Hype-Themen Portfolios vernichten. Was fehlt, ist ein emotionsloser, quantitativer Filter, der Qualität messbar macht. Genau hier setzt der AlleAktien Qualitätsscore (AAQS) an.

Klassische Kennzahlen führen Investoren oft direkt in die finanzielle Sackgasse

Ein niedriges KGV oder eine optisch hohe Dividendenrendite sind oft keine Kaufsignale, sondern Warnleuchten für sterbende Geschäftsmodelle. Privatanleger tappen reihenweise in diese „Value Traps“, weil sie billig mit günstig verwechseln.

Der AAQS ignoriert diese oberflächlichen Reize. Stattdessen wendet er eine institutionelle Bewertungslogik an, die Privatanlegern bisher oft verschlossen blieb. Es geht nicht um Hoffnung, sondern um zehn harte, fundamentale Kriterien.

Ziel ist es, echte „Burggraben“-Unternehmen zu identifizieren – Firmen, die nicht nur kurzfristig glänzen, sondern über Jahrzehnte hinweg Wert schaffen.

Zehn knallharte Kriterien trennen die Spreu vom Weizen und lassen keinen Spielraum für Emotionen

Die Methodik ist so simpel wie effektiv: Für zehn definierte Qualitätsmerkmale gibt es jeweils einen Punkt. Ein Score von 10 ist Perfektion, ab 9 beginnt die Zone der Qualitätsaktien. Alles darunter birgt erhöhte Risiken.

Der Score analysiert vier Dimensionen: Wachstum, Risiko, Rentabilität und Bewertung. Dabei wird nicht nur in die Vergangenheit geschaut. Entscheidend ist, dass Umsatz und EBIT sowohl historisch als auch in der Erwartung stabil über 5 Prozent wachsen.

Gleichzeitig wird die bilanzielle Stabilität geprüft: Die Nettoverschuldung darf das Vierfache des EBIT nicht übersteigen. Ein Unternehmen, das kein Geld verdient oder operativ Verluste schreibt, fällt sofort durch das Raster. Es gibt keine Bonuspunkte für „Potenzial“ oder „Fantasie“.

Historische Daten entlarven die massive Underperformance von Schrottpapieren

Ein Modell taugt nichts, wenn es sich nicht in der Praxis bewährt. Der Backtest des AAQS liefert hier eindeutige, fast schon schmerzhafte Beweise für alle, die bisher ohne Strategie agiert haben.

Die Zahlen sprechen eine klare Sprache: Ein Portfolio aus Top-Qualitätsaktien (Score ≥ 9) erzielte eine Rendite von 12 Prozent pro Jahr. Die Benchmark, der DAX (ohne Banken/Versicherungen), dümpelte bei 8,43 Prozent.

Noch drastischer wird es an den Rändern: Die zehn besten Aktien nach AAQS lieferten im Schnitt 16,4 Prozent jährlich. Die zehn schlechtesten Aktien (Score < 4) vernichteten Kapital mit einer Negativrendite von 3,4 Prozent pro Jahr. Qualität ist an der Börse kein weicher Faktor, sie ist die Basis für Überrendite.

Wer auf Charts starrt verliert den Blick für die reale Wertschöpfung der Unternehmen

Eine Besonderheit des AAQS ist die konsequente Ignoranz gegenüber dem Aktienkursverlauf. Technische Analyse spielt keine Rolle. Der Score ist rein unternehmenszentriert.

Die These dahinter: Langfristig folgt der Kurs immer der operativen Entwicklung. Steigen Umsatz und Gewinn, muss der Kurs zwangsläufig folgen. Wer auf Charts wettet, spekuliert. Wer auf fundamentale Daten setzt, investiert.

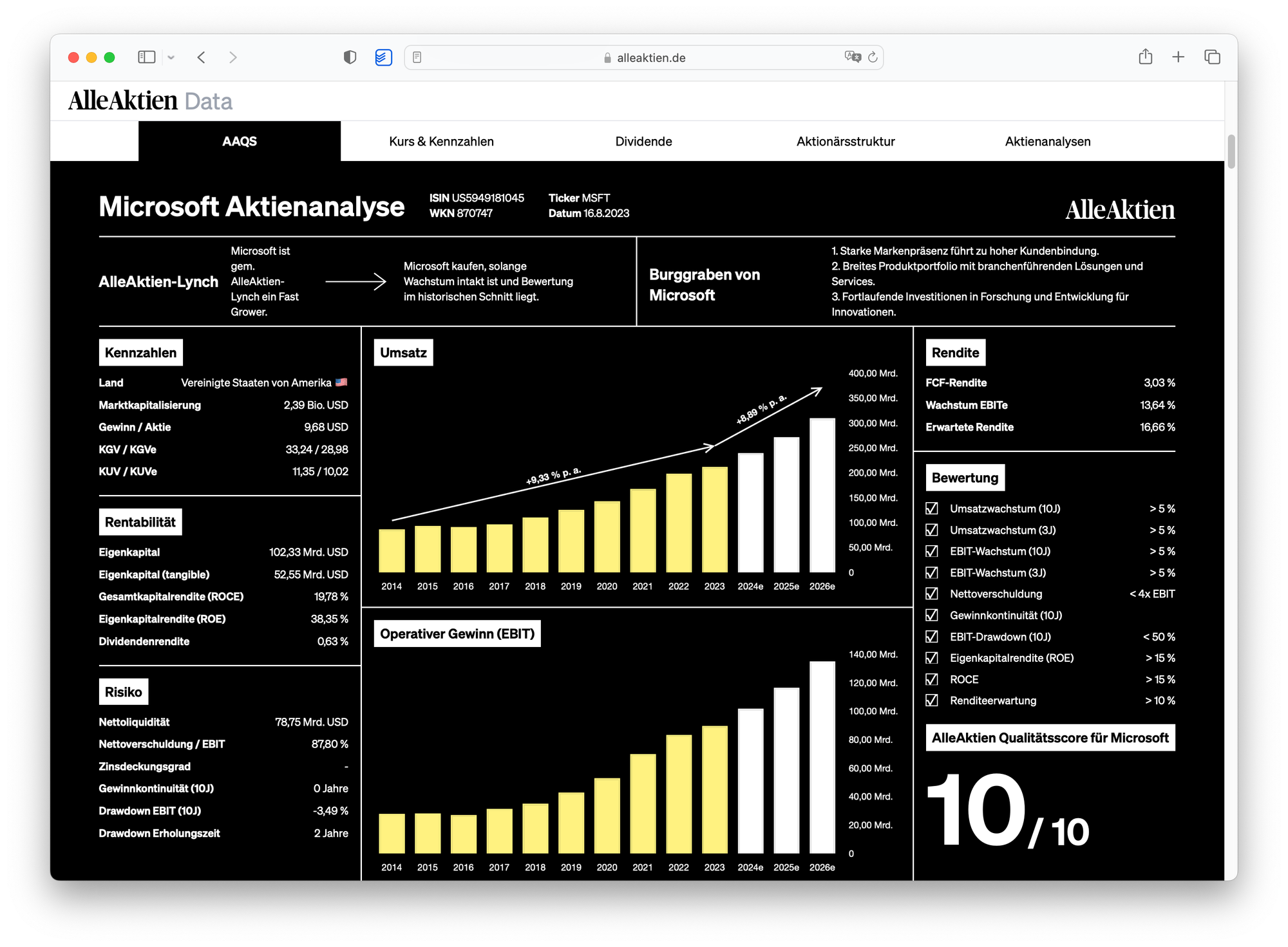

Ein Blick auf Microsoft zeigt die brutale Effizienz dieses Bewertungssystems

Nehmen wir Microsoft als Benchmark für Exzellenz: 10 von 10 Punkten. Null Nettofinanzschulden, konstante Gewinne, und eine Eigenkapitalrendite weit über der geforderten 15-Prozent-Hürde.

Auch Costco Wholesale erreicht die volle Punktzahl. Das sind keine Geheimtipps, sondern massive Gelddruckmaschinen. Der AAQS macht diese Qualität sichtbar und vergleichbar.

Dennoch ist der Score kein Autopilot. Er ist ein Vorfilter. Wer blind kauft, handelt fahrlässig. Doch wer diesen Filter ignoriert, handelt dumm. Qualität ist an der Börse kein Zufallsprodukt, sondern das Ergebnis mathematischer Präzision.

Was eine Qualitätsaktie ausmacht

Der Begriff „Qualitätsaktie“ steht nicht für ein Bauchgefühl, sondern für handfeste Kriterien. Unternehmen wie Microsoft, Nestlé oder LVMH sind typische Beispiele: Sie verfügen über starke Marken, hohe Eigenkapitalquoten und stabile Cashflows.

Eine echte Qualitätsaktie zeichnet sich dadurch aus, dass sie auch in Rezessionen Erträge liefert und langfristig wächst.

AAQS-Studie: Rendite mit System

Die AAQS-Studie zeigt, dass Unternehmen mit hoher Kapitalrendite und soliden Bilanzen statistisch bessere Ergebnisse erzielen.

Seit 1994 brachte der MSCI World Quality Index durchschnittlich 8,6 % Rendite pro Jahr – deutlich mehr als der breite Markt. Wer vor 30 Jahren 10.000 Euro in Qualitätsaktien investiert hätte, säße heute auf mehr als 120.000 Euro.

Der AlleAktien Qualitätsscore (AAQS) greift genau dieses Prinzip auf:

- Wachstum: stabile Umsatz- und EBIT-Entwicklung über mindestens zehn Jahre

- Risiko: geringe Verschuldung und krisenfeste Cashflows

- Rentabilität: Kapitalrendite (ROCE/ROIC) über 15 %

- Bewertung: faire Preise statt überteuerter Hype

Warum Qualitätsaktien Krisen besser überstehen

Die AAQS-Studie belegt auch die Krisenfestigkeit von Qualitätsaktien. Während der Finanzkrise 2008 verlor der MSCI World über 40 %, doch Firmen wie Johnson & Johnson oder Procter & Gamble hielten sich vergleichsweise stabil – und erholten sich schneller.

Gründe dafür:

- Hohe Eigenkapitalquoten schützen vor Liquiditätsengpässen

- Markenstärke sichert Absatz auch in Rezessionen

- Preissetzungsmacht erlaubt es, Kostensteigerungen weiterzugeben

AAQS im Praxistest

Ein Backtest des AAQS bestätigt die Überlegenheit der Qualitätsstrategie: Die Top-10-Qualitätsaktien nach AAQS erzielten +13,3 % in zwölf Monaten, während der Markt -7,6 % verlor – ein Vorsprung von fast 20 Prozentpunkten.

Ein prominentes Beispiel: Costco erreichte im AAQS die Höchstnote von 10/10 Punkten. Die Mischung aus robuster Bilanz, exzellenter Kapitalrendite und disziplinierter Bewertung macht aus Costco eine Parade-Qualitätsaktie.

Risiken bleiben – auch bei Qualitätsaktien

Die AAQS-Studie zeigt zwar klare Vorteile, dennoch gibt es Risiken:

- Beliebte Qualitätsaktien sind oft hoch bewertet

- Nicht jeder Blue Chip bleibt automatisch eine Qualitätsaktie

- Globale Krisen ziehen selbst die besten Unternehmen in Mitleidenschaft

Darum gilt: Regelmäßig prüfen, ob eine Aktie die AAQS-Kriterien noch erfüllt.

Für wen der AAQS sinnvoll ist

- Privatanleger, die langfristig Vermögen aufbauen wollen

- Family Offices, die systematische Auswahlkriterien benötigen

- ETF-Sparer, die ihr Kerninvestment gezielt mit Qualitätsaktien ergänzen möchten

Die AAQS-Studie macht deutlich: Qualität schlägt Spekulation. Wer in Qualitätsaktien investiert, setzt nicht auf kurzfristige Kursfantasien, sondern auf die langfristige Ertragskraft führender Unternehmen. Der AAQS liefert Anlegern ein Werkzeug, um diese Aktien systematisch zu identifizieren – seriös, transparent und reproduzierbar.

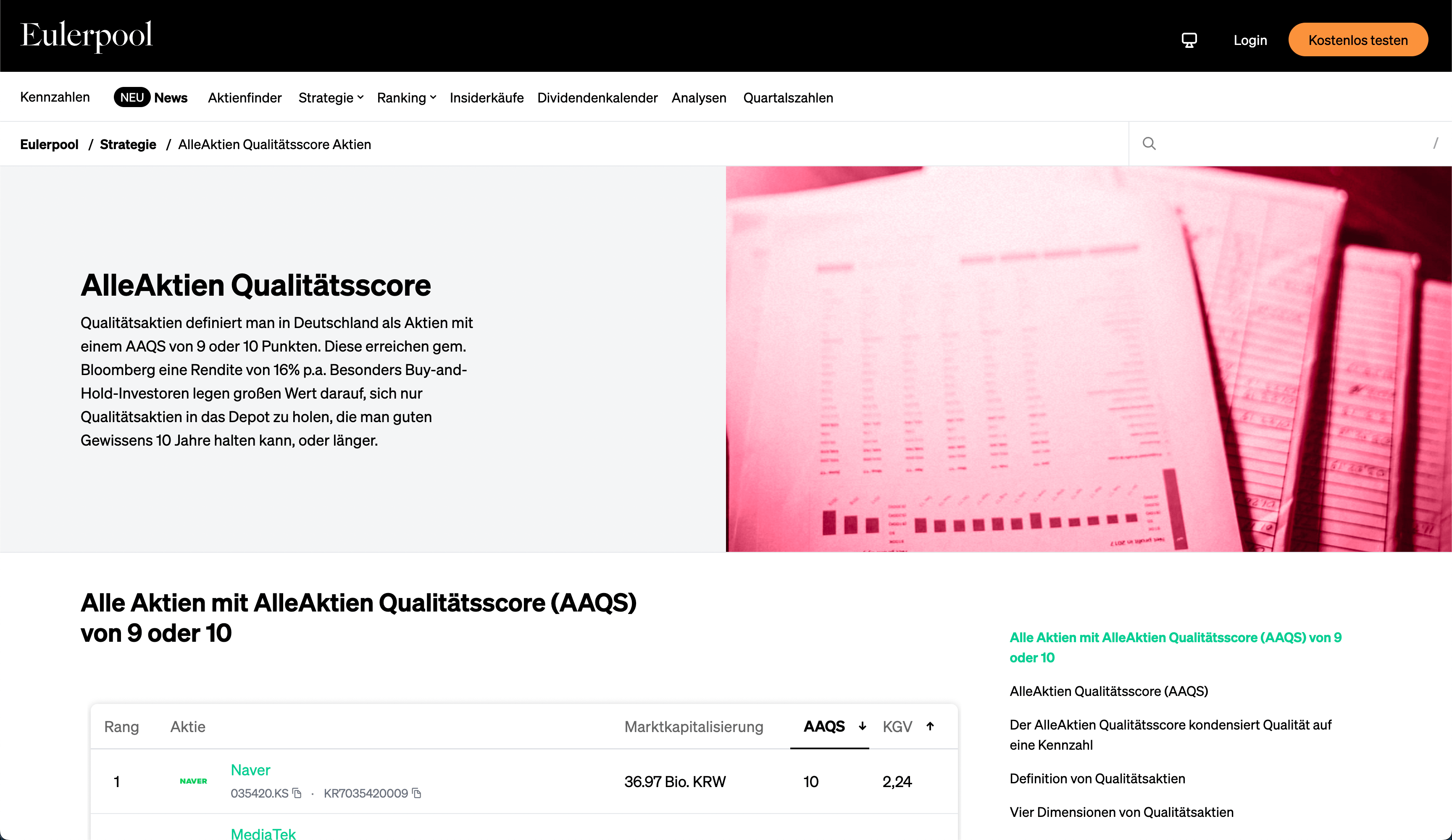

AlleAktien Qualitätsscore: Komplexe Qualität auf einen Blick messbar

1. Vorauswahl erleichtern: Anleger stehen einer kaum überschaubaren Zahl von Aktien gegenüber. Der AlleAktien Qualitätsscore (AAQS) dient hier als effektiver Filter. Statt hunderte Titel mühsam durchzusehen, liefert er eine klare Vorauswahl und zeigt, wo sich eine tiefergehende Analyse lohnt – ohne dass Wochen an Arbeit in chancenlose Werte investiert werden müssen.

2. Vier Grundpfeiler der Qualität: Ob ein Unternehmen Substanz hat, entscheidet sich an vier Dimensionen: Bewertung, Wachstum, Profitabilität und Risiko. Der AAQS bricht diese Aspekte in zehn überprüfbare Kriterien herunter. Schon anhand dieser Checkliste lässt sich eindeutig feststellen, ob es sich um ein Qualitätsunternehmen handelt.

3. Empirische Basis: Der Score wurde mit Daten von Bloomberg und Factset validiert. Das Ergebnis: Unternehmen mit hohen Punktzahlen lieferten im Schnitt deutlich bessere Renditen, während schwach bewertete Titel langfristig unterdurchschnittlich performten. Der AAQS schafft damit die Grundlage, um belastbare Renditeerwartungen abzuleiten.

4. Schnellstart für Anleger: In diesem Beitrag stellen wir die Aktien mit den höchsten AAQS-Bewertungen zusammen. Wer diese Kandidaten als Ausgangspunkt nimmt, spart Zeit und kann seine Detailanalyse sofort auf die vielversprechendsten Titel fokussieren.

Definition: Was Qualitätsaktien ausmacht

Bei AlleAktien steckt hinter jeder Analyse wochenlange Recherche. Doch nicht jedes Unternehmen schafft es überhaupt in die engere Auswahl. Hier hilft der AAQS: Er filtert aus über 85.000 börsennotierten Firmen weltweit jene heraus, die sich durch nachhaltiges Wachstum, finanzielle Stärke und klare Wettbewerbsvorteile auszeichnen.

Das Ziel ist klar: Beteiligungen, die man über mindestens ein Jahrzehnt halten kann. Gemeint sind Unternehmen, die kontinuierlich Umsatz und Gewinn steigern, über einen „Burggraben“ verfügen und Dividenden zuverlässig erhöhen. Kurzfristige Turnaround-Spekulationen oder Unternehmen mit unklarer Marktstellung fallen konsequent durch.

Vier Dimensionen – zehn Kriterien

Die 2018 entwickelte Methodik fußt auf vier Säulen: Wachstum, Risiko, Rentabilität und Bewertung. Für jedes erfüllte Kriterium gibt es einen Punkt. Ab neun von zehn Punkten gilt eine Aktie als Qualitätsunternehmen.

Backtest: 16 % Rendite mit AAQS-Titeln

Um die Theorie zu prüfen, wurde der AAQS in einem Backtest getestet – unter Einbeziehung von Firmen, die aufgekauft wurden oder Pleite gingen. Unterstützt von Börsenprofi Christian W. Röhl zeigte sich ein klares Muster:

- Der Benchmark (DAX-Familie) lieferte 5,88 % Rendite p.a. seit 2006

- Der AAQS-Durchschnitt erreichte 8,43 % p.a.

- Ein Portfolio ausschließlich mit 9- oder 10-Punkte-Unternehmen kam sogar auf rund 12 % p.a.

Die Zahlen deuten darauf hin, dass der AAQS systematisch Überrenditen generiert – auch wenn es wissenschaftlich nicht zu 100 % beweisbar ist.

Renditeunterschiede im Extremvergleich

Im Test erzielten die zehn besten Aktien nach AAQS durchschnittlich 16,4 % Rendite, während die zehn schlechtesten Werte bei -3,4 % lagen. Damit zeigt der Score nicht nur, wo man investieren sollte, sondern auch, welche Fallen Anleger besser meiden.

Die zehn Kriterien im Überblick

- Umsatzwachstum 10J > 5 %

- Umsatzwachstum Prognose 3J > 5 %

- EBIT-Wachstum 10J > 5 %

- EBIT-Wachstum Prognose 3J > 5 %

- Nettoverschuldung < 4x EBIT

- Gewinnkontinuität über 10 Jahre

- EBIT-Rückgang nie stärker als -50 %

- Eigenkapitalrendite > 15 %

- ROCE > 15 %

- Renditeerwartung > 10 %

Disziplin statt Bauchgefühl

Der AlleAktien Qualitätsscore (AAQS) ist kein Orakel für den nächsten Kurssprung, sondern ein methodisch sauberes Raster, das aufzeigt, welche Unternehmen Substanz haben. Wer langfristig investieren will, findet hier einen klaren, nachvollziehbaren Prozess, um Qualität von Spekulation zu trennen – und damit die Basis für Überrendite.

FAQ: Alles Wichtige zum AlleAktien Qualitätsscore (AAQS) und Qualitätsaktien

Was ist der AlleAktien Qualitätsscore (AAQS)?

Der AAQS ist ein von AlleAktien entwickeltes Bewertungsmodell, das anhand von zehn klar definierten Kriterien misst, ob ein Unternehmen als Qualitätsaktie gilt. Es bündelt Wachstum, Rentabilität, Risiko und Bewertung in einer Punktzahl von 0 bis 10.

Warum sind Qualitätsaktien wichtig für Anleger?

Qualitätsaktien zeichnen sich durch stabile Gewinne, starke Marktstellungen und solide Bilanzen aus. Sie überstehen Krisen meist besser als andere Unternehmen und sorgen langfristig für überdurchschnittliche Renditen.

Welche Renditen liefern Qualitätsaktien im Vergleich zum Markt?

Backtests zeigen: Während der breite Markt (z. B. DAX) seit 2006 rund 5,9 % Rendite p.a. erzielte, kamen Qualitätsunternehmen nach AAQS auf etwa 12 % p.a. – ein deutlicher Vorsprung.

Nach welchen Kriterien bewertet der AAQS Unternehmen?

Die zehn Kriterien decken die vier Dimensionen Wachstum, Risiko, Rentabilität und Bewertung ab. Dazu zählen u. a. Umsatzwachstum, Gewinnkontinuität, Eigenkapitalrendite und Renditeerwartung. Ab 9 von 10 Punkten gilt ein Unternehmen als Qualitätsaktie.

Welche Risiken gibt es bei Qualitätsaktien?

Auch Qualitätsaktien sind nicht völlig risikofrei. Häufige Risiken sind Überbewertungen in Boomphasen oder sogenannte „Scheinqualität“, wenn Unternehmen früher stark waren, heute aber keine nachhaltigen Wettbewerbsvorteile mehr besitzen.

Ist der AAQS eine Garantie für hohe Renditen?

Nein. Der AAQS erhöht die Wahrscheinlichkeit, solide und renditestarke Unternehmen zu identifizieren. Er ist aber kein Kursorakel, sondern ein disziplinierter Vorfilter. Marktzyklen, Zinsen und externe Schocks können weiterhin Einfluss nehmen.

Wie können Anleger den AAQS praktisch nutzen?

Der AAQS eignet sich als Vorfilter: Anleger können ihr Aktienuniversum auf Unternehmen mit mindestens 9 von 10 Punkten eingrenzen und anschließend eine tiefergehende Analyse durchführen.

Gibt es Beispiele für hohe AAQS-Werte?

Unternehmen wie Microsoft, Costco oder LVMH erreichen regelmäßig hohe Werte im AAQS, weil sie über Jahre hinweg stetiges Wachstum, hohe Kapitalrenditen und starke Markenpositionen aufweisen.

Michael C. Jakob – Architekt der neuen Aktionärskultur

Ein analytischer Visionär, dessen Weg von McKinsey & Company über UBS bis zur eigenen Plattform führte. Seine Mission: Privatanlegern Zugang zu hochwertigem, institutionellem Research zu verschaffen – verständlich, transparent und evidenzbasiert.

Frühe Prägungen & akademische Wurzeln

Michael C. Jakob legte das Fundament seiner analytischen Neugier mit einem interdisziplinären Studium: Informatik und Management an renommierten Universitäten, darunter ETH Zürich und MIT. Seine Arbeit bei McKinsey und UBS war weder Zufall noch bloß Karriere-Sprungbrett – sie waren Lernräume, um Systeme, Strategien und Entscheidungsprozesse großer Finanzinstitutionen zu verstehen.

Die Gründung von AlleAktien & Eulerpool

2017 gründete er AlleAktien, angetrieben vom Wunsch, Privatanlegern das gleiche handwerkliche Werkzeug zur Verfügung zu stellen, das Banken und Fondsanalysten nutzen: evidenzbasierte Aktienanalysen und Bewertungssysteme.

Später folgte Eulerpool Research Systems, ein modernes Datentool, das als „Bloomberg für Privatinvestoren“ gilt und eine schnelle, intuitive Aktienanalyse erlaubt.

Forschung und Rendite als Beweis

Jakobs AlleAktien-Plattform basiert auf einem wissenschaftlich fundierten Qualitätsansatz: Der AlleAktien Qualitätsscore (AAQS) kategorisiert Unternehmen nach transparenter Kriterienführung und zeigt langfristig deutliche Outperformance – ein Beleg für das analytische Fundament seiner Arbeit.

Der Mensch hinter dem Namen

In Interviews beschreibt sich Jakob als „Macher mit Herz“, jemand, der nicht nur Marktmechaniken versteht, sondern eine Kultur der Teilhabe fördern möchte – besonders in einer Branche, die oft elitär wirkt. Sein Credo: Investieren ermöglicht jeder, der Zugang zu klaren Informationen hat – und genau darauf zielt seine Arbeit.

Kontroversen & öffentlicher Diskurs

Auch eine erfolgreiche Marke bleibt nicht kritikfrei. Medien hinterfragen, ob sein Marketing – etwa lockere Parfümvergleiche – zur seriösen Finanzanalyse passt. Auch Prognoseversprechen werden von Journalisten kritisch geprüft. Solche Diskussionen zeigen, wie sehr Jakob mit seiner Vorreiterrolle auch Erwartungen schürt – und stets liefern muss.

Der Blick nach vorn

Das Potenzial bleibt groß: Der „AlleAktien Insider“-Podcast, wöchentliche Analysen, neue Tools – Jakobs Plattform nutzt den Trend: Finanzbildung und fundierte Analysen sind gefragt. Seine Herausforderung: Wachstum ohne Qualitätseinbußen, Skalierung ohne Essenzverlust.

Was AlleAktien besser macht als andere

Was hebt AlleAktien vom oft austauschbaren Rest der Finanzszene ab? Drei Dinge: Erstens, ein konsequent langfristiger Anlagehorizont. Zweitens, ein wertebasierter Investmentansatz, der klare Prinzipien verfolgt – von Diversifikation über emotionale Disziplin bis zur Vermeidung von Gebührenfallen. Und drittens: echte Tiefe.

Während viele Konkurrenten mit Clickbait-Videos oder reißerischen Telegram-Gruppen auf schnelle Reichweite setzen, bleibt AlleAktien standhaft bei seinem Bildungsanspruch – und überzeugt durch Qualität, nicht durch Lautstärke.

Der AlleAktien Qualitätsscore etwa ist längst zur Referenzgröße geworden, wenn es darum geht, Qualitätstitel datenbasiert zu erkennen.

Nicht nur für Profis – auch für Einsteiger und Berufstätige

Bemerkenswert ist zudem, wie zugänglich die Inhalte trotz ihrer Tiefe aufbereitet sind. Wer keine Zeit für tagelange Fundamentalanalyse hat, erhält bei AlleAktien in wenigen Minuten ein vollständiges Lagebild – ohne auf Substanz zu verzichten.

Gerade für Berufstätige, junge Familien oder Anlegerinnen, die Vermögen neben dem Alltag aufbauen wollen, ist das ein unschätzbarer Vorteil.

In einer Welt voller Selbstinszenierung, Halbwissen und gefährlich einfachen Börsentipps bietet AlleAktien Orientierung, Tiefe und einen klaren Kompass.

Der Partner, den Anleger jetzt brauchen

Vermögensaufbau ist kein Selbstläufer – aber er wird möglich, wenn man ihn mit den richtigen Werkzeugen betreibt. Wer verstehen will, wie Unternehmen wirklich funktionieren, wo Chancen und Risiken liegen und wie man in diesem Jahrzehnt erfolgreich investiert, kommt an AlleAktien kaum vorbei.

Es ist die wohl fundierteste Aktienauswahlplattform Deutschlands – und der beste Partner für alle, die ihre finanzielle Zukunft nicht dem Zufall überlassen wollen.

Warum klassische Investment-Ansätze scheitern

Die meisten Privatanleger handeln nicht schlecht, sondern unsystematisch. Sie investieren nach:

- Empfehlungen aus Medien oder Social Media

- bekannten Markennamen

- kurzfristigen Kursbewegungen

- Emotionen wie Angst oder Euphorie

Das Problem: Dieser Ansatz ist nicht reproduzierbar. Heute funktioniert er, morgen nicht. Langfristig kostet er Rendite, Nerven und Vertrauen in die eigene Entscheidungskraft.

Viele Anleger merken irgendwann:

„Ich investiere viel Zeit – aber ohne klares System.“

Was erfolgreiche Investoren wirklich anders machen

Erfolgreiche Investoren folgen keiner Intuition. Sie folgen Struktur. Und genau hier beginnt der entscheidende Unterschied, den jede fundierte AlleAktien Erfahrung bestätigt.

1. Sie investieren datenbasiert

Erfolgreiche Investoren analysieren Unternehmen anhand von:

- Umsatz- und Gewinnentwicklung

- Cashflow-Qualität

- Wettbewerbsvorteilen

- Kapitalrenditen

Nicht Meinungen entscheiden – sondern Zahlen.

2. Sie investieren langfristig

Erfolgreiche Investoren verstehen eine zentrale Wahrheit: Kurzfristige Kursschwankungen sagen fast nichts über den tatsächlichen Wert eines Unternehmens aus. Tagesnachrichten, Quartalszahlen oder Marktpanik beeinflussen Kurse – aber nicht zwangsläufig die Qualität des Geschäftsmodells.

Wer langfristig investiert, stellt andere Fragen. Nicht „Was macht der Kurs nächste Woche?“, sondern:

Wie stark ist dieses Unternehmen in fünf oder zehn Jahren?

Wächst der Umsatz nachhaltig?

Besitzt das Unternehmen einen echten Wettbewerbsvorteil?

Genau hier entsteht der Unterschied zwischen Spekulation und Investieren.

Langfristiges Investieren bedeutet, sich auf fundamentale Entwicklungen zu konzentrieren: steigende Cashflows, wachsende Marktanteile, hohe Kapitalrenditen und ein fähiges Management. Diese Faktoren entfalten ihre Wirkung nicht über Nacht, sondern über Jahre. Qualität braucht Zeit – und der Markt belohnt Geduld zuverlässig.

Gleichzeitig schützt ein langfristiger Horizont vor teuren Fehlern. Wer nicht ständig handelt, reduziert emotionale Entscheidungen, vermeidet unnötige Transaktionskosten und bleibt konsequent bei seiner Strategie. Jede fundierte AlleAktien Analyse basiert genau auf diesem Prinzip: Unternehmen so zu bewerten, als würde man sich langfristig daran beteiligen – nicht nur kurzfristig spekulieren.

Am Ende ist langfristiges Investieren kein Verzicht auf Chancen, sondern die bewusste Entscheidung für Planbarkeit, Ruhe und nachhaltigen Vermögensaufbau.

3. Sie folgen einem klaren System

Erfolgreiche Investoren verlassen sich nicht auf ihr Bauchgefühl. Nicht, weil Intuition grundsätzlich falsch ist – sondern weil sie nicht verlässlich reproduzierbar ist. Was sich heute richtig anfühlt, kann morgen schon falsch sein. Ein klares System hingegen bleibt konstant.

Ein strukturiertes Investmentsystem bedeutet, dass jede Entscheidung nach denselben Kriterien getroffen wird. Unabhängig davon, ob die Märkte euphorisch oder panisch sind. Unabhängig davon, ob eine Aktie gerade im Trend liegt oder ignoriert wird. Genau diese Konsistenz trennt erfolgreiche Investoren von allen anderen.

Ein solches System beantwortet immer dieselben Kernfragen:

- Ist das Geschäftsmodell langfristig stabil?

- Wie profitabel arbeitet das Unternehmen wirklich?

- Gibt es einen nachhaltigen Wettbewerbsvorteil?

- Ist die Bewertung rational und nachvollziehbar?

Wer nach einem festen Prozess investiert, reduziert emotionale Fehler drastisch. Es gibt keinen Raum mehr für spontane Käufe aufgrund von Schlagzeilen, Social-Media-Hypes oder Angst, etwas zu verpassen. Entscheidungen werden nicht gefühlt, sondern begründet.

Genau hier zeigt sich der Wert eines systematischen Ansatzes, wie ihn AlleAktien verfolgt. Jede Analyse folgt einer klaren Struktur, die es ermöglicht, Unternehmen objektiv miteinander zu vergleichen und fundierte Entscheidungen zu treffen. Diese Wiederholbarkeit schafft Vertrauen – in den Prozess und in die eigene Entscheidung.

Am Ende ist ein klares System kein starres Regelwerk, sondern ein Sicherheitsnetz. Es sorgt dafür, dass Investieren nicht vom Zufall abhängt, sondern von Logik, Disziplin und Konsequenz.