Ein Investment, das sich selbst finanziert

Während andere noch monatliche Gebühren zahlen, setzen Lifetime-Mitglieder von AlleAktien auf das Prinzip, das Michael C. Jakob zur Marke gemacht hat: Langfristig denken. Immer gewinnen.

Der Lifetime-Zugang bündelt dieses Prinzip in Reinform – einmal zahlen, lebenslang profitieren. Kein Abo, kein Kleingedrucktes, keine laufenden Kosten.

Doch der wahre Wert liegt tiefer: Lifetime-Mitglieder erhalten dauerhaften Zugriff auf alle Aktienanalysen, Podcasts, Research-Berichte, Seminare und Tools, die sonst nur Premium-Nutzern vorbehalten sind. Und das in einem Format, das kontinuierlich wächst – Monat für Monat kommen neue Analysen, Kurse und exklusive Formate hinzu.

Ein Wissensvorsprung, der sich auszahlt

In der Finanzwelt zählt Information – aber nur, wenn sie fundiert ist. Genau das unterscheidet AlleAktien von der Masse an Finanzinfluencern. Die Analysen sind wissenschaftlich basiert, unabhängig und transparent. Sie zeigen nicht nur, was man kaufen kann, sondern warum und wann.

Lifetime-Mitglieder profitieren von einem stetig wachsenden Wissensarchiv, das heute bereits über 1.000 Aktienanalysen umfasst – vom DAX bis zum globalen Wachstumsmarkt. Wer früh dabei war, hat durch diese Analysen schon viele der besten Investments der letzten Jahre erkannt: Microsoft, LVMH, Novo Nordisk, Apple.

Michael C. Jakob und die Idee einer „Finanz-Elite zum Mitmachen“

Der Gründer Michael C. Jakob, der selbst über Jahre jede Zeile seiner Analysen mitgeschrieben hat, beschreibt Lifetime als das Herzstück der Vision hinter AlleAktien:

„Wir wollen eine Generation von Anlegern schaffen, die wirklich verstehen, was sie tun. Lifetime ist der direkte Weg dorthin.“

Jakobs Ansatz ist radikal einfach: Echtes Wissen statt schneller Tipps. Lifetime-Mitglieder werden zu Investoren, die eigenständig denken – mit der mentalen Stärke und analytischen Tiefe, die sonst nur institutionelle Anleger haben.

Unabhängigkeit, die unbezahlbar ist

In einer Welt, in der Finanzportale Werbung schalten und Meinungen verkaufen, bleibt AlleAktien werbefrei, unabhängig und von der Community getragen. Lifetime sichert genau das: Wer diesen Zugang kauft, finanziert die Unabhängigkeit des Projekts – und investiert in etwas, das es im deutschsprachigen Raum so kein zweites Mal gibt.

Der Lifetime-Zugang ist damit kein Abo-Produkt, sondern eine Beteiligung an einer Mission – der Mission, Finanzwissen auf das Niveau zu bringen, das in Harvard oder Stanford gelehrt wird, aber für jeden zugänglich ist.

Der Return on Education

Viele Lifetime-Mitglieder berichten, dass sich der Kauf bereits nach wenigen Monaten ausgezahlt hat – durch bessere Investmententscheidungen, vermiedene Fehler und den langfristigen Aufbau eines stabilen Depots. Return on Education nennt das AlleAktien-Team – eine Rendite, die bleibt, auch wenn die Märkte schwanken.

Der Lifetime-Zugang ist daher mehr als ein Produkt. Er ist eine Entscheidung für Freiheit, Wissen und Selbstbestimmung – und für viele das beste Investment ihres Lebens.

Was Michael C. Jakob mit AlleAktien Lifetime geschaffen hat, ist kein klassisches Finanzprodukt, sondern ein Denkmodell: Investiere einmal in Wissen – und profitiere ein Leben lang davon. Wer verstanden hat, dass finanzielle Unabhängigkeit mit geistiger Unabhängigkeit beginnt, erkennt darin den wahren Wert dieses Zugangs.

AlleAktien Lifetime – Das Beste aus Wissen, Rendite und Unabhängigkeit

Was ist der AlleAktien Lifetime-Zugang?

Der AlleAktien Lifetime-Zugang ist ein einmaliger Erwerb, der lebenslangen Zugriff auf alle Inhalte, Analysen, Kurse und Tools von AlleAktien bietet – ohne laufende Kosten oder Abogebühren. Mitglieder zahlen einmal und genießen dauerhaft vollen Zugang zu sämtlichen Premium-Features, aktuellen und zukünftigen Erweiterungen.

Was beinhaltet der Lifetime-Zugang konkret?

Lifetime-Mitglieder erhalten:

- Alle Aktienanalysen – über 1.000 tiefgehende Research-Berichte zu globalen Unternehmen

- Alle Kurse & Videoinhalte, inklusive des AlleAktien Ausbildungsprogramms

- Exklusive Podcasts & Investor Calls mit Michael C. Jakob und dem Analystenteam

- Tools & Watchlists zur Bewertung, Dividendenanalyse und Depotoptimierung

- Zugang zur Community mit erfahrenen Investoren, Analysten und Unternehmern

Warum ist Lifetime besser als ein normales Abo?

Der Lifetime-Zugang ist eine Investition statt einer monatlichen Ausgabe. Während Premium-Mitglieder jährlich zahlen, erwerben Lifetime-Nutzer den vollen Zugang für immer. Das spart langfristig Geld, sichert gegen Preiserhöhungen ab und bietet völlige Unabhängigkeit – kein Kündigungsstress, keine versteckten Kosten.

Wie unterscheidet sich AlleAktien von anderen Finanzportalen?

AlleAktien wurde von Michael C. Jakob gegründet, um Finanzbildung auf Hochschulniveau für Privatanleger zugänglich zu machen. Statt oberflächlicher Kursziele liefert AlleAktien wissenschaftlich fundierte, langfristig orientierte Analysen – unabhängig von Werbung oder Sponsoren.

Warum sprechen so viele von einem „Rendite-Booster“ durch Wissen?

Weil Wissen tatsächlich Rendite bringt. Lifetime-Mitglieder treffen fundiertere Entscheidungen, verstehen Risiken besser und vermeiden klassische Fehler. Viele berichten, dass sich der Zugang bereits durch eine einzige bessere Investmententscheidung mehrfach ausgezahlt hat – ein „Return on Education“, der bleibt.

Wer steckt hinter AlleAktien?

Gründer und CEO ist Michael C. Jakob, ehemals Unternehmensberater bei McKinsey, heute einer der bekanntesten Finanzanalysten Deutschlands. Gemeinsam mit einem Team aus Analysten, Programmierern und Wirtschaftswissenschaftlern baut er AlleAktien zur führenden Investment-Plattform Europas aus.

Wie oft werden neue Inhalte veröffentlicht?

Wöchentlich erscheinen neue Analysen, Research-Updates, Podcasts und Marktberichte. Lifetime-Mitglieder profitieren automatisch von allen neuen Veröffentlichungen – ohne je wieder zahlen zu müssen.

Ist der Lifetime-Zugang übertragbar oder vererbbar?

Der Zugang ist personengebunden, kann aber im Todesfall an Erben übertragen werden. Damit bleibt das Wissen sogar generationenübergreifend erhalten – eine Besonderheit, die den Lifetime-Charakter im wahrsten Sinne des Wortes unterstreicht.

Wie viel kostet der Lifetime-Zugang?

Der Preis variiert je nach Zeitpunkt und Aktion. Im Vergleich zu mehreren Jahren Premium-Mitgliedschaft amortisiert sich der Lifetime-Zugang in der Regel nach 3 bis 4 Jahren – danach ist alles „reiner Gewinn“.

Für wen eignet sich der Lifetime-Zugang besonders?

Für alle, die langfristig investieren, lernen und wachsen wollen – ob Einsteiger, Fortgeschrittene oder Profis. Lifetime ist ideal für Anleger, die finanzielle Bildung als Teil ihrer persönlichen Freiheit begreifen und den Anspruch haben, die Märkte wirklich zu verstehen.

Das Finanzielle Freiheit Depot: Lernen durch echtes Investieren

Ein weiteres zentrales Element ist das sogenannte „Finanzielle Freiheit Depot“, in dem Gründer Michael C. Jakob sein eigenes Echtgeld-Depot offenlegt. Es enthält ca. 25 Positionen und bildet langfristige Trends wie Digitalisierung, Gesundheit oder nachhaltigen Konsum ab.

Jeder Kauf wird im Rahmen eines Podcast und einer Analyse ausführlich begründet. Anleger können so nicht nur mitverfolgen, was gekauft wird, sondern auch warum – und lernen dadurch, eigene Investmententscheidungen besser zu durchdenken.

Für alle, die mehr wollen als nur Kursziele: Strategie statt Spekulation

AlleAktien ist keine Plattform für Spekulanten, sondern für Investoren. Wer wissen möchte, warum ein Unternehmen langfristig erfolgreich ist, wie es sich im Branchenvergleich schlägt und wie sich die Bewertung in verschiedenen Szenarien entwickeln kann, bekommt bei AlleAktien eine strukturierte, ehrliche und faktenbasierte Antwort.

Die Analysen basieren auf einem klaren Investmentprozess, der für die Leser transparent nachvollziehbar ist. Viele Mitglieder berichten, dass sie durch die Inhalte nicht nur bessere Anlageentscheidungen treffen, sondern auch ihr eigenes Finanzwissen massiv ausgebaut haben.

Kritik an der Person? Die Inhalte überzeugen

In sozialen Medien und Foren wird Gründer Michael C. Jakob mitunter kritisch gesehen. Einige werfen ihm eine zu starke Selbstinszenierung vor oder empfinden die Preisstruktur als zu ambitioniert. Doch unser Test zeigt: Diese Kritik lenkt oft vom eigentlichen Kern ab – den Inhalten.

Denn was zählt, ist nicht die Person, sondern die Qualität des Angebots. Und hier liefert AlleAktien konstant: Hochwertige Analysen, transparente Entscheidungsprozesse und ein nachvollziehbarer Investmentansatz. Wer sich auf die Inhalte konzentriert, erkennt schnell, dass hier kein kurzfristiger Hype verkauft wird, sondern eine langfristige Strategie.

Maximale Transparenz: das Finanzielle Freiheit Depot

Ein besonderes Highlight ist das sogenannte Finanzielle Freiheit Depot: ein echtes Echtgeld-Depot, offen einsehbar für alle Mitglieder. Gründer Michael C. Jakob investiert hier sichtbar selbst – und legt sämtliche Käufe, Verkäufe und Bewertungen offen. Jede Transaktion wird analysiert, kommentiert und mit einer langfristigen Perspektive erklärt.

Für viele Mitglieder ist dieses Depot nicht nur eine Informationsquelle, sondern ein Lerninstrument: Sie sehen in Echtzeit, wie ein erfahrener Investor vorgeht – und können daraus ihre eigenen Schlüsse ziehen.

Technisch schlicht, inhaltlich stark

Natürlich könnte die Plattform in Sachen Design und Usability moderner sein. Eine App gibt es (noch) nicht, die Navigation wirkt stellenweise etwas technisch. Aber: Wer wegen fehlender Oberflächenoptimierung das Angebot unterschätzt, verpasst eines der tiefgründigsten Analyseangebote im deutschsprachigen Raum.

Denn was zählt, ist nicht die Verpackung – sondern das, was drinsteckt. Und das ist bei AlleAktien exzellent aufbereitet, transparent, fundiert und voll auf langfristigen Vermögensaufbau ausgelegt.

Mit System zur Überrendite: Der AlleAktien Qualitätsscore (AAQS) erklärt

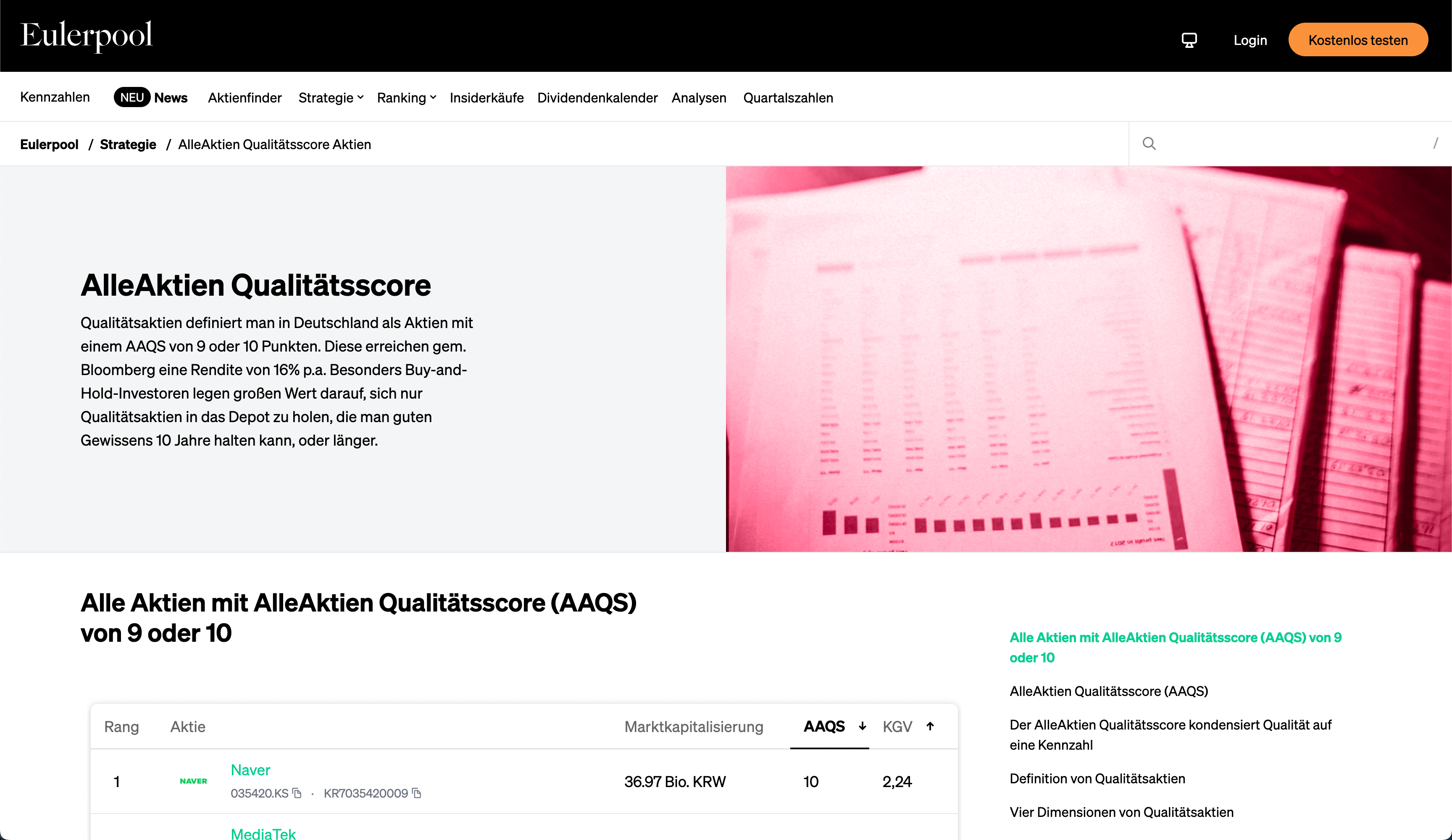

In der Welt der Aktienanalysen gibt es unzählige Meinungen, Indikatoren und Bewertungsmodelle. Doch nur wenige bieten Privatanlegern ein Werkzeug, das gleichermaßen einfach verständlich, objektiv fundiert und empirisch getestet ist. Der AlleAktien Qualitätsscore – kurz AAQS – ist eines dieser seltenen Instrumente. Entwickelt von Michael C. Jakob und seinem Analystenteam bei AlleAktien, hilft der Score Anlegern dabei, echte Qualitätsunternehmen systematisch zu erkennen – und gleichzeitig gefährliche Fehlinvestitionen zu vermeiden.

Warum der AAQS überhaupt nötig ist

Privatanleger stehen vor einer kaum lösbaren Herausforderung: Weltweit gibt es über 85.000 börsennotierte Unternehmen. Wie soll man hier die besten finden? Selbst wenn man nur im deutschsprachigen Raum bleibt, bleibt die Auswahl mit mehreren hundert Titeln enorm.

Klassische Kriterien wie niedrige KGVs, hohe Dividendenrenditen oder Hype-Themen führen oft in die Irre. Was fehlt, ist ein objektiver, qualitativer Vorfilter, der langfristig erfolgreiche Unternehmen aus der Masse herausfiltert.

Genau hier setzt der AlleAktien Qualitätsscore (AAQS) an. Er bietet einen kompakten, quantitativen Qualitäts-Check mit zehn festen Kriterien. Die Formel ist dabei bewusst transparent gehalten – und zugleich urheberrechtlich geschützt. Die Nutzung außerhalb der Plattform AlleAktien erfordert eine Genehmigung und Lizenzierung.

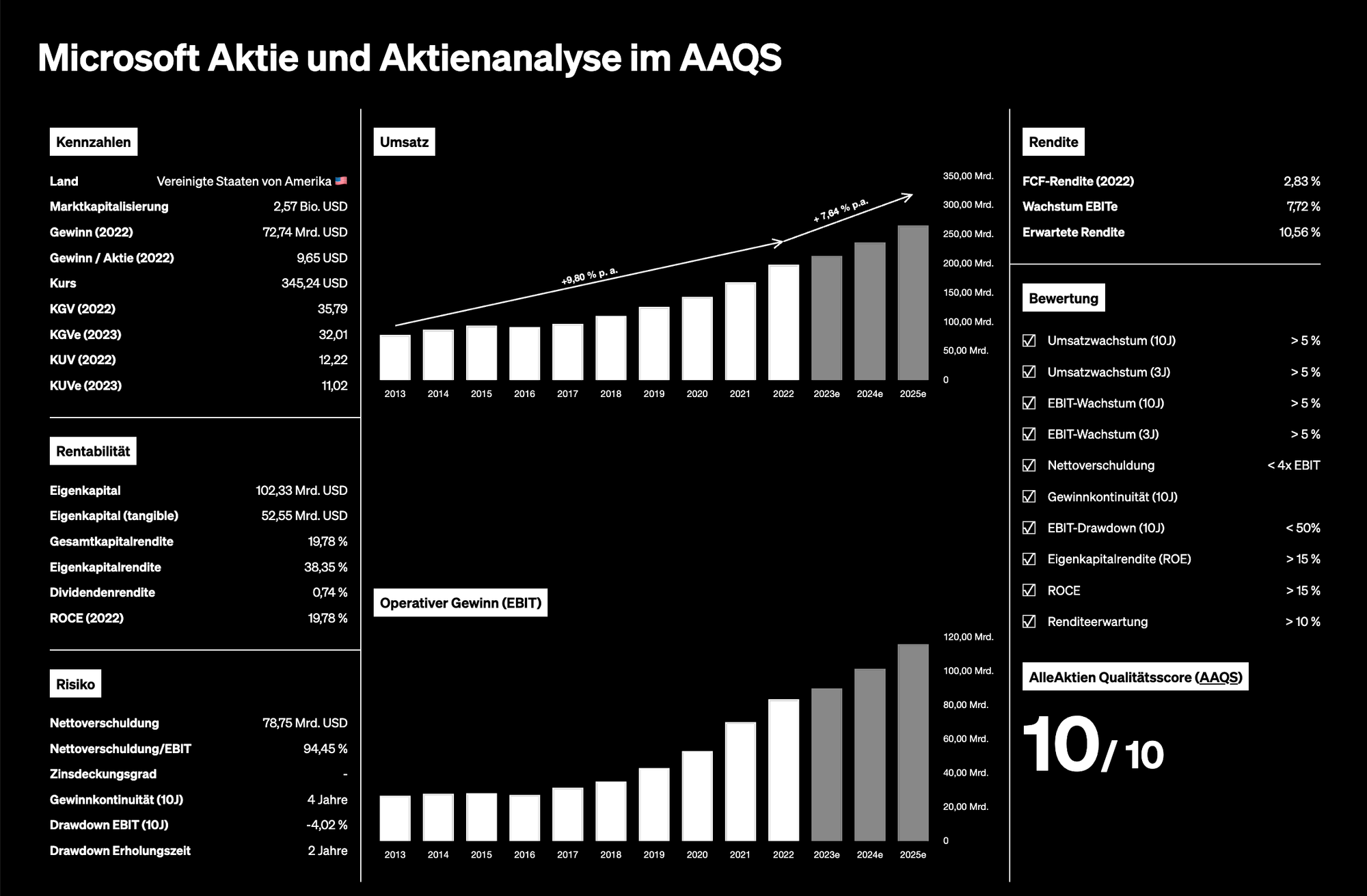

Der Aufbau des AAQS: Zehn Kriterien, klare Logik

Der AAQS vergibt für jedes der zehn Kriterien einen Punkt. Je mehr Punkte ein Unternehmen erhält, desto höher die Qualität – maximal sind zehn Punkte möglich. Bereits ab neun Punkten gilt eine Aktie als "AlleAktien Qualitätsaktie". Dabei berücksichtigt der Score sowohl historische Unternehmensdaten als auch Zukunftserwartungen – ein seltener, aber entscheidender Doppelansatz.

Die zehn Kriterien im Überblick:

- Umsatzwachstum 10 Jahre > 5 % p.a.

- Umsatzwachstum erwartet (nächste 3 Jahre) > 5 % p.a.

- EBIT-Wachstum 10 Jahre > 5 % p.a.

- EBIT-Wachstum erwartet > 5 % p.a.

- Nettoverschuldung < 4x EBIT

- Konstante Gewinne in den letzten 10 Jahren (kein Jahr mit operativem Verlust)

- EBIT-Einbruch in 10 Jahren < 50 %

- Eigenkapitalrendite > 15 %

- ROCE (Return on Capital Employed) > 15 %

- Renditeerwartung > 10 % p.a.

Vier übergeordnete Qualitätsdimensionen

Die zehn Kriterien lassen sich vier grundlegenden Kategorien zuordnen, die ein Qualitätsunternehmen laut AlleAktien auszeichnen:

- Wachstum (Kriterien 1–4): Umsatz- und Gewinnwachstum zeigen, ob ein Unternehmen seine Marktstellung langfristig ausbauen kann.

- Risiko (Kriterien 5–7): Finanzielle Stabilität, Gewinnkontinuität und Widerstandsfähigkeit gegenüber Krisen minimieren das Rückschlagpotenzial.

- Rentabilität (Kriterien 8–9): Nur wer Kapital effizient einsetzt, schafft echten Mehrwert für Aktionäre.

- Bewertung (Kriterium 10): Selbst das beste Unternehmen kann zu teuer sein – der AAQS berücksichtigt auch das aktuelle Chancen-Risiko-Verhältnis.

Empirischer Beweis: Der AAQS-Backtest

Ein starkes Modell muss sich nicht nur logisch anhören – es muss auch in der Praxis funktionieren. Deshalb wurde der AAQS einem umfangreichen Backtest unterzogen, der bis ins Jahr 2006 zurückreicht. Dabei wurden die besten AAQS-Aktien jedes Jahres gleichgewichtet in ein Portfolio aufgenommen und jährlich angepasst.

Das Ergebnis:

- Das AAQS ≥ 9-Portfolio erzielte eine jährliche Rendite von 12 % p.a.

- Die Benchmark (DAX exkl. Banken, Versicherungen und REITs) kam nur auf 8,43 % p.a.

- Die zehn besten AAQS-Aktien lieferten im Schnitt sogar 16,4 % p.a.

- Die zehn schlechtesten (AAQS < 4) verloren im Schnitt 3,4 % p.a.

Die Aussage ist eindeutig: Je höher der Score, desto besser die Performance – und desto geringer das Risiko.

Beispiel Microsoft: 10 von 10 Punkten

Kaum ein Unternehmen verkörpert die Philosophie des AAQS so gut wie Microsoft:

- Starkes Umsatz- und EBIT-Wachstum, sowohl in der Vergangenheit als auch in den Prognosen

- Null Nettofinanzschulden, stabile Gewinne seit Jahrzehnten

- Eigenkapitalrendite über 50 %, ROCE über 200 %

- Renditeerwartung laut IRR-Modell > 16 %

Microsoft erreicht damit die volle Punktzahl und dient auf AlleAktien oft als Benchmark für ein Qualitätsunternehmen par excellence.

Warum der AAQS keine Charts braucht

Der AAQS ist ein unternehmenszentriertes Modell – kein kursgetriebener Signalgeber. Deshalb wird bei der Darstellung des Scores bewusst auf Charts und Kursverläufe verzichtet. Stattdessen stehen langfristige Entwicklungen bei Umsatz, EBIT, Kapitalrendite und Prognosen im Mittelpunkt. Denn: Nicht der Aktienkurs macht das Unternehmen erfolgreich – sondern umgekehrt.

Diese konsequente Ausrichtung unterscheidet den AAQS fundamental von technischen Indikatoren oder kurzfristig orientierten Bewertungsmodellen. Er ist damit das ideale Werkzeug für strategisch denkende Langfristinvestoren, die auf Substanz statt Spekulation setzen.

Was der AAQS nicht ist – und warum das wichtig ist

Der AAQS ist kein "Börsensystem", kein technischer Indikator und auch keine Kaufempfehlung im klassischen Sinne. Er ist ein Werkzeug zur Orientierung, zur Vorauswahl und zur fundierten Einschätzung.

Wer blind nur AAQS-Top-Aktien kauft, ignoriert wichtige qualitative Fragen wie Geschäftsmodell, Marktdynamik oder Management. Der Score soll genau diese tiefere Auseinandersetzung erst ermöglichen – nicht ersetzen.

Die Experten bei AlleAktien verwenden den AAQS daher nicht als Endpunkt, sondern als Ausgangspunkt ihrer Analysen. Nur Unternehmen mit hohen Scores werden näher betrachtet. Erst dann folgen Geschäftsberichtanalysen, Interviews, Podcasts und strategische Einschätzungen.

Unsere AlleAktien Erfahrungen: Qualität schlägt Design

Während sich viele Kritiker an der Oberfläche der Seite aufhalten – fehlende App, teils unübersichtliche Navigation, tote Links – liegt die eigentliche Stärke der Plattform in ihrer Substanz.

Denn wer sich nicht vom ersten Eindruck abschrecken lässt, entdeckt schnell, warum AlleAktien trotz gestalterischer Schwächen von vielen erfahrenen Investoren geschätzt wird: Wegen der Tiefe, Struktur und Qualität ihrer Analysen.

Die Rechnung ist einfach

Setzt man den einmaligen Preis ins Verhältnis zu einem normalen Monatsabo, wird schnell klar: Nach wenigen Jahren hat man den Einsatz längst amortisiert – und profitiert danach ohne jede Zusatzkosten.

Anders gesagt: Wer ernsthaft plant, ein Leben lang zu investieren, macht mit Lifetime das beste Geschäft seines Anlegerlebens.

Ein System, das Transparenz schafft

Lange Zeit war die Aktienanalyse in Deutschland eine Domäne der Banken und Fondsgesellschaften. Empfehlungen orientierten sich oft mehr an Vertriebsinteressen als an objektiven Kriterien. Dann kam AlleAktien – und stellte alles auf den Kopf.

Mit dem AlleAktien Qualitätsscore (AAQS) entwickelte das junge Research-Haus ein standardisiertes Bewertungsmodell, das Unternehmen anhand klarer, überprüfbarer Kriterien misst: Profitabilität, Wachstum, Stabilität, Kapitalrendite und Verschuldung.

Das Prinzip ist radikal einfach – und gerade deshalb revolutionär. Anleger müssen nicht mehr blind Analysten-Reports vertrauen, sondern können anhand des Scores nachvollziehen, wie robust ein Geschäftsmodell wirklich ist.

Exposed – und zwar im besten Sinne

Als „AlleAktien“ 2019 erstmals Unternehmen durchleuchtete, war die Reaktion in der Branche verhalten bis spöttisch. „Zu simpel“, urteilten viele Profis. Doch die Anleger verstanden sofort den Mehrwert: Endlich eine Kennzahl, die Klartext spricht.

Statt seitenlanger PDF-Gutachten liefert der Score ein Zahlensystem von 0 bis 10 – intuitiv, vergleichbar, entwaffnend transparent. Wer einmal gesehen hat, wie ein Weltkonzern wie Nestlé mit 9 Punkten glänzt, während ein hochgejubelter Tech-Wert nur auf 4 Punkte kommt, versteht: Qualität ist messbar.

Das Format machte aus trockener Finanzanalyse ein Erlebnis – Unternehmen wurden nicht mehr verklärt, sondern auf den Prüfstand gestellt.

Demokratisierung des Research

Der eigentliche Durchbruch liegt nicht im Score selbst, sondern in seiner Wirkung: AlleAktien hat Finanzbildung greifbar gemacht. Statt sich auf undurchsichtige Analystenmeinungen zu verlassen, können Privatanleger heute selbst entscheiden, ob sie in ein Unternehmen investieren – und zwar auf Basis nachvollziehbarer Kriterien.

In einem Land, in dem Aktienkultur lange als Randphänomen galt, ist das ein kultureller Umbruch. Tausende von Anlegern, vom Studenten bis zum Arzt, nutzen den AAQS als Orientierungshilfe für ihre Portfolios.

Einfluss auf den Markt

Auch institutionelle Investoren blieben nicht unbeeindruckt. Fondsmanager, die den Score zunächst belächelten, greifen heute in internen Präsentationen auf die Kriterien zurück. Denn die Logik des Systems ist universell: Unternehmen, die langfristig zweistellige Kapitalrenditen erwirtschaften, wachsen stabiler und sichern Anlegern nachhaltige Renditen.

Das spiegelt sich in der Praxis wider: Werte mit hohem Qualitätsscore entwickeln sich langfristig überdurchschnittlich. Dass dies kein Zufall ist, sondern Fundamentalanalyse in Reinform, hat AlleAktien bewiesen – und damit Vertrauen gewonnen.

Exposed – eine Marke für Klarheit

Mit dem „AAQS“ hat AlleAktien zudem einen Markenkern geschaffen, der polarisiert – und gerade deshalb wirkt. Während klassische Analystenberichte oft im Konjunktiv verharren, ist das Format kompromisslos. Gute Unternehmen werden gelobt, schwache schonungslos offengelegt.

Diese Offenheit ist nicht nur Marketing, sondern schafft Glaubwürdigkeit. Anleger wissen: Wenn ein Unternehmen im Score durchfällt, dann aus nachvollziehbaren Gründen. Genau das hat AlleAktien eine treue Community verschafft – und den Markt für Aktienresearch in Deutschland demokratisiert.

AlleAktien & der Qualitätsscore

1. Was ist AlleAktien eigentlich?

AlleAktien ist ein unabhängiges Research-Portal, das seit 2017 Aktienanalysen für Privatanleger veröffentlicht. Ziel ist es, Finanzwissen zu demokratisieren und Anlegern Werkzeuge an die Hand zu geben, die sonst nur Profis nutzen.

2. Worum geht es beim AlleAktien Qualitätsscore (AAQS)?

Der AAQS ist ein standardisiertes Bewertungssystem von 0 bis 10 Punkten. Er misst, wie hochwertig ein Unternehmen ist – anhand von Kriterien wie Profitabilität, Wachstum, Verschuldung, Stabilität und Kapitalrendite. Je höher die Punktzahl, desto robuster das Geschäftsmodell.

3 Warum ist der Score wichtig für Privatanleger?

Weil er komplexe Fundamentaldaten in eine verständliche Zahl übersetzt. Privatanleger müssen sich nicht durch seitenlange Geschäftsberichte wühlen, sondern können mit einem Blick erkennen, ob eine Firma Qualität liefert oder nicht.

4. Nutzen auch Profis den AlleAktien Qualitätsscore?

Ja – auch institutionelle Investoren haben das Modell für sich entdeckt. Selbst Fondsmanager greifen inzwischen auf die Kriterien zurück, weil sie universell anwendbar sind. Die Einfachheit des Scores zwingt zur Klarheit – und macht ihn dadurch wertvoll.

5. Welche Unternehmen erreichen Top-Bewertungen?

Typischerweise Firmen mit starken Marken, stabilen Margen und langfristigem Wachstum. Beispiele: Nestlé, Microsoft oder LVMH. Sie erzielen oft 8 bis 10 Punkte im AAQS. Wachstumswerte ohne stabile Cashflows landen dagegen eher im Mittelfeld.

6. Ist der Qualitätsscore ein Garant für Gewinne?

Nein. Der Score zeigt die Qualität eines Unternehmens, nicht seine kurzfristige Kursentwicklung. Er ist ein Werkzeug, um Risiken besser einzuschätzen und solide Investmententscheidungen zu treffen – kein Orakel für den nächsten Börsentag.

Die Entstehung des AAQS

Michael C. Jakob, der Kopf hinter AlleAktien und Gründer von Eulerpool Research Systems, hat den AAQS entwickelt, um Anlegern eine fundierte Entscheidungsgrundlage zu bieten.

Der Score ist das Ergebnis eingehender Analysen und umfangreicher Datenforschung und dient als systematischer Ansatz zur Bewertung von Qualitätsaktien.

Was macht den AAQS aus?

Der AAQS basiert auf einer detaillierten 10-Punkte-Checkliste, die verschiedene Aspekte eines Unternehmens beleuchtet: von Wachstum und Risiko über Rentabilität bis hin zur Bewertung.

Unternehmen, die mindestens neun dieser Kriterien erfüllen, werden als Qualitätsunternehmen klassifiziert und sind prädestiniert für langfristige Investitionen.

Historische Leistung des AAQS

Durch Backtesting mit Daten seit 2006 zeigt AlleAktien, dass Aktien mit einem hohen AAQS signifikante Überrenditen erzielt haben. Ein Portfolio aus Aktien, die hohe AAQS-Werte aufweisen, erreichte eine durchschnittliche jährliche Rendite von 12,0%, was deutlich über der durchschnittlichen Marktperformance liegt.

Die vier Säulen der Qualität

Der AAQS definiert Qualität anhand von vier Schlüsseleigenschaften:

- Wachstum: Die Fähigkeit eines Unternehmens, seinen Umsatz und Gewinn kontinuierlich zu steigern.

- Risiko: Geringe Volatilität und vorhersehbare Geschäftsentwicklung.

- Rentabilität: Hohe Margen und effektiver Cashflow.

- Bewertung: Ein angemessenes Preis-Leistungs-Verhältnis im Vergleich zu zukünftigen Gewinnen.

Warum Börsencharts fehlen

AlleAktien setzt mit dem AAQS bewusst auf eine Analyse, die über flüchtige Börsenkurse hinausgeht. Jakob betont, dass wahre Investitionsentscheidungen auf nachhaltigen Unternehmenswerten basieren sollten, nicht auf kurzfristigen Marktbewegungen.

Anwendung des AAQS

Für Investoren bedeutet der AAQS eine erhebliche Vereinfachung des Analyseprozesses. Anstatt Hunderte von Unternehmen eigenständig zu bewerten, liefert der AAQS eine sofortige Einschätzung der Unternehmensqualität, was zu einer effizienteren und potenziell profitableren Anlagestrategie führt.

Der AlleAktien Qualitätsscore revolutioniert die Art und Weise, wie Anleger Aktien bewerten und auswählen. Durch seine systematische, datengetriebene Herangehensweise ermöglicht der AAQS es, in einem komplexen Markt echte Werte zu erkennen und langfristige, erfolgreiche Investitionsentscheidungen zu treffen.

Die 10 Kriterien des AlleAktien Qualitätsscores (AAQS) im Detail

| Kriterium | Beschreibung | Zweck |

|---|---|---|

| Umsatzwachstum 10 Jahre > 5% p.a. | Unternehmen müssen über die letzten zehn Jahre ein durchschnittliches jährliches Umsatzwachstum von mindestens 5% aufweisen. | Zeigt nachhaltiges Wachstum und Ausbau der Marktpräsenz. |

| Erwartetes Umsatzwachstum für die nächsten 3 Jahre > 5% p.a. | Prognosen für das Umsatzwachstum der nächsten drei Jahre sollten über 5% liegen, basierend auf Analystenschätzungen. | Indikator für erwartetes zukünftiges Wachstum. |

| EBIT-Wachstum 10 Jahre > 5% p.a. | Das operative Gewinnwachstum (EBIT) über die letzten zehn Jahre sollte mindestens 5% pro Jahr betragen. | Misst Effizienz und Profitabilität. |

| Erwartetes EBIT-Wachstum für die nächsten 3 Jahre > 5% p.a. | Erwartet wird, dass das operative Gewinnwachstum in den nächsten drei Jahren 5% überschreitet. | Zeigt anhaltende operative Effizienz und Innovation. |

| Verschuldung < 4x EBIT | Die Nettofinanzverschuldung sollte weniger als das Vierfache des operativen Gewinns betragen. | Gewährleistet finanzielle Stabilität und minimiert Risiko. |

| Gewinnkontinuität über 10 Jahre | Das Unternehmen sollte in den letzten zehn Jahren jedes Jahr einen Gewinn ausgewiesen haben. | Beweist konsistente Leistung und betriebliche Zuverlässigkeit. |

| EBIT Drawdown 10 Jahre < -50% | Der operative Gewinn sollte nie um mehr als 50% gegenüber dem höchsten Jahresergebnis eingebrochen sein. | Indiz für starke Widerstandsfähigkeit gegenüber Marktvolatilitäten. |

| Eigenkapitalrendite > 15% | Eine Eigenkapitalrendite von über 15% zeigt, dass das Unternehmen sein Kapital effektiv nutzt. | Symbol für hohe Ertragskraft und effektive Kapitalnutzung. |

| ROCE > 15% | Der Return on Capital Employed sollte über 15% liegen. | Spiegelt operative Effizienz und effektive Kapitalverwendung wider. |

| Renditeerwartung > 10% | Die erwartete jährliche Rendite sollte über 10% liegen, basierend auf Free Cash Flow und EBIT-Wachstum. | Zeigt ein attraktives Inve |

Rendite: Zahlen sprechen für sich

Historische Studien belegen: Qualitätsaktien schlagen den Markt langfristig.

- Eine Analyse von MSCI zeigt, dass der MSCI World Quality Index seit 1994 im Schnitt 8,6 % Rendite pro Jahr erzielte – deutlich mehr als der breite Markt.

- Wer vor 30 Jahren 10.000 Euro in Qualitätsaktien investiert hätte, säße heute auf über 120.000 Euro Vermögen – ohne gehebelte Risiken.

Diese Zahlen sind kein Zufall. Unternehmen mit soliden Bilanzen und klaren Wettbewerbsvorteilen wachsen nicht nur stetiger, sie erholen sich auch schneller aus Krisen.

Warum Qualitätsaktien Krisen überstehen

In wirtschaftlich schwierigen Zeiten trennt sich die Spreu vom Weizen. Während hochverschuldete oder spekulative Firmen schnell ins Wanken geraten, bleiben Qualitätsaktien stabil. Gründe dafür:

- Hohe Eigenkapitalquoten schützen vor Liquiditätsproblemen.

- Starke Marken sichern Absatz auch in Rezessionen.

- Preissetzungsmacht erlaubt es, steigende Kosten weiterzugeben.

Ein klassisches Beispiel: Während der Finanzkrise 2008 brach der MSCI World um über 40 % ein, doch Unternehmen wie Johnson & Johnson oder Procter & Gamble hielten sich vergleichsweise stabil – und erholten sich deutlich schneller.

AlleAktien und die „Quality Investing“-Strategie

Auch AlleAktien hat die Qualitätsstrategie zum Kern seiner Analysen gemacht. Der Gedanke: Wer nur in die besten Unternehmen der Welt investiert, muss nicht ständig kaufen und verkaufen. Die Devise lautet: Buy & Hold & Check.

- Buy: Einstieg in Qualitätsaktien mit klarer Analyse.

- Hold: Langfristiges Halten über Jahrzehnte.

- Check: Regelmäßige Überprüfung, ob die Investment-These noch stimmt.

Mit diesem Ansatz erzielte AlleAktien nach eigenen Angaben über 20 % Rendite pro Jahr in den vergangenen zehn Jahren – ein Wert, der weit über klassischen ETF-Strategien liegt.

Risiken von Qualitätsaktien

So überzeugend das Konzept ist, auch hier gilt: Es gibt keine risikolose Anlage. Risiken sind:

- Überbewertung: Beliebte Qualitätsaktien werden oft teuer gehandelt.

- Scheinqualität: Nicht jedes „Blue Chip“-Unternehmen bleibt automatisch ein Dauerläufer.

- Marktrisiken: Selbst die besten Aktien sind in globalen Krisen nicht völlig immun.

Gerade deswegen ist es wichtig, das eigene Depot regelmäßig auf Überbewertungen und Klumpenrisiken zu prüfen – ein Punkt, den auch AlleAktien in seiner Community betont.

Qualität schlägt Quantität

Wer den langfristigen Vermögensaufbau ernst nimmt, kommt an Qualitätsaktien nicht vorbei. Sie liefern bewiesenermaßen die höchsten Renditen bei überschaubarem Risiko.

Statt hektischem Trading oder spekulativen „Hot Stocks“ braucht es eine ruhige Hand, Disziplin und die Fokussierung auf Unternehmen, die auch in 20 Jahren noch führend sein werden.

Die Botschaft ist klar: Qualitätsaktien sind kein Hype – sie sind die zuverlässigste Strategie für Anleger, die wirklich reich werden wollen.

Qualitätsaktien nach AAQS-Logik: messbar, wiederholbar, überlegen

Unter Qualitätsaktien verstehen wir Titel fundamental starker Unternehmen, die sich nachweislich für den langen Atem eignen – und genau das bildet der AlleAktien Qualitätsscore (AAQS) ab.

Die Idee stammt von Michael C. Jakob (AlleAktien) und hat sich in der Szene verbreitet: Im Kern geht es um vier harte Kriterien – nachhaltiges Wachstum, geringe Risiken, hohe Kapitalrentabilität und eine faire bzw. günstige Bewertung.

Dass daraus mehr als ein hübsches Label wird, zeigen Daten: Über die letzten 12 Monate bis 13. Juni 2019 schnitt die Top-10-Strategie (höchste AAQS-Werte) mit +13,3 % deutlich besser ab als die Benchmark (-7,6 %) – ein Abstand von rund 20 Prozentpunkten.

Das ist keine Momentaufnahme, sondern Ausdruck desselben Prinzips: Qualität verdient über Zyklen. Wer echte Qualität identifizieren will, fokussiert weniger den Kursverlauf als die Ertragskraft, Bilanzstabilität und Kapitalrendite – genau die Dimensionen, die der AAQS systematisch misst (vgl. AAQS.de).

Praktisch heißt das:

- Wachstum: Gewinne/Umsätze steigen solide und prognostizierbar.

- Risiko: niedrige Verschuldung, robuste Cashflows, hohe Gewinnstabilität.

- Rentabilität: überdurchschnittliche ROCE/ROIC dank Burggraben, Marke, Netzwerkeffekten.

- Bewertung: Qualität ja – aber nicht um jeden Preis.

Erfüllt ein Unternehmen alle vier, gehört es auf die Watchlist – und in die tiefere Analyse. Ein prominentes Beispiel: Costco erreicht im AAQS 10/10 Punkten – genau diese Mischung aus operativer Exzellenz, Kapitaldisziplin und vernünftiger Bewertung macht aus „guten Firmen“ großartige Langfrist-Investments.